-

مهمترین اقدامات کمیته فقهی در بازار سرمایه ایران

حجتالاسلام و المسلمین غلامرضا مصباحیمقدم، رئیس کمیته فقهی سازمان بورس و اوراق بهادار و عضو هیئت موسس انجمن مالی اسلامی ایران صبح امروز چهارشنبه ۳۰ فروردینماه، در نهمین دوره بازار سرمایه اسلامی به بیان ۹ مورد از مهمترین مصوبات این کمیته فقهی پرداخت و گفت: اولین اوراقی که باید به آن اشاره کرد، تصویب اوراق اجاره است که یکی از پرکاربردترین صکوک منتشره در جهان است که از سال ۲۰۱۱ مورد استفاده قرار گرفته و بعدا به صورت گسترده شاهد انتشار این اوراق در بازار سرمایه بودهایم و کمیته فقهی هم الگوی منطبق با شریعت را برای آن تهیه کرده است.

وی ادامه داد: اوراق اجاره میتواند به صورت اوراق به شرط اختیار فروش و یا به شرط تملیک تهیه شده است و ارکان آن هم شامل بانی، فروشنده، دارندگان اوراق و نهاد واسط هستند. اوراق اجاره، از جمله اوراقی هستند که دارای نرخ سود ثابت و معین میباشند.

دکترمصباحی مقدم یادآور شد: دومین اوراق بهادار اسلامی با نرخ ثابت، اوراق استصنا هستند که ابزار مناسبی برای پروژههای عمران و زیر ساختی هستند و تاکنون در بازار سرمایه ایران یک مورد با مبلغ ۵۴ میلیون دلار از این اوراق منتشر شده است.

رئیس کمیته فقهی سازمان بورس و اوراق بهادار افزود: طبق رای کمیته فقهی، عقد استصنا بر مبنای صلح، بیع مستقل یا قرارداد مستقل صحیح است. اوراق استصنا را میتوان در قالبهای مختلفی شامل استصنا مستقیم، استصنا غیرمستقیم، اوراق استصنا با فرض وحدت بانی و سازنده منتشر کرد.

دکتر مصباحی مقدم عنوان کرد: اوراق سوم، مرابحه هست که دارندگان به صورت مشاء مالک دارای دینی هستند. بازار ثانویه این اوراق براساس تنزیل دین در نزد شخص ثالث صحیح است و از نظر فقهای اهل سنت این اوراق پذیرفته شده هستند.

عضو مجمع تشخیص مصلحت نظام عنوان کرد: چهارمین اوراق، اوراق قرضالحسنه هستند. در شریعت اسلام، قرض بدون بهره بسیار پسندیده است و از جمله اهداف انتشار این اوراق، تامین مالی طرحهای عامالمنفعه است.

وی ادامه داد: پنجمین اوراق که در کمیته فقهی سازمان بورس تصویب شدهاند اوراق منفعت هستند که از پرکاربردترین اوراق برای تامین مالی دولت یا کسانی هستند که توانایی واگذاری دارای به نهاد واسط را ندارند. این اوراق در جولای ۲۰۱۲ در کمیته فقهی تصویب رسید اما هنوز مرحله اجرا نرسیده است.

رئیس کمیته فقهی سازمان بورس و اوراق بهادار ادامه داد: ششمین اوراق، اوراق بهادار با پشتوانه تسهیلات رهنی هستند که بانکها اوراق بهادار را که در قبال آن تسهیلات را به رهن گرفتهاند میفروشند و قدرت وام دهی آنها افزایش پیدا میکند. براساس مبانی فقه شیعه در صورتی که دین براساس یک معامله واقعی شکل گرفته باشد تنزیل آن مجاز است.

مصباحیمقدم به انتشار اسناد خزانه اسلامی اشاره کرد و گفت: هشتمین اوراق، اسناد خزانه اسلامی هستند که براساس بدیهیهای طراحی شدهاند که دولت به شرکتها و پیمانکاران دارد. این اوراق به پشتوانه تعهد دولت منتشر میشود و دارای سر رسید یکساله، بدون کوپن و معاف از مالیات هستند، دولت به صورت گسترده برای تسویه خود از این اوراق استفاده کرده و ارزش این اوراق به رقمی بیش از ۲ میلیارد دلار رسیده است.

رئیس کمیته فقهی سازمان بورس و اوراق بهادار در پایان گفت: نهمین مورد، پذیرهنویسی اوراق بهادار اسلامی به صرف یا به کسر است و توجیه شرعی این اوراق با توجه به نوع اوراق متفاوت است.منبع: خبرگزاری بینالمللی قرآن(ایکنا)

-

مصوبات کمیته فقهی سازمان بورس منطبق با رای مشهور فقها است

آیت الله محمد علی تسخیری، عضو کمیته فقهی سازمان بورس و اوراق بهادار و مشاوره عالی رهبر معظم انقلاب در امور جهان اسلام صبح امروز چهارشنبه ۳۰ فروردین ماه، با اشاره به اهمیت مرجعیت واحد در جهان اسلام در راستای رفع مشکلات از جمله مسائل اقتصادی اظهار کرد: جهان اسلام چالشهای بسیاری را به چشم خود دیده و به نظرم بزرگترین چالش، نبود مرجعیت واحد در جهان اسلام است.

وی افزود: امروز در جهان اسلام موسسات بینالمللی بزرگی را داریم که از جمله آن مجمع فقه اسلامی، موسسات خدمات مالی اسلامی و ... هستند و این موسسات خدمات زیادی را به جهان اسلام و به صنعت مالی اسلامی تقدیم کردهاند.

مشاوره عالی رهبر معظم انقلاب در امور جهان اسلام خاطر نشان کرد: اکثر کشورهای اسلامی در مجمع فقه اسلامی حضور دارند و در هر مجمع چندین مسئله مهم مورد بررسی قرار میگیرد. بنابراین باید دانست بدون مرجعیت نمیتوانیم بگوئیم هر تجربهای و هر تصمیمی، اسلامی و حجت بر دیگران است.

آیت الله تسخیری افزود: ما در کمیته فقهی سازمان بورس و اوراق بهادار تصمیم گرفتهایم که فعالیتمان با مشهور منطبق باشد. همه اعضای کمیته فقهی مرجع نیستند اما تصمیمات ما برای سازمان بورس مرجع است و تلاش داریم که مسئولان سازمان بورس، مقررات و تصمیمات این کمیته را بهدرستی اجرا کنند.

عضو کمیته فقهی سازمان بورس و اوراق بهادار عنوان کرد: کمیته فقهی به طور طبیعی رای مشهور فقها را میگیرد و اجتهاد خود را در فرعیات بیان کرده و با آن مشهور تطبیق میدهد.

آیت الله تسخیری در پایان گفت: چون نظام تقلید و اجتهاد در جامعه ما حاکم است بنابراین در جامعه و اقتصاد خود با مشکل چندانی مواجه نیستیم و کمیته فقهی هم دقیقا متعهد به این مسئله است و تاکنون هم موفق بوده که همه مراجع را راضی کند و مورد احترام مراجع فقهی قرار گرفته است.منبع:خبرگزاری بینالمللی قرآن(ایکنا)

-

شماره ۱۷ فصلنامه «اقتصاد و بانکداری اسلامی» منتشر شد

این شماره از فصلنامه «اقتصاد و بانکداری اسلامی» شامل ۱۰مقاله با عناوین «ارزیابی اهداف و عملکرد بانکداری اسلامی در ایران و سایر کشورهای اسلامی» به قلم یوسف محمدزاده، هادی قهرمانی و محمدعلی قدسی ماب «مشکلات بانکداری اسلامی در ایران با نگاهی به تجربه مالزی» به قلم سید جمالالدین محسنی زنوزی و زهرا جلیلی «استفاده از برونسپاری جهت بهبود چالشهای بانکداری اسلامی» به قلم پرستو محمدی و سید محمد جواد طباطبائی و «تحلیل و رتبهبندی روشهای تامین مالی بانکها با استفاده از ابزارهای تامین مالی بازار سرمایه؛ با رویکرد تحلیل سلسله مراتبی» نوشته میثم حقیقی و ناهید مومنی نژاد است.

براساس این گزارش، «بررسی برنامههای توسعه پنجم از نگاه اقتصاد اسلامی» به قلم وحید بیگدلی و ایمان تهرانی، «تحلیل محتوای برنامههای توسعه جمهوری اسلامی ایران (برنامه سوم و چهارم) برمبنای نظریه توسعهای استخراج شده از دیدگاه امام خمینی(ره)» نوشتهم علی یوسفینژاد و مرتضی عزتی، «رفتار مصرف کننده در ایران و نظریه اقتصاد اسلامی» به قلم رضا اکبریان، نجمه ساجدیان فرد و نرگس ساجدیان فرد، «واقعسازی فروض و نظریه رفتار مصرف کننده در جامعه اسلامی ایران» نوشته محمد جواد محققنیا، سید احمد ابراهیمی، محیا بائی و اویس محرم اوغلی، «اخلاق تجاری با رویکرد اسلامی به قلم علی اصغر هادوی نیا و سمیه انصاری فرد و «بهرهبرداری از زمین در نظام اقتصاد اسلامی و عملکرد اقتصاد ایران» نوشته لطفعلی عاقلی ، دیگر مقالات این شماره از فصلنامه «اقتصاد و بانکداری اسلامی» هستند.

در چکیده مقاله «ارزیابی اهداف و عملکرد بانکداری اسلامی در ایران و سایر کشورهای اسلامی » به قلم یوسف محمدزاده، هادی قهرمانی و محمدعلی قدسی ماب آمده است: سیستم پولی و بانکی در اقتصاد هر جامعهای مانند رگهای بدن، نقش حیاتی در جریان درست و مورد نیاز پول در اقتصاد دارد. از اینرو در علم اقتصاد و همچنین در دین اسلام توجه ویژه به این بخش شده است.

اهداف سیستم پولی و بانکی اسلام را میتوان در متون اصلی و چارچوب مدیریت اجتماعی این دین جستجو کرد. در این مقاله ابتدا، اهداف مهم بانکداری اسلامی از متون موثق دینی و همچنین نتایج پژوهش های پیشین استخراج گردیده است. در مرحله بعدی شاخصهای قابل اندازهگیری که در سطح بینالمللی منتشر میشود، برای این اهداف معرفی شده است.

بعد از مشخص شدن شاخصهای بانکداری اسلامی، به بررسی وضعیت آنها در ایران پرداخت شده و همچنین با سایر کشورهای اسلامی منتخب مقایسه شده است. این بررسی نشان می دهد که متأسفانه کشورهای اسلامی با اهداف مطرح شده در سیستم پولی جامعه اسلامی (مانند سهولت دسترسی به وام، دسترسی به خدمات مالی، نرخ بهره بانکی و غیره) فاصله زیادی دارند و حتی وضعیت به مراتب بدتری نسبت به کشورهای غیراسلامی دارند.

متاسفانه بر پایه شاخصهای بررسی شده، کشور ایران در مقایسه با سایر کشورهای اسلامی وضعیت بدتری دارد و این نیازمند بررسی و علتیابی دقیق موضوع است که در پایان به واکاوی دلایل اصلی ضعف در این شاخصها پرداخته شده است. وجود رانتها و فساد، تورم، ضعف بخش مولد اقتصاد و عدم شفافیت در اقتصاد از جمله این دلایل است.

یادآور میشود، فصلنامه علمی ـ ترویجی «اقتصاد و بانکداری اسلامی» به صاحب امتیازی انجمن علمی اقتصاد اسلامی ایران، مدیر مسئولی عباس عرب مازار و سردبیری میثم موسایی منتشر میشود.منبع : خبرگزاری بینالمللی قرآن(ایکنا)

-

کنفرانس مدیریت دارایی و بدهی در بانکها و نهادهای مالی اسلامی

کنفرانس موضوعات کلیدی مدیریت دارایی و بدهی (ALM) در بانکها و نهادهای مالی اسلامی در روز ۹ می ۲۰۱۷ (19اردیبهشن 96)در کوالالامپور مالزی برگزار خواهد شد.

مدیریت دارایی و بدهی (ALM)1 یکی از ابزارهای مدیریت استراتژیک برای مدیریت ریسک نرخ بهره و نقدینگی در بانکها و موسسات مالی و اعتباری است.

بانكها به منظور افزايش سودآوري خود با نظارت بر ريسك به منظور حداقل نمودن ضرر و زيان ناشي از معاملات خود از تكنيكهاي مختلف مديريت دارائيها و بدهي استفاده مينمايند. اين تكنيكها حجم، تركيب، سررسيد، نرخ حساسيت، كيفيت و نقدينگي داراييها و بدهيها را براي دستيابي به نسبت ريسك به بازده از قبل تعيين شده، هدف قرار ميدهند. در واقع هدف مديريت داراييها و بدهي، تقويت كيفيت و كميت داراييها با در نظر گرفتن ريسك همراه داراييها و بدهيها براي مديريت آينده ميباشد.

در بانکداری اسلامی سپردهگذاران در منافع بانک شریک هستند، لذا میتوان گفت که بانکداری اسلامی به دنبال حداکثرسازی منافع ذینفعان از جمله سپردهگذاران است. از اینرو، تفاوتهایی در شیوههای مدیریت دارایی و بدهی در بانکداری اسلامی در مقایسه با بانکداری متعارف وجود دارد.

لذا با توجه اهمیت موضوع همایشی در تاریخ ۱۹ می سال ۲۰۱۷ (۱۹ اردیبهشتماه ۱۳۹۶)، در کوالالامپور مالزی برگزار میشود. هدف از برگزاری این کنفرانس ارائه بهترین و جدیدترین روندها و تکنیکهای مدیریت دارایی و بدهی مرتبط با بانکها و نهادهای مالی اسلامی میباشد. همچنین، ریسکهایی که بانکهای اسلامی با آن مواجه هستند، مورد بررسی قرار گرفته و ابزارهای موجود برای کاهش ریسک و مصونماندن از آنها معرفی میشوند.

این همایش در یک روز برگزار میگردد که موضوعات آن به شرح زیر میباشد:

بخش اول: بررسی تسهیم ریسک حسابهای سرمایهگذاری، کفایت سرمایه، مدیریت نقدینگی و بازل ۳

· شناسایی ساختار حسابهای سرمایهگذاری تحت عقد مضاربه

· ریسک تجاری و نرخ بازدهی ریسک

· دیدگاه IFSB نسبت به کفایت سرمایه

· چالشهای مربوط به نظرات IFSB و دیدگاه جایگزین

· چالشهای مربوط به نسبتهای نقدینگی بانکهای اسلامی و بازل ۳

بخش دوم: بررسی ابزارهای هجینگ اسلامی (بیمه اسلامی)، آزمون استرس و ریسک سیستماتیک در بانکهای اسلامی

· چالشهای شرعی و غیرشرعی هجینگ

· رویکرد ساختاری هجینگ برای کاهش ریسک

· استرس تست ویژه برای بانکهای اسلامی

· چالشهای خاص اجراییشدن استرس تست در بانکهای اسلامی

بخش سوم: بررسی مسائل مربوط به ریسک خاص، کفایت سرمایه و مدیریت نقدینگی برای بانکهای اسلامی؛ (نمونه موردی: تجربه کشورهای جنوب شرق آسیا)

· مدیریت ریسک نهادهای مالی اسلامی (علیالخصوص ریسک شریعت)

· مفاهیم کلیدی مربوط به محدودیتهای نقدینگی بانکهای اسلامی

بخش چهارم: مسائل توسعهای و ساختاری مربوط به سوآپ نرخ سود اسلامی (IPRS)2

· بررسی ساختارهای سوآپ نرخ بهره در نظام متعارف

· بررسی قراردادهای مهم برای IPRS

· مسائل مربوط به قیمتگذاری و ارزیابی

· شناسایی چالشها و مسائل مربوط به مدیریت ریسک و ریسک شریعتعلاقهمندان میتوانند جهت ثبت نام و کسب اطلاعات بیشتر به این نشانی مراجعه نمایند.

1:ASSET & LIABILITY MANAGEMENT

2: ( Islamic Profit Rate Swaps (PRSمنبع : پورتال بانکداری اسلامی پژوهشکده پولی و بانکی

-

رونمایی از دو محصول نوآورانه در دهمین نمایشگاه بورس، بانک و بیمه

پایگاه سریهای زمانی تحقیقاتی ایران "IFDC و اپلیکیشن «بانک جامع اطلاعات مالی ایران" IFDB با حضور رییس سازمان بورس و اوراق بهادار، یکشنبه در دهمین نمایشگاه بورس، بانک و بیمه (finex2017) رونمایی شد.

شاپور محمدی در آیین رونمایی از این محصولات در غرفه مرکز مالی ایران، از اقدامات مرکز در توجه به توسعه محصولات نوآورانه تشکر کرد و گفت: اهتمام مرکز مالی برای اقدامات نوآورانه قابل تقدیر است.

وی با تاکید بر لزوم توسعه استفاده از محصولات جدید مالی در کشور، گفت: باید زمینه معرفی هر چه بیشتر سامانههای اطلاعات و اپلیکیشن هایی از این دست در کشور فراهم شود.

مدیرعامل مرکز مالی ایران، علی نقوی نیز در خصوص این دو محصول جدید مرکز توضیحاتی ارائه کرد.

وی ضمن ارائه گزارشی از عملکرد مرکز در سال گذشته، فعالیتهای این شرکت در توسعه دانش استفاده از ابزار مشتقه را نیز تشریح کرد.

بر اساس این گزارش، در "پایگاه سریهای زمانی تحقیقاتی ایران" IFDC دادههای اقتصادی مورد نیاز اساتید، پژوهشگران، دانشجویان و سایر فعالان بازارهای مالی ارائه شده است. همچنین با رونمایی از بانک جامع اطلاعات مالی ایران IFDB یکی از نیازهای همیشگی فعالان بازارهای مالی برای دسترسی آسان و مناسب به اطلاعات در این بازارها تأمین شد. مرکز مالی ایران اطلاعات شرکتها، نهادها و همچنین ابزارهای مالی و کالاهای قابل معامله در بازار سرمایه ایران را در قالب اپلیکیشن آماده کرده که در دسترس علاقهمندان قرار خواهد گرفت.منبع: پایگاه اطلاع رسانی بازار سرمایه (سنا)

-

اولین صندوق اوراق بهادار اسلامی رونمایی میشود

دکتر محمودرضا خواجهنصیری، مدیر عامل تأمین سرمایه آرمان در حاشیبه دهمین نمایشگاه بورس، بانک و بیمه، از برنامهریزی برای راهاندازی صندوق تخصصی اوراق بهادار اسلامی خبر داد و گفت: برخی سهامداران ترجیح میدهند فقط در اوراق بهادار اسلامی سرمایهگذاری کنند.

به گفته وی بر اساس برنامه ریزیهای صورت گرفته، برای اولین بار صندوق تخصصی اوراق بهادار اسلامی را راه اندازی میکنیم؛ چراکه یکی از رویکردهایی که امروز در فضای سرمایهگذاری کشور وجود دارد، این است که برخی سرمایهگذاران علاقمند هستند که سود اسلامی دریافت کرده و علاقمند نیستند که سود بانکی دریافت کنند، بنابراین ترجیح میدهند که فقط در اوراق بهادار اسلامی سرمایهگذاری کنند.

وی افزود: بر این اساس بنا داریم صندوق پاداش سهامداری را برای اوراق بهادار اسلامی راه اندازی کنیم که این امر، باعث میشود یک محصول ویژه را برای کسانیکه علاقمند نیستند سود سپرده بانکی را در سرمایه گذاریهای خود دخیل کنند، داشته باشیم. البته این صندوق ناظر شرعی هم خواهد داشت که به زودی چارچوب صندوق اعلام و صندوق ویژه سرمایهگذاری اوراق بهادار اسلامی را راه اندازی کنیم. این در حالی است که در آیین نامه صندوق های سرمایه گذاری، اجازه اینکه تمام منابع به اوراق بهادار برده شود، وجود دارد، اما سقفی برای سپرده ها وجود دارد.منبع : پایگاه اطلاعرسانی بازار سرمایه(سنا)

-

بخشی از مشکلات نظام بانکی کشور به دلیل نارسایی قانون است

عضو هیئت مدیره انجمن مالی اسلامی ایران گفت: بخشی از مشکلات نظام بانکی کشور به دلیل نارسایی قانون است؛ اگر در قانون ابزارهای درستی پیش بینی نشود مشکلات و آسیب ها خیلی بیشتر می شود.

حجتالاسلام والمسلمین دکتر موسویان در کمیته بازنگری و نهایی سازی طرح بانکداری بدون ربا بر اساس موازین فقهی به مطالعات انجام شده در خصوص وضعیت بانکداری در ایران طی ده سال گذشته اشاره کرد و گفت: در ابتدای دولت نهم قرار شد این مطالعه تکمیل و بازسازی و به روز رسانی شود که با گسترش جلسات برای سازمان برنامه و بودجه آن زمان این کار انجام شد که خروجی این تحقیق انتشار چند جلد کتاب در این زمینه بود.

او به همکاری خود با پژوهشگاه فرهنگ و اندیشه اسلامی اشاره کرد و گفت: در این پژوهشگاه با کمک اساتید و تجربه سایر کشورهای اسلامی کتابی تحت عنوان طرح تحول نظام بانکی منتشر شد.

این پژوهشگر اقتصادی حوزه با اشاره به بررسی قانون عملیات بانکداری بدون ربا به خواسته حجتالاسلام والمسلمین مصباحی مقدم و دکتر بحرینی نمایندگان مجلس هشتم گفت: کارگروهی که در مجلس برای این منظور شکل گرفت به اصلاح ساختار عملیات بانکی و مباحث شرعی و معاملات بانکی دست زد.

او ادامه داد: از اسفند ۹۲با مرکز تحقیقات اسلامی مجلس این کار را دنبال کردیم و برای اتقان کار، ۲۰ بانک اسلامی نمونه از کشورهای مختلف را مورد بررسی قرار دادیم.

موسویان بیان کرد: اوایل سال ۹۴ و پس از ویرایش اولیه کار که به مجلس ارایه شد و با رای نمایندگان یک فوریت این طرح تصویب و به کمسیون اقتصادی رفت؛ پس از آن کارهای قوی در نهادها و موسسات مختلف انجام شد.

او گفت: مرکز پژوهش های مجلس در تهران جلسات متعدد فنی روی این کار انجام داد و از کارشناسان بانکی و اساتید دانشگاهها در این طرح استفاده شد؛ برگزاری ۶۰ جلسه در مرکز پژوهشتحقیقات مجلس برگزار کردیم و در برخی موضوعات جلسات متعدد خاص برگزار شد.

عضو شورای فقهی بانک مرکزی اظهارکرد: پس از آن ۱۰ ویرایش از این کار بدست آمد؛ این کار برای اینکه چکش کاری دقیق شود در مراکز مختلف دانشگاهی و بانکی و پژوهشگاهی ارائه شد و دانشگاههای متعددی این کار را انجام دادند.

او تصریح کرد: این طرح، پس از اظهارنظر مسئولان امر در حوزه و دانشگاه در اواخر عمر مجلس قبل با امضای نمایندگان به مجلس تحویل شد ولی به خاطر محدودیت زمانی فرصت نشد.

دکتر موسویان بیان کرد: آخرین ویرایش روی این طرح صورت گرفت و با امضای بیش از ۲۰۰ نماینده و در قالب طرح یک فوریتی در مجلس جدید به کمیسیون رفت. به دلیل حساسیت کار اجازه خواستیم که ویرایش کار را مجددا بررسی کنیم که در اواخر سال گذشته چندین جلسه فشرده در این خصوص بررسی شد و مواد نیز به شکل جدولی بررسی شد.

او درپایان تاکید کرد: بخشی از مشکلات نظام بانکی کشور به دلیل نارسایی قانون است؛ اگر در قانون ابزارهای درستی پیش بینی نشود مشکلات و آسیب ها خیلی بیشتر می شود.منبع:شفقنا

-

جایگاه شورای فقهی بانک مرکزی از نظر کارشناسان حوزوی

به عقیده بیشتر کارشناسان حوزوی شورای فقهی اگرچه که برای رسیدن به بانکداری اسلامی مطلوب و کافی نیست ولی مقدمه گذار به بانکدای اسلامی است.

یکی از مهمترین دغدغههای امروز کشور مسأله رشد و رونق اقتصادی است که در چند سال اخیر بارها مورد تأکید رهبر معظم انقلاب بوده است و سیاستهای کلی نظام بر اساس این مؤلفه تنظیم میشود؛ کارشناسان زیادی در این زمینه به نظریهپردازی پرداختهاند و به طور کلی قریب به اتفاق کارشناسان اقتصادی بر اجرای اقتصاد مقاومتی تأکید کردهاند.

واضح است که یکی از ارکان اقتصاد در هر کشوری نظام بانکداری آن کشور است و تا زمانی که نظام بانکداری با مشکل مواجه باشد و توزیع منابع به خوبی انجام نشود اقتصاد به رشد و پویایی نخواهد رسید و از همین جهت است که نظام بانکداری نباید به یک بنگاه مالی خصوصی تبدیل شود و تمام دولتها از طریق بانک مرکزی خود بر بانکها نظارت میکنند.

در کشور ما با روی کار آمدن نظام جمهوری اسلامی تمام بخشهای حکومت از جمله اقتصاد و به تبع آن بانکداری روند اسلامی شدن را در پیش گرفت ولی با گذشت نزدیک به چهل سال از انقلاب، نظام بانکداری ما اگر چه به ظاهر عقود اسلامی در آن جاری شده است اما در واقع با اسلام فاصله زیادی گرفته است و این موضوع اعتراض مراجع و علما را به دنبال داشته و با سودهای بالای تسهیلات و سپردههای بانکی و دیگر قوانین غیر اسلامی مانع از این شده است که مردم طعم شیرین اقتصاد اسلامی را بچشند و تا حدودی سبب بیاعتمادی مردم به نظام اسلامی و کارآمدی اسلام برای اداره جامعه شده است.

در ابتدای انقلاب تنها شورای نگهبان بود که وظیفه تأیید اسلامی بودن عقود و قراردادهای بانکی را داشت ولی با تشکیل شورای فقهی بانک مرکزی بر اساس ماده 18 لایحه برنامه ششم توسعه، برای حصول اطمینان از اجرای صحیح عملیات بانکی بدون ربا در نظام بانکی کشور و جهت نظارت بر عملکرد نظام بانکی و اظهارنظر نسبت به عقود و قراردادهای بانکی و انطباق آنها با موازین فقه اسلامی، شورای فقهی در بانک مرکزی تشکیل شد ولی با گذشت چند سال هنوز نتوانسته است دغدغههای بانکداری اسلامی را برطرف کند.

از این رو خبرگزاری رسا در گفتوگو با چهارده نفر از کارشناسان اقتصادی نظرات آنها را درباره علل عدم موفقیت شورای فقهی بانک مرکزی در اسلامی سازی بانکداری کشور جویا شده است که تقدیم خوانندگان رسا می شود.

از میان کارشناسان حوزوی عده زیادی بر این باور هستند که علت اصلی عدم کارآمدی شورای فقهی تا کنون مشورتی بودن این شورا بوده است و اگر میخواهیم که این شورا عملکرد خوبی داشته باشد باید مصوبات آن لازمالاجرا شود و این شورا مستقل از بانک مرکزی باشد تا بتواند به خوبی بر عملکرد بانک مرکزی نظارت کند.

شورای فقهی مشورتی کارآمد نخواهد بود

حجتالاسلام سعید سعدی استاد اقتصاد حوزه و دانشگاه مهمترین مانع تحقق بانکداری اسلامی را در عدم نظارت صحیح شورای فقهی بر عملکرد بانک مرکزی میداند و معتقد است «شورای فقهی بانک مرکزی باید از ارکان بانک مرکزی باشد و نظرات این شورا لازمالاجرا شود و همچنین اعضای شورای فقهی باید به وسیله رهبر معظم انقلاب و مراجع تقلید انتخاب شوند تا صلاحیت علمی کافی را داشته باشند و تا زمانی که بانک مرکزی یک شورای فقهی قوی و کارآمد نداشته باشد بانکداری ما اسلامی نخواهد شد».

حجتالاسلام سید ابوالحسن حسنزاده امامجمعه موقت اهواز هم استصوابی بودن نظرات شورای فقهی بانک مرکزی را راهحل بیتوجهی بانکها به مسأله ربا دانسته و گفته است که «تا زمانی که نظارت این شورا در مصوبات بانک مرکزی به صورت قانونی دخیل نباشد نظام بانکی ما به صورت واقعی اسلامی نخواهد شد».

حجتالاسلام عیسوی عضو انجمن علمی اقتصاد حوزه علمیه قم هم در رابطه با شورای فقهی و عملکرد این شورا انتقاداتی را مطرح کرده است و معتقد است که «این شورا یک نهاد تزیینی است و بانک مرکزی به لحاظ قانونی ملزم به عمل به مصوبات این شورا نیست؛ از طرف دیگر شورای فقهی از نظر مالی وابسته به بانک مرکزی است و به همین خاطر بیشتر مشکلات نظام بانکی کشور به دلیل عدم نظارت یک نهاد فقهی و دینی بر عملکرد بانکها است».

اعضای شورای فقهی مستقیماً با نظر رهبری انتخاب شوند

وی همچنین بر شیوه انتخاب اعضای شورای فقهی انتقاد کرده است و معتقد است که «اعضای شورای فقهی به دلیل اهمیت این شورا باید مستقیماً با نظر رهبر معظم انقلاب تعیین شوند تا هیچ وابستگی به نظام بانکی کشور نداشته باشند و بتوانند به خوبی به وظایف خود عمل کنند».

دکتر محمدجواد توکلی عضو هیأت علمی مؤسسه امام خمینی(ره) با تأکید بر این نکته که نظرات شورای فقهی باید لازمالاجرا باشد این ادعا که شورای فقهی مخل کار بانک مرکزی خواهد بود را رد کرده و گفته است که «بیشتر بانکهای اسلامی موفق شورای فقهی دارند و بانک مرکزی ما هم باید چنین شورایی را به صورت رسمی داشته باشد».

شورای فقهی باید به تمام شعب بانکهای کشور تسری پیدا کن

از طرف دیگر دکتر توکلی مهمترین عامل تحقق بانکداری اسلامی را تشکیل و قانونی شدن شورای فقهی نمیداند بلکه تسری این شورا در تمام شعب بانکهای کشور را ضروری میداند؛ زیرا معتقد است که «عقود بانکی امروز ما ایرادی ندارد بلکه ایراد از صوری بودن معاملات به خاطر عدم آگاهی مردم و کارمندان بانک از قراردادهای اسلامی است و شورای فقهی برای این کار نیاز به بازویی اجرایی در سراسر کشور دارد».

پیشنهادی که وی برای بهبود فضای بانکی کشور دارد این است که «شورای فقهی باید علاوه بر داشتن دو رکن آموزشی و نظارتی در سراسر کشور یک مرجع تظلم خواهی را هم برای مردم در نظر بگیرد تا در صورت تخلف بانکها و شکایت مردم بتواند به تخلفات رسیدگی کند و از حقوق مردم در برابر بانکها دفاع کند».

آگاهی مردم سبب به نتیجه رسیدن نظرات شورای فقهی خواهد شد

حجتالاسلام نبیالله جلالی نژاد مشاور فرهنگی امور شعب بانک مهر اقتصاد در استان لرستان هم بر قانونی شدن و لازمالاجرا شدن مصوبات شورای فقهی تأکید دارد و معتقد است که «علاوه بر الزام بانکها بر اجرای مصوبات شورای فقهی باید مردم هم نسبت به عقود اسلامی آگاهی پیدا کنند و دغدغه و مطالبه بانکداری اسلامی در کشور به وجود آید و تصمیمات شورای فقهی را به نتیجه برسانند».

عده ای دیگر از کارشناسان معتقدند که الزامآور شدن مصوبات شورای فقهی بانک مرکزی دردی را دوا نخواهد کرد و بانکها از این مصوبات استقبالی نخواهند داشت و برای این که نظرات شورای فقهی در بانکداری مورد استقبال قرار گیرد باید منافع بانکها هم در نظر گرفته شود و نظرات کارشناسان اقتصادی هم در مصوبات شورای فقهی دخیل باشد.

الزامآور شدن نظرات شورای فقهی معجزه نخواهد کرد

حجتالاسلام توسلی عضو هیأت علمی دانشگاه علامه طباطبایی الزامآور شدن نظرات شورای فقهی را سبب حل مشکلات بانکداری اسلامی نمیداند و معتقد است که « الزامآور شدن نظرات شورای فقهی معجزه نخواهد کرد چراکه تا هنگامیکه نظریه پولی پیشرفتهای نظام پولی و مالی ما را پشتیبانی نکند از شبهه ربوی بودن مبرا نخواهیم شد».

دولتها مسؤول تورم 1000 درصدی بعد از انقلاب هستند

وی معتقد است «شورای فقهی فقط میتواند مشکل ربای آشکار را در بانکداری تا حدودی برطرف کند ولی ربای پنهان همچنان در بانکداری خواهد بود و شورای فقهی نمیتواند این موضوع را حل کند؛ از طرف دیگر نمیشود تنها به مسأله سود فکر کرد و تورم را در نظر نگرفت زیرا این تورم است که مشکلات اقتصادی را به وجود آورده است و مسؤول تورم بیش از 1000درصدی از اول انقلاب تا کنون دولتهایی هستند که در این سالها روی کار آمدهاند و تا دولتها درست عمل نکنند تورم و سود بانکی و ربا و مشکلات بانکداری اسلامی خواهد بود.

برای اصلاح نظام بانکی کشور ابتدا باید بانک مرکزی از نظر سیاسی مستقل باشد تا جلو دستاندازی دولتها به اموال مردم گرفته شود و سپس باید با عمل به مبانی اقتصاد مقاومتی بتوانیم بر رکود اقتصادی و تورم غلبه کنیم زیرا اگر حقوقها و دستمزدها را مطابق تورم افزایش ندهیم و مانند دولت یازدهم سیاستهای انقباضی را اجرا کنیم به تدریج مردم قدرت خرید یک نان را هم از دست خواهند داد».

نظرات شورای فقهی باید قابل الاجرا باشد نه لازمالاجرا

حجتالاسلاموالمسلمین حسن نظری شاهرودی عضو جامعه مدرسین حوزه علمیه قم هم لازمالاجرا بودن نظرات شورای فقهی را بیفایده دانسته است و معتقد است که «مصوبات این شورا باید قابل الاجرا باشد نه لازمالاجرا و برای این کار ضروری است که اعضای شورای فقهی با کارشناسان زبده اقتصادی ارتباط داشته باشند.

بانکهای ایران هماهنگی لازم را با آموزههای شرعی ندارد چراکه این ساختار از فقه استخراج نشده است تا با آن هماهنگ باشد؛ بنابراین شورای فقهی باید برای پیادهسازی مسائل فقهی در این نظام با در نظر گرفتن مصلحتهای فقهی و اقتصادی، قانونی را وضع یا اصلاح کنند که قابلیت اجرا داشته باشد و سبب مخالفت بانکها نشود».

حجتالاسلام محمدرضا رستمی عضو هیأت علمی دانشگاه قم شرایط و روحیات مردم ایران را برای اجرای بانکداری اسلامی نامساعد دانسته است و معتقد است که «اقتصاد اسلامی بر پایه ریسکپذیری بنا شده است و مردم ایران در شرایط کنونی ریسکپذیر نیستند و به همین خاطر است که بسیاری از عقود اسلامی در بانکها به صورت صوری انجام میشود و حتی نظارت شورای فقهی هم نمیتواند مشکلی را حل کند و بانکها هم تا زمانی که منافع خود را در خطر ببینند زیر بار مصوبات شورای فقهی بانک مرکزی نخواهند رفت مگر این که مصوبات این شورا در جهت سود آوری بیشتر بانکها باشد».

کسی که مسائل بانک را نمیشناسد حق ندارد بر بانک مسلط شود

وی معتقد است که «کسی که مسائل بانک را نمیشناسد حق ندارد بر بانک مسلط شود و نظری را در قالب فقه بر آن تحمیل کند از این رو اعضای شورای فقهی باید کاملاً به بانکداری مسلط باشند و یکی از دلایل این که شورای فقهی تا کنون موفق نبوده است این موضوع است که کسانی برای این نوع بانکداری تصمیم گرفتند که حتی یک هفته هم تجربه کار در بانک را نداشتند».

مصوبات شورای فقهی باید کارآمد باشد

حجتالاسلام رضایی دوانی عضو هیأت علمی گروه اقتصاد دانشگاه مفید قم بر این باور است که شورای فقهی برای این که کارآمد باشد باید ترکیبی از فقها و اقتصاددانان و مسؤولان بانکی باشد تا مصوباتش کارآمد باشد و بانکها مشتاقانه آن را اجرا کنند زیرا صرف الزامآور بودن مصوبات شورای فقهی نمیتواند در زمینه استقبال بانکها در اجرای مصوبات مؤثر باشد.

فقهای شورای فقهی باید شمهای از اجتهاد داشته باشند تا بتوانند به خوبی اسلام را در اقتصاد جاری کنند و تا کنون هم در مواردی مشابهی مانند کمیته فقهی در بازار بورس توانست موانع بازار سرمایه را به خوبی برطرف کند و به اسلامی شدن آن کمک کند.

برخی از کارشناسان هم معتقدند که نظرات شورای فقهی چه لازمالاجرا باشد و چه قابل الاجرا باشد نمیتواند به اسلامی شدن بانکداری منجر شود زیرا این شورا در ساختاری که غرب برای بانک طراحی کرده است قرار دارد و این ساختار و تعریفی که از پول در این ساختار وجود دارد با اسلام منافات دارد؛ برای اسلامی شدن بانکداری باید ساختار را تغییر داد و تعریف دیگری از پول کرد.

باید ساختار بانکداری در کشور اصلاح شود

حجتالاسلام معصومی نیا عضو هیأت علمی پژوهشگاه فرهنگ و اندیشه اسلامی در بیان نظرات خود برای تحقق بانکداری اسلامی وجود شورای فقهی را از نبودش بهتر میداند ولی معتقد است که تا زمانی که ساختار بانکداری در کشور اصلاح نشود شورای فقهی کار آیی لازم را نخواهد داشت.

از نگاه وی معایبی که مصوبه جدید بانکداری اسلامی دارد را میتوان در نحوه انتخاب اعضای شورای فقهی که با تأیید رییس بانک مرکزی است، نظارت رییس بانک مرکزی بر مصوبات شورای فقهی، وابسته بودن شورای فقهی از نظر مالی به بانک مرکزی و غربی بودن ماهیت بانکداری در کشور که برای کار در بخش غیر واقعی اقتصاد طراحی شده است دانست.

به طور کلی چنین میتوان گفت که «شورای فقهی شأنیت تغییر ساختار بانکی کشور را ندارد و در درون همین نظام بانکداری تعریف شده است بنابراین تنها میتواند عدم مغایرت عقود بانکی با اسلام را بررسی کند ولی این که اقتصاد و بانکداری مطلوب اسلام چیست از عهده شورای فقهی خارج است؛ اگر چه که حتی مصوبات شورای فقهی برای عدم مغایرت با اسلام هم به خوبی اجرا نشده است».

حجتالاسلام محمدتقی نظرپور، دانشیار دانشگاه مفید معتقد است که شورای فقهی میتواند سازوکارهایی را پیشنهاد کند که عملیات بانکی به نظرات مراجع و احکام دین نزدیکتر شود مانند مسأله جریمه دیرکرد که با اصلاح اشکالات فقهی آن، هم نظر شرع تأمین و هم منافع بانک مورد توجه قرار گرفت؛ وجود شورای فقهی میتواند وجه تضمینی برای مشروعیت سیستم بانکی نزد مردم باشد تا با دغدغه کمتر و اعتماد بیشتر با بانک تعامل داشته باشند.

با توجه به این که برخی معتقدند که تزریق مبانی فقهی اسلامی به ساختار غربی بانک نمیتواند به اسلامی شدن بانک بینجامد وی میگوید که «قطعاً اگر اهداف نظام اقتصادی اسلام را به صورت کلان عملیاتی کنیم بسیار ترجیح دارد به اینکه احکام اسلامی را به ساختار غربی تزریق و با تغییر عقود و ضوابط بخواهیم بانکداری را اسلامی میکنیم و در این نگاه، بانک، ابزاری در خدمت اقتصاد اسلامی با تعدیل و نظارت جدی و اهداف بلندمدت همچون تحقق نظام اقتصادی اسلام در چارچوب خرده نظامهایی مانند بیمه خواهد بود.

از طرف دیگر دولت باید در جهت اسلامی شدن بانکها به بانک مرکزی کمک کند و این کمک میتواند با عدم تغریض از بانک مرکزی، تثبیت استقلال سیاسی بانک مرکزی و جلوگیری از واردات بیرویه کالاها باشد زیرا انبوه واردات سبب بیرونق شدن تولید داخل میشود و بانکها مجبور میشوند به جای تخصیص منابع به بخشهای مولد اقتصاد، به بخشهای غیر مولد تسهیلات بدهند که سبب ایجاد تورم و عدم تحقق بانکداری اسلامی خواهد شد».

در این میان عدهای هم معتقدند که بانکداری ما اسلامی است و این علما هستند که اقتصاد امروزی را به خوبی نمیشناسند و در تعریف ربا دچار اشتباه شدهاند.

سودهای بالای بانکی اگر متناسب با تورم باشد ربا نیست

دکتر بنیانیان رییس كمیسیون فرهنگی اجتماعی شورای عالی انقلاب فرهنگی مشکل اصلی بانکداری اسلامی را در تعریف غلط از مفهوم پول امروزی میداند و قائل است که «امروزه برخلاف گذشته که پشتوانه پول طلا بود تولید ناخالص ملی و قدرت اقتصادی کشور پشتوانه پول است؛ بنابراین پول ارزش ثابتی ندارد؛ به عقیده او مثلاً اگر نرخ تورم در سال 20 درصد باشد چنانچه ما یک میلیون تومان غرض بدهیم باید 1 میلیون و دویست هزار تومان پس بگیریم و این ربا نخواهد بود زیرا ارزش واقعی پول را پس گرفتهایم».

به عقده بنیانیان« اسلام آموزههای مترقی در زمینه اقتصاد دارد و ناکارآمدی نظام بانکداری جمهوری اسلامی ایران را نباید به پای اسلام نوشت بلکه برای تعریف بانکداری اسلامی ضرورت دارد که علما بیشتر با مسائل اقتصادی روز دنیا آشنا شوند و رسانهها هم بانکداری اسلامی را به خوبی برای مردم روشن کنند».

برخی از کارشناسان هم مواردی از جمله خلق پول و عمل بر اساس فقه فردی را مانع اصلی تحقق بانکداری اسلامی عنوان کردهاند.

معضل بانکداری اسلامی اجرای عقود اسلامی نیست بلکه معضل خلق پول است

حجتالاسلام علی نعمتی در رابطه با موانع اسلامی شدن بانکداری معتقد است که «محدود کردن اسلامی شدن بانکداری به عقود اسلامی کافی نیست ولی در حال حاضر عمده ظرفیت فکری و تئوریک شورای فقهی روی این جنبه متمرکزشده که رویهها و عملیات بانکی را با عقود بدون ربا تطبیق دهد درصورتیکه صرفاً مفاسد و معضلات نظام بانکی ما معلول این قسمت نیست.

معضل عمدهای که به اندازه ربا نظام بانکی ما را تهدید میکند خلق پول در نظام بانکی است که سبب نقدینگی افسار گسیخته شده است و چون شورای فقهی در این زمینه ورودی نخواهد داشت نه تنها مشکلات نظام بانکی کشور با قانونی شدن شورای فقهی حل نخواهد شد بلکه این ناکارآمدی به حساب شورای فقهی نوشته خواهد شد و ممکن است برای بانکداری اسلامی خطرناک باشد».

مشکلات بانکداری ما به خاطر عمل بر اساس فقه فردی است

سید سعید زاهد زاهدانی مسؤول پژوهشکده تحول و ارتقای علوم انسانی دانشگاه شیراز در زمینه بانکداری اسلامی معتقد است که «تنها راهحل مشکلات اقتصادی کشور عمل به اقتصاد مقاومتی است و باید شورای فقهی هم با توجه به نظرات اقتصاد شهید صدر بانکداری اسلامی را با توجه به فقه حکومتی و اجتماعی تعریف کنند زیرا عمل بر اساس فقه فردی نتیجهای جز بانکداری کنونی ما نخواهد داشت.

ازآنجاییکه بانکداری ما سوغات نظام سرمایهداری است نمیتواند در توزیع ارزش افزوده در اقتصاد به درستی عمل کند و سهم سرمایهدار را بیشتر قرار میدهد؛ بنابراین برای این که بانکداری ما درست شود باید ریشه آن که نظام سازی اقتصادی است را اصلاح کنیم و اقتصاد را بر محور تولید نه سرمایه قرار دهیم».

شورای فقهی گذار از بانکداری ربوی به بانکداری اسلامی است

حجتالاسلام خطیبی استاد اقتصاد مؤسسه امام خمینی(ره) از نگاهی دیگر به نسبت میان شورای فقهی بانک مرکزی و شورای نگهبان پرداخته است و معتقد است که «با توجه این که شورای نگهبان بر اساس فتاوای ولیفقیه عمل میکند و فتوا میدهد شورای فقهی بانک مرکزی هم باید نظرات ولیفقیه را در بانکداری اسلامی پیاده کند».

به عقیده وی «تا زمانی که تعریف جامع و کاملی از بانکداری اسلامی انجام نگیرد نمیتوان انتظار داشت که بانکداری اسلامی محقق شود و این عمل نیاز به زمان دارد و قانونی شدن شورای فقهی میتواند مرحله گذار از بانکداری ربوی به بانکداری اسلامی باشد و حرکت مبارکی است ».

در یک جمعبندی کلی از نظرات نخبگان اقتصادی حوزه علمیه باید گفت که بیشتر کارشناسان مهمترین مانع تحقق بانکداری اسلامی را در تورم دانستهاند و راهکار خروج از این حالت را در سیاستهای اقتصاد مقاومتی عنوان کردهاند؛ اگر چه که نظرات متفاوتی در رابطه با شورای فقهی بانک مرکزی وجود دارد و برخی موافق و یا بی طرف نسبت به لازمالاجرا شدن مصوبات شورای فقهی بانک مرکزی هستند و یا شورای فقهی بانک مرکزی را در ساختار بانکداری امروزی بی فایده می دانند ولی شورای فقهی را زمینهساز و مرحله گذار به بانکداری اسلامی و تحقق اقتصاد اسلامی در کشور دانستهاند.

منبع: خبرگزاری رسا -

"بانکداری بدون ربا" اثر گرانقدر شهیدصدر با ترجمه دکتر ژولیان پلیسیه در فرانسه منتشر شد

ترجمه فرانسوی کتاب شهید صدر منتشر شد.

کتاب «بانکداری بدون ربا» در انتشارات علمی KARTHALA واقع در پاریس به چاپ رسید.

«بانکداری بدون ربا» یکی از آثار شهید سید محمد باقر صدر است که به تازگی به زبان فرانسه ترجمه و به چاپ رسیده است.

دکتر ژولین پلیسیه مترجم فرانسوی این کتاب است که در ابتدای آن مقدمه شبلی ملاط، پروفسور لبنانی، پیشگفتار فرانسوا بورگا، مستشرق فرانسوی و پیشگفتار غلامرضا مصباحی مقدم مدرس ایرانی قرار دارد.

بخشی از متن معرفی کتاب:

مفهوم بانکداری بدون ربا هم برای عموم هم برای محیط دانشگاهی- پژوهشی سؤال برانگیز است. علی رغم شهرت این موضوع، منابع فرانسوی زبان در این زمینه کمیاب است. از همین رو پروژه ترجمه کتاب معروف شهید محمد باقر صدر «البنک اللا ربوی» شکل گرفت تا خلاء مشهود در پژوهش های علمی در این زمینه را پر کند.

اهمیت این کتاب صرفا به دلیل شهرتی که در جهان اسلام پیدا کرده نیست، بلکه به دلیل تطبیق عملی روش اکتشافی شهید صدر درباره نظریه اسلام در مورد مسائل اجتماعی چون اقتصاد است. روش «معامله تمدنی گسترده» هم عرف اقتصادی، هم عملکرد بانکداری معاصر و هم الزامات فقهی را رعایت می کند. مولف این کتاب نیز به تفاوت راه حل های مسأله ربا در چارچوب های سیستماتیک کلان یا عملکرد خرد بینابین بانک های ربوی توجه دارد. به همین علت است که این ترجمه جزو منابع اجتناب ناپذیر پژوهشگران در زمینه بانکداری بدون ربا به حساب می آید.

این کتاب که در ماه مارس 2017 منتشر شده با قیمت 22 یورو به فروش می رسد.برای خرید از سایت انتشارات کتاب اینجا وارد شوید.

-

شرایط انتشار محصولات بازار سرمایه اسلامی

هیات خدمات مالی اسلامی اصول راهنمایی در مورد شرایط انتشار محصولات بازار سرمایه اسلامی (صکوک و طرح های سرمایه گذاری تجمعی اسلامی) را در سیامین نشست خود در کوالالامپور تصویب کرد.

سازمان بورس و اوراق بهادار اعلام کرد: سی امین جلسه شورای عالی سیاست گذاری و پانزدهمین جلسه مجمع عمومی سالانه هیات خدمات مالی اسلامی (IFSB) پنجشنبه شب در کوالالامپور پایتخت مالزی پایان یافت و شرایط انتشار محصولات بازار سرمایه اسلامی به تصویب رسید.

هیات خدمات مالی اسلامی اصول راهنمایی در مورد شرایط انتشار محصولات بازار سرمایه اسلامی (صکوک و طرح های سرمایه گذاری تجمعی اسلامی) را در سی امین نشست خود در کوالالامپور تصویب کرد.

اصول راهنمایی انتشار محصولات بازار سرمایه اسلامی شامل ۱۹ دستورالعمل شامل شرایط انتشار صکوک و طرح های سرمایه گذاری تجمعی اسلامی، پوشش مراحل اصلی انتشار (آغاز انتشار و ادامه آن) و انتشار نقطه فروش هستند.

در این نشست که با حضور 'بندر حجار' رئیس بانک توسعه اسلامی برگزار شد، فراهم کردن پایه ای برای سازمان های نظارتی و قانونگذاری، تعیین پایه هایی برای سازمان های نظارتی و قانونگذاری به منظور دسترسی کافی به چهارچوب های مشخص شده توسط سازمان های دیگر، فراهم کردن چارچوب انتشار جامع برای مشارکت کنندگان در بخش بازار سرمایه اسلامی و ایجاد هماهنگی قوانین و اعمال در بازار سرمایه اسلامی به عنوان اهداف اصول راهنمایی تعیین شد وعلاوه بر این، پیشنهاد شد کاربردهای این قبیل اسناد مالی متناسب با قوانین و شریعت باشد.

پس از پایان این نشست اکبر کمیجانی، قائم مقام بانک مرکزی، گفت: فعالیت های تحقیقاتی این نهاد و شناسایی استاندارها و دستورالعمل هایی که در سطح بانکداری بین المللی و به ویژه در سطح کمیته 'بال' به عنوان یک کمیته نظارتی در مسائل بانکی معرفی می شود، مورد توجه قرار گرفت.

وی ادامه داد: این نوع استاندارها بر اساس تحولات علمی و تجربه اجرایی به وجود می آیند و در سازمان هایی مثل هیات خدمات مالی اسلامی نیز مورد توجه قرار می گیرد.

قائم مقام بانک مرکزی با تاکید بر اهمیت انطباق سازی بازار مالی در کشورهای اسلامی با بانکداری متعارف کشورهای دیگر، گفت: در دوره ایجاد هیات خدمات مالی اسلامی از سال ۲۰۰۲ نزدیک به ۱۸ استاندارد به عنوان معیار ارزیابی و نظارتی شناسایی شده اند.

وی با بیان اینکه در این نشست علاوه بر بازار پول به بازار سرمایه و بیمه نیز توجه شده است گفت: استانداردها و دستورالعمل هایی که در این نشست معرفی و برای اجرا آماده شد برای ما یک مزیت است و در زمانی که بازار سرمایه در حال رونق و گسترش است یا انتظار می رود سهم بیمه در بازار تامین مالی افزایش یابد، باید عملا استاندارهای منطبق با موازین شرعی مهیا شود.

کمیجانی خاطرنشان کرد: یکی از مسائل مهمی که در محافل جهانی نظام بانکی مطرح می شود و نظام بانکی را آسیب پذیر می کند، کمبود سرمایه است و برای جلوگیری از آسیب های ناشی از کمبود سرمایه اقدامات نظارتی مرتبط با سرمایه باید مورد توجه قرار گیرد.

وی با بیان اینکه استاندارهای مرتبط با مدیریت ریسک نیز برای ایران حائز اهمیت است، در خصوص سایر استانداردهای مطرح شده در این نشست، گفت: استانداردهای مرتبط با شفاف سازی که حاصل کار طولانی مدت تیم این سازمان بود، در دوره قبل و در این دوره گزارش شد و تایید شورا را گرفت تا به کشورهای عضو ابلاغ شود.

منبع: خبرگزاری ایبنا

-

نوزدهمین جلسه نقد پژوهشهای بانکداری و مالی اسلامی

این نشست به نقد و بررسی مقاله «امکانسنجی تعمیم عقد مضاربه به تمام فعالیتهای تجاری» نوشته حسین داورزنی و سید محمد رضوی اختصاص دارد.

نوزدهمین جلسه از سلسله نشستهای بررسی و نقد پژوهشهای بانکداری و مالی اسلامی با موضوع «امکانسنجی تعمیم عقد مضاربه به تمام فعالیتهای تجاری»، یکشنبه ۲۷ فروردین ماه سال جاری از ساعت ۱۴ تا ۱۶ در پژوهشکده پولی و بانکی برگزار میشود.

در این نشست مقاله «امکانسنجی تعمیم عقد مضاربه به تمام فعالیتهای تجاری» نوشته دکتر حسین داورزنی و دکتر سید محمد رضوی که در شماره یازدهم از سال ششم نشریه مطالعات فقه و حقوق اسلامی به چاپ رسیده است، نقد و بررسی خواهد شد.

در این نشست حجتالاسلام دکتر سید حسن وحدتی شبیری (دانشیار دانشگاه قم) و دکتر حمید قنبری (مشاور بانک مرکزی جمهوری اسلامی ایران) به طرح دیدگاههای خود پیرامون موضوع نشست خواهند پرداخت.

در چکیده این مقاله میخوانیم:

«فقيهان، عقد مضاربه را با وجه نقد و فقط در صورتي صحيح مي دانند كه عملياتي كه توسط عامل انجام مي شود عمليات تجاري باشد، و سود آن بايد از راه تجارت به دست آيد. اين كه مراد از عمليات تجاري چيست محل ترديد است. به نظر مي رسد با توجه به فلسفه تاسيس عقد مضاربه و استفاده از عمومات وجوب وفاي به عقود و اطلاقات موجود مي توان نوع عملياتي كه عامل براي تحصيل سود انجام مي دهد را به همه انواع فعاليت هاي مشروع و قانوني اقتصادي تسري داد.»

علاقمندان میتوانند جهت دریافت اطلاعات بیشتر و ثبتنام به این نشانی مراجعه کرده و یا با شمارههای ۸۸۶۵۷۳۹۵ و ۸۸۶۵۷۳۹۷ تماس حاصل فرمایند.

حضور در این جلسه برای کلیه افراد رایگان بوده و ثبتنام قبلی الزامیست.

مکان: میدان آرژانتین، ابتدای بزرگراه آفریقا، پلاک ۱۰، پژوهشکده پولی و بانکی بانک مرکزی ج.ا.ا.، طبقه اول.

مقاله مورد بررسی

-

اجلاس هیئت خدمات مالی اسلامی به ریاست بانک مرکزی ایران برگزار میشود

در حاشیه این اجلاس، نشستها و سخنرانیهای جانبی در روزهای چهارم و پنجم آوریل، مقارن با پانزدهم و شانزدهم فروردینماه نیز برنامهریزی شده است. اکبر کمیجانی، قائم مقام بانک مرکزی ایران، به عنوان یکی از سخنرانان کلیدی در خصوص نقش و جایگاه IFSB در ارتقای ثبات نظام مالی کشورهای اسلامی در این اجلاس سخنرانی خواهد کرد.

در اجلاس سال جاری، با توجه به خاتمه دوره مسئولیت دبیرکل فعلی این هیئت، دبیرکل جدید که بالاترین مقام اجرایی آن محسوب میشود، برگزیده خواهد شد و بدین لحاظ این دوره از اهمیت افزونتری برخوردار است.

بانک مرکزی جمهوری اسلامی ایران به عنوان رییس دورهای هیئت خدمات مالی اسلامی متولی برگزاری پانزدهمین جلسه مجمع عمومی سالانه و سیامین جلسه شورای عالی این سازمان است.

پیش از این نیز در سال ۲۰۰۵ میلادی جلسات مجمع عمومی سالانه و شورای عالی هیئت خدمات مالی اسلامی به ریاست بانک مرکزی ایران برگزار شد.

اجلاس هیئت خدمات مالی اسلامی به ریاست بانک مرکزی ایران برگزار میشود

گفتنی است، هیئت خدمات مالی اسلامی (IFSB) در سال ۲۰۰۲ میلادی تأسیس شده و دبیرخانه آن در کشور مالزی واقع است. این سازمان با ۱۸۸ عضو متشکل از ۷۰ مقام مقرراتگذار و نظارت مالی، ۸ سازمان بینالمللی و ۱۱۰ نهاد مالی فعال در ۵۷ کشور دنیا، در حال حاضر از اعتبار و جایگاه مهمی در میان سازمانها و مؤسسات بینالمللی استانداردگذار برخوردار است و در واقع، کارکرد و نقشی مشابه با کمیته نظارت بانکی بال، سازمان بینالمللی کمیسیونهای اوراق بهادار و انجمن بینالمللی ناظران بیمهای را در حوزههای بانکداری، بازار سرمایه و بیمه اسلامی ایفا میکند.

هدف و مأموریت اصلی هیئت خدمات مالی اسلامی، ارتقای ثبات و سلامت صنعت مالی اسلامی مشتمل بر بانکداری، بازار سرمایه و بیمه از طریق تدوین استانداردها و رهنمودهای نظارتی ماست. بانک مرکزی جمهوری اسلامی ایران از ایدهپردازان و بنیانگذاران سازمان یادشده به شمار میرود و از بدو تأسیس سازمان مذکور تاکنون، وفق ترتیبات اساسنامهای، عضو دایمی ارکان اصلی آن بوده است.

تاکنون هیأت خدمات مالی اسلامی در راستای اهداف و مأموریتهای خود، ۱۸ سند متضمن استانداردهایی برای ارتقای ثبات مؤسسات ارائه دهنده خدمات مالی اسلامی در زمینههای مختلف بانکی، بازار سرمایه و بیمه منتشر کرده است.منبع: خبرگزاری بینالمللی قرآن(ایکنا)، به نقل از روابط عمومی بانک مرکزی

-

موانع توسعه صنعت کارت اعتباری بینالمللی در ایران

در حوزه کارت اعتباری رشد کشور ما با سایر حوزههای بانکداری الکترونیک همسو نبوده و از نظر کمی و کیفی قابل قبول نیست.

با وجود روند توسعه پرداختهای غیرنقدی و نیز رشد قابل توجه بانکداری الکترونیک در نظام بانکی ایران، همچنان در حوزه کارت اعتباری به ویژه در کارتهای اعتباری برونمرزی، رشد کشور ما با سایر حوزههای بانکداری الکترونیک همسو نبوده و از نظر کمی و کیفی قابل قبول نیست. در حال حاضر در کشور حدود یک تا دو میلیون کارت اعتباری وجود دارد که شباهت چندانی هم با کارتهای اعتباری بینالمللی ندارد. این در حالی است که حدود ۲۹۰ میلیون کارت نقدی و پیشپرداخت داریم. اکثر کارتهای موجود نیز به حسابها و سپردههای افراد متصل است.[1]

در واقع نظام بانکی ایران در زمینه کارتهای اعتباری بینالمللی پیشرفت چندانی نداشته و از ظرفیت مناسب این حوزه جهت ارایه خدمات بهتر به مردم و نیز فرصت درآمدزایی برای خود به خوبی استفاده نکرده است. هرچند بخشی از این مشکل به دلیل وجود تحریمهای اقتصادی در سالیان گذشته بوده، ولی به نظر میرسد عمده چالشهای این حوزه، مربوط به مسايل و مشکلات داخلی باشد. در نوشتار حاضر پس از تبیین وضعیت صنعت کارت اعتباری و پرداختهای غیرنقدی در ایران و جهان و تبیین مزایای کارتهای اعتباری بینالمللی، مهمترین موانع پیش روی این صنعت تبیین میشود و برخی راهکارها برای رفع موانع پیشنهاد میگردد.

وضعیت صنعت کارت اعتباری در ایران و جهان

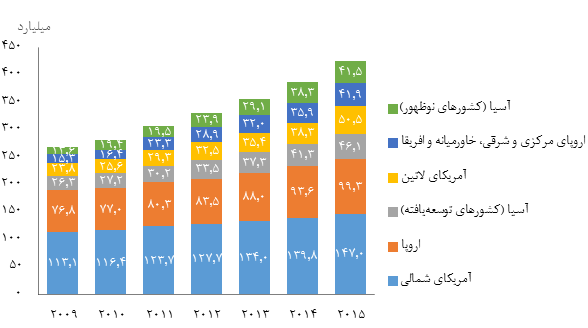

طی سالیان گذشته با پیشرفت فناوری اطلاعات و زیرساختهای گوناگون، تعداد تراکنشهای غیرنقدی رشد قابل توجهی داشته است. به گونهای که از حدود ۲۵۰ میلیارد تراکنش در سال ۲۰۰۹ به بیش از ۴۲۵ میلیارد تراکنش در سال ۲۰۱۵ رسیده است. اقتصادهای نوظهور در آسیا، با نرخ رشد بیش از ۳۰ درصد، بیشترین سرعت رشد تراکنشهای غیرنقدی را به خود اختصاص دادهاند و در بین این کشورها، چین و هند بیشترین سهم را از این رشد داشتهاند (شکل ۱). در این میان، کارتهای اعتباری، سهم به سزایی در توسعه پرداختهای غیرنقدی داشتهاند و به عنوان یکی از ابزارهای پرداخت، بخش زیادی از تراکنشهای غیرنقدی از طریق کارتهای نقدی و کارتهای اعتباری انجام میشود.

شکل ۱- تعداد تراکنشهای غیرنقدی در مناطق گوناگون جهان

منبع: کپجمینی (۲۰۱۶)[2]

یکی از انواع روشهای پرداخت غیرنقدی، کارتهای اعتباری است که میتواند به دو شکل درونمرزی و برون مرزی مورد استفاده قرار گیرد. کارت اعتباری بینالمللی یا فرامرزی[3]، نوعی از کارت اعتباری است که امکان استفاده از آن در خارج از مرزهای یک کشور وجود داشته باشد. استفاده از کارتهای اعتباری بینالمللی به دو بخش تقسیم میشود: یکی استفاده از کارتهای شبکههای بانکی کشورهای دیگر در داخل کشور و برعکس و دیگری استفاده از کارتهای بینالمللی مانند ویزا و مسترکارت در داخل کشور.

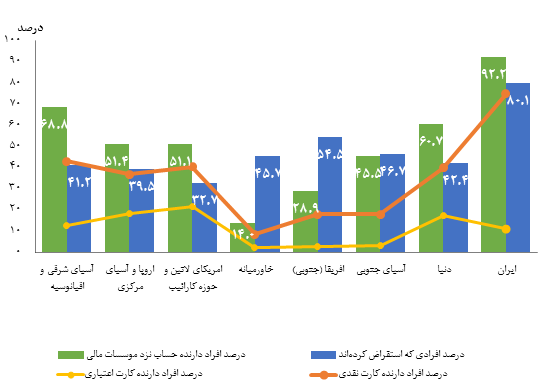

در شکل ۲، وضعیت برخی شاخصهای مربوط به دسترسی مالی و از جمله درصد افراد دارنده کارت اعتباری در ایران و جهان نشان داده شده است. با وجود آنکه در کشور ایران سهم افراد دارنده حساب نزد موسسات مالی و نیز افراد متقاضی اعتبارات بالا است، ولی درصد افراد دارنده کارت اعتباری، چندان زیاد نیست و این امر به ویژه در زمینه کارتهای بینالمللی نمود بیشتری دارد.

شکل ۲- وضعیت برخی شاخصهای مربوط به دسترسی مالی در مناطق گوناگون

منبع: تارنمای بانک جهانی

مزایای کارتهای اعتباری بینالمللی

کارتهای اعتباری بینالمللی، افزون بر مزایای معمول متصور برای کارتهای اعتباری، مزایای دیگری نیز به طور مستقیم یا غیرمستقیم در پی دارد. برای مثال استفاده از کارتهای اعتباری بینالمللی توسط گردشگران خارجی در ایران میتواند به رونق صنعت گردشگری در کشور کمک کند و در نتیجه موجب افزایش درآمدهای ارزی غیرنفتی شود. همچنین استفاده از کارتهای اعتباری شبکه بانکی در خارج از کشور میتواند از طریق فراهم کردن بستر مناسب برای خرید کالاهای خارجی، به طور غیرمستقیم موجب افزایش رقابت و ایجاد انگیزه برای شرکتهای داخلی به منظور افزایش کیفیت محصولاتشان گردد.

امروزه در حوزههای پرداختهای خرد برونمرزی نیازهای متعددی وجود دارد و یکی از ابزارهای مناسب برای رفع نیازهای مربوطه در این زمینه،کارتهای اعتباری بینالمللی است. گردشگران، دانشجویان، مدیران و ... از جمله اقشاری هستند که دسترسی به کارت اعتباری بینالمللی در تسهیل مبادلات و رفع نیازهای آنها در حوزه پرداخت اهمیت ویژهای دارد. برای مثال در حال حاضر تعداد زیادی دانشجویان خارج از کشور وجود دارند که نزدیکان آنها به روشهایی مانند استفاده از صرافیها، وجه مورد نیاز را از داخل کشور به آنها انتقال میدهند. ولی این کار مشکلات زیادی در پی دارد. زیرا تعهد جدی برای انتقال پول وجود ندارد و موارد زیادی از بروز مشکلات در انتقال دقیق و بهموقع پول به دانشجویان وجود داشته است. از سوی دیگر نظارت بر صرافیها به اندازه بانکها نیست و گاه ممکن است سوء استفادههایی در نقل و انتقال وجوه به خارج از کشور صورت گیرد.

در زمینه گردشگری، روزانه مبالغ زیادی توسط گردشگران ایرانی در خارج از کشور صرف میشود که بخش عمده آن به صورت نقدی انجام میشود. برای مثال سالانه تعداد زیادی از گردشگران ایرانی به کشورهایی مانند مالزی، ترکیه و ... سفر میکنند و از این طریق، میلیاردها دلار به منظور تامین مخارج سفر و خرید کالاها و خدمات لازم مصرف میشود. مشکلات موجود در پرداخت غیرنقدی، موجب شده تا مخاطراتی از قبیل تحمل هزینههای بالاتر در تبدیل ارز، از دست دادن پول به دلیل سرقت و ... برای گردشگران ایرانی پدید آید. از سوی دیگر گردشگران خارجی که به ایران میآیند، امکانات لازم برای استفاده از کارتهای اعتباری خود را در اختیار ندارند و دچار مشکل میشوند.

بنابراین در حوزه پرداختهای خرد، گرچه به طرق مختلف گردش مالی انجام میشود، ولی به صورت غیرشفاف، غیرایمن و با بینظمی و هزینههای بیشتر انجام میشود. استفاده از کارتهای اعتباری بینالمللی میتواند نقش زیادی در توسعه گردشگری در ایران و کمک به سهولت در مبادلات خارج از کشور ایفا کند و نیز زمینه بروز بسیاری از تخلفات و فسادها در نقل و انتقال وجوه را از بین ببرد. همچنین به نظر میرسد با توجه به حجم زیاد متقاضیان این صنعت و امکان دریافت کارمزدهای مربوطه، کارتهای اعتباری بینالملی، میتواند به عنوان یک کسبوکار سودآور از سوی بانکها و دیگر موسسات فعال در این صنعت دیده شود. زیرا میتواند از بسیاری هزینههای اضافی جلوگیری کند، ضمن اینکه در این کسبوکار، همه هزینهها را مردم نمیدهند و بخشی توسط ناشر، فروشندگان و ... پرداخت میشود. از این رو این کسبوکار برای همه بازیگران در این حوزه فرصتهای جدید ایجاد میکند و برای سرمایهگذاری پتانسیل خوبی دارد.

چالشهای مربوط به کارتهای اعتباری فرامرزی

در ادامه برخی از مهمترین چالشهای مربوط به کارتهای اعتباری بینالمللی مورد بررسی قرار میگیرد.

الف) ضعف در فرهنگسازی

فراهم کردن بستر اجتماعی و فرهنگی مناسب، پیشنیاز استفاده از هر ابزار و محصول جدید پیش از ارایه به بازار است. در مورد ابزاری مانند کارت اعتباری، فرهنگسازی باید هم در سطح جامعه و هم در سطح کارکنان و مدیران شبکه بانکی صورت گیرد. در دنیا کسب وکار کارت با کارتهای اعتباری شروع شد. چون بهترین مشوق و انگیزه برای ترغیب مشتری به استفاده از ابزار جدید و اعتماد به آن، این است که پول مال خود مشتری نباشد. از اعتباری که به فرد داده میشود میتوان کارمزد دریافت کرد. ولی در کشور ما شاید به دلیل ناآگاهی زمانی که صنعت کارت آمد، کارت را به عنوان یک ابزار دریافت پول از خودپرداز دیدیم و به همین دلیل کارت اعتباری توسعه پیدا نکرد. شبکه بانکی ایران هنوز آنگونه که باید کسبوکار کارت اعتباری را به خوبی نشناخته است و حتی برخی بانکها مقاومت زیادی در برابر آن نشان میدهند. زیرا تصور میکنند که کسبوکار کارت اعتباری برای آنها سودآور نیست یا اینکه به طور سنتی تمایل به پرداخت تسهیلات به مشتریان عمده دارند و ترجیح میدهند تا خود را درگیر فعالیتهای تامین مالی خرد نکنند.

ب) کمبود زیرساختهای فنی

امروزه در نظام بانکی کشور در حوزه پرداختهای الکترونیک، پیشرفتهای چشمگیری صورت گرفته است. وجود اینگونه بسترهای الکترونیکی و آمار روبهرشد پرداختهای الکترونیکی، زمینه مساعدی را برای توسعه صنعت کارت اعتباری فراهم کرده است. با وجود این در برخی موارد به ویژه در عرصه بانکداری بینالمللی، بسترهای فنی و عملیاتی لازم چندان مناسب نیست و لازم است با برطرف کردن این کاستیها شرایط مناسبتری به ویژه در صورت رفع کامل تحریمها و گسترش فضای توسعه این صنعت فراهم گردد.

انجام تراکنشهای بینالمللی و فرامرزی پس از برجام، بستگی زیادی به این دارد که با چه موسسهای و به چه صورتی بخواهیم کار کنیم. یک راه این است که به سوئیچهای ملی، محلی یا منطقهای وصل شویم که این راه دشواری زیادی ندارد و میتوان با استفاده از شبکه شتاب، اقدام کرد. روش دیگر این است که بخواهیم با شرکتهای بزرگ مانند ویزا، مستر کارت، امریکن اکسپرس، چاینا یونین پی[4] و ... همکاری کنیم. شیوه برخی از این شرکتها مانند ویزا و مستر مخالفت و مبارزه با هر گونه انحصارگری در یک کشور است و به طور خاص، تنها بانکهای مورد تایید بانک مرکزی را به رسمیت میشناسند. همچنین سیاست ویزا و مستر، انطباق در تمام نقاط به صورت یکپارچه است. لذا در مورد ویزا و مستر، فعالیت ما باید از بانکها شروع شود. ولی در سایر زمینهها، سوئیچهای محلی و منطقهای میتوانند بخش زیادی از مشکلات ما را حل کنند.

پ) قیمتگذاری و تعیین نرخ سود

یکی از مشکلات موجود در مسیر توسعه کارت اعتباری بینالمللی در کشور، بحث قیمتگذاری و تعیین نرخ مناسب برای کارت اعتباری است. عواملی چون بالا بودن نرخ تورم، تعیین دستوری نرخ سود و نبود نرخهای سود مرجع رسمی و شفاف در بازار پول موجب شده است تا بانکها و مشتریان تمایل چندانی به استفاده از کارت اعتباری نداشته باشند. بانک مرکزی کارت اعتباری را بر اساس قراردارد مرابحه طراحی کرده که جزو عقود مبادلهای است و نرخ سود آن در مقایسه با عقود مشارکتی کمتر است. از این رو برای بانکها انتشار کارت اعتباری با نرخ سود پایین، صرفه اقتصادی ندارد. به نظر میرسد توسعه صنعت کارت اعتباری در کشور، مستلزم آن است که بانک مرکزی تعیین نرخ سود در کارتهای اعتباری را به بانکها واگذار کند و از سوی دیگر بانکها نیز با اعتبارسنجی درست مشتریان، نرخ سود را متناسب با ریسک مشتریان خود تعیین نمایند.

ت) ضعف در نظام اطلاعاتی و اعتبارسنجی

یکی از موانع اساسی گسترش کارت اعتباری چه در سطح داخلی و چه در سطح بینالمللی، نبود نظام اطلاعاتی یکپارچه و هماهنگ برای تشکیل سامانه اعتبارسنجی مشتریان بانکی است. گرچه تاکنون اقدامات و فعالیتهای خوبی در این زمینه انجام شده، ولی به ویژه در سطح بینالمللی کافی نیست. در حال حاضر سوابق و پیشینه افراد برای مشخص شدن سقف و نرخ اعتبار دریافتی توسط هر فرد به طور کامل مشخص نیست. یکی از اقدامات اساسی برای ترویج صنعت کارت اعتباری، استقرار سامانه مناسب اعتبارسنجی در نظام بانکی است تا از این طریق ضمن فراهم کردن امکان اعطای تسهیلات بر اساس سوابق مشتریان، زمینه برای اعتماد شرکای خارجی به نظام بانکی جهت همکاری گستردهتر در صنعت کارت اعتباری مهیا گردد.

ث) ارز دونرخی

شرایط متلاطم ارزی موجب دشوار شدن تسویه و پرداخت میشود. این امر در مسیر توسعه کارت اعتباری بینالمللی، مانعی جدی محسوب میشود. یکی دیگر از مسائل مربوط به حوزه ارز، دونرخی بودن آن است که موجب میشود تسویه پرداختهای ارزی دشوارتر شود. افزون بر این موارد، زیرساختهای موجود برای عملیات تسویه ارزی نیز ضعیف است و امروزه خریدهای برخط، رزرو هتل و ... ساختار لازم برای پشتیبانی در حوزه عملیات تسویه ارزی را ندارد. بنابراین از جمله اقدامات لازم برای توسعه صنعت کارت اعتباری بینالمللی، تکنرخی شدن ارز و جلوگیری از نوسانات غیرمنطقی ارز میباشد. به منظور پوشش نوسانات نرخ ارز، میتوان از سازوکارهایی مانند بیمه، ابزارهای مشتقه و امثال آن نیز استفاده کرد.

ج) پایین بودن سطح استانداردهای بینالمللی در صنعت

به منظور انتشار کارت اعتباری در سطح بینالمللی، علاوه بر استانداردهای داخلی، باید استانداردهای بینالمللی نیز مد نظر قرار گیرند. در حال حاضر برخی استانداردهای نظام بانکی کشور در حدی نیست که بتوان صنعت کارتهای اعتباری را به شکل مطلوبی توسعه داد. این استانداردها به ویژه در دو بعد امنیت و پروتکلهای ارتباطی، با استانداردهای جهانی فاصله دارد و لازم است با نگاه کیفیتگرا ارتقا یابد. ناگفته نماند که ارتقای استانداردهای بینالمللی توسط بانکها هرچند هزینههایی نیز در پی دارد، ولی با توجه به منافع آتی آنها، باید با دید سرمایهگذاری به آنها نگریست. در این راستا، نقش بانک مرکزی به عنوان نهاد مقرراتگذار در صنعت بانکی، اهمیت زیادی دارد.

چ) تنگنای اعتباری

در کارت اعتباری، مولفه «اعتبار» اهمیت زیادی دارد. بیشتر کارتهای ویزا و مستر که پیش از این به صورت محدود در بانکهای ما طراحی شده، از نوع پیشپرداخت است، یعنی نهتنها اعتباری وجود ندارد بلکه مبلغ مربوطه از قبل توسط فرد یا بانک تامین شده است. شرکتهایی مانند ویزا و مستر، ارایهدهنده اعتبار نیستند بلکه تسهیلکننده هستند و اعتبار باید از نظام بانکی تامین شود، در حالی که به دلایل مختلف، با وجود تقاضای بالا برای تسهیلات، در طرف عرضه توانایی کافی برای اعطای اعتبار وجود ندارد و به دلیل بروز پدیده تنگنای اعتباری، نظام بانکی از توانایی کافی برای اعطای اعتبار لازم در این صنعت برخوردار نیست. تا زمانی که این مشکل وجود داشته باشد، بانکها تمایلی به ارائه کارتهای اعتباری به مشتریان ندارند و تنها میتوان کارت نقدی را به شبکههای خارجی مانند ویزا و مستر متصل کرد. بنابراین به منظور توسعه صنعت کارت اعتباری بینالمللی، در قسمت غیربانکی کار آسانتر است ولی در بخش بانکی، کار دشوارتری در پیش داریم و لازم است با اجرای اقدامات لازم، زمینه رفع مشکل تنگنای اعتباری و فراهم شدن اعتبار کافی در نظام بانکی برای اختصاص یافتن در صنعت کارت اعتباری فراهم شود.

ح) قوانین و مقررات

یکی از چالشهای موجود در مسیر توسعه کارتهای اعتباری بینالمللی، نبود قوانین و مقررات کافی و بهروز برای فعالان و بازیگران این صنعت است. در حوزه مقررات، بخشی از مقررات داخلی ما با مقررات بینالمللی تطابق ندارد و در این زمینه باید بازنگری لازم در برخی قوانین و مقررات انجام شود. برای مثال در مواردی مانند پولشویی، تقلب، خلق پول، جابهجایی پول و ... در بعد بینالمللی باید اصلاحاتی در مقررات بانکی کشور انجام شود. یکی دیگر از مشکلات این صنعت، مشخص نبودن متولی مشخص جهت مذاکره با طرفهای خارجی است که خود موجب سردرگمی آنان و ازهمگسیختگی سیاستهای توسعه کارتهای اعتباری بینالمللی میشود. از این رو لازم است در کشور، یک شخصیت (حقیقی یا حقوقی) متولی امر باشد تا موجب افزایش سرعت فرایندهای لازم برای توسعه این صنعت گردد.

خ) مسائل فقهی

یکی از مشکلات ارائه کارت اعتباری در ایران، وجود برخی مسائل فقهی در رابطه با عقود مورد استفاده برای طراحی کارت اعتباری است. تاکنون عقودی مانند قرضالحسنه، جعاله و مرابحه برای طراحی کارت اعتباری در کشور استفاده شدهاند که هر یک مسائل مربوط به خود را داشتهاند و در برخی جهات از انطباق لازم با شریعت اسلام برخوردار نبودهاند. بحث جریمه تاخیر تادیه و عدم امکان استفاده از کارت اعتباری برای بازپرداخت بدهی و قیمتگذاری (تعیین نرخ سود) از جمله مهمترین چالشهای فقهی است که در کارت اعتباری وجود دارد و نیازمند ارایه راهکار قابل قبول است. در سطح بینالمللی نیز این مشکل وجود دارد. هنگامی که بخواهیم کارت اعتباری بینالمللی داشته باشیم، لازم است در عین حفظ کارایی و عملکرد مالی موثر برای این صنعت، مشکلات شرعی آن را نیز مرتفع نماییم. این امر به ویژه در مورد کشورهای اسلامی و البته مسلمانان داخل ایران اهمیت دارد و باید راهکاری منطبق با شریعت و مورد قبول اکثر مذاهب اسلامی برای آن ارایه شود. البته این چالش در رابطه با استفاده از کارتهای اعتباری دیگر کشورها در داخل ایران، به شکل جدی مطرح نیست و آنچه در این رابطه بیشتر اهمیت دارد، فراهم کردن بستر قانونی و عملیاتی لازم برای این کار است.

د) تحریمهای اقتصادی

یکی از مشکلات پیش روی صنعت کارت اعتباری بینالمللی، تحریمهای اقتصادی به ویژه در حوزه بانکی است. ممکن است تحریمهای اقتصادی در برخی مقاطع به ویژه از بعد سیاسی اثرگذار باشد و موجب شود تا کشورهای دیگر و شرکتهای فعال بینالمللی در صنعت کارت اعتباری به راحتی حاضر به همکاری با بانکهای ایرانی نباشند. با وجود این چون در صنعت کارتهای اعتباری، بیشتر مبالغ پرداختی از نوع خرد است، بحث تحریم چندان در آن مطرح نیست. زیرا مبالغ اندک اصولاً مبالغی نیستند که در دنیای تحریم مطرح باشند. میتوان گفت تحریمها کموبیش اثرگذار بوده است ولی در شرایط تحریم نیز راهکارهایی برای فعالیت در این صنعت وجود دارد و اگر نظام بانکی ما به دنبال ورود جدی در صنعت کارتهای اعتباری بینالمللی باشد، تعداد زیادی راه برای حل مشکلات مربوط به تحریم وجود دارد. برای مثال موسسات دیگری به غیر از ویزا و مسترکارت وجود دارند که در صورت فراهم شدن شرایط لازم، آمادگی همکاری برای توسعه این صنعت هستند. نمونه آن تلاشهای اخیر بانک مرکزی برای رایزنی با کشورهای آسیای شرقی جهت اتصال شبکه بانکی با بانکهای این کشورها است.

این نکته نیز قابل ذکر است که در شرایط نبود تحریمها، راهکارهای مناسبتر و بهصرفهتری برای فعالیت در این صنعت وجود دارد، ولی در شرایط تحریم نیز وضعیتی پدید میآید تا در داخل، خلاقیتها و ابتکاراتی برای شرکتهای ایرانی و شبکه بانکی ایجاد شود و از این فرصت باید استفاده کرد. به نظر میرسد به هر دلیلی تاکنون کوشش جدی برای رفع این مشکل وجود نداشته است، با اینکه راههای خوبی حتی در شرایط تحریم برای رفع این مشکل وجود داشته است.

جمعبندی

با وجود مزایای زیادی که برای کارتهای اعتباری بینالمللی قابل تصور است، آنگونه که پیداست در حوزه کارت اعتباری رشد کشور ما با سایر حوزههای بانکداری الکترونیک همسو نبوده و از نظر کمی و کیفی قابل قبول نیست. با وجود اثرگذاری نسبی تحریمهای اقتصادی بر توسعه کارتهای اعتباری بینالمللی، ولی در شرایط تحریم نیز راهکارهایی برای فعالیت در این صنعت وجود دارد و اگر نظام بانکی ما به دنبال ورود جدی در صنعت کارتهای اعتباری بینالمللی باشد، تعداد زیادی راه برای حل مشکلات مربوط به تحریم وجود دارد و میتوان با رفع چالشهای داخلی و خارجی در این زمینه، امکان توسعه این صنعت را بیش از پیش فراهم ساخت.

ایفای نقش فعال توسط بانک مرکزی در جهت ترویج صنعت کارت اعتباری و شناساندن درست آن به شبکه بانکی، تقویت زیرساختهای فنی و ارتقای زیرساختهای بانکی کشور (در ابعاد فنی و محتوایی) مطابق با استانداردهای بینالمللی، پیگیری و عزم جدی برای استقرار سامانه اعتبارسنجی یکپارچه و متمرکز در نظام بانکی، استفاده از شیوههای نوین تجهیز منابع همانند اوراق بهادار اسلامی (جهت رفع مشکل تنگنای اعتباری) و سرانجام تدوین مقررات لازم و اصلاح و حذف مقررات زائد از جمله مهمترین اقداماتی است که به منظور رفع موانع توسعه صنعت کارتهای اعتباری بینالمللی باید در دستور کار نظام بانکی و در راس آن بانک مرکزی جمهوری اسلامی ایران قرار گیرد.

مآخذ

1. انجمن تامینکنندگان خدمات کارت و پرداخت (۱۳۹۳). برای چالشهای صنعت کارت چه باید کرد؟. نخستین سمینار تخصصی کارت و پرداخت، نشریه بانکداری الکترونیک، شماره ۹، آذر و دی ۹۳.

2. پژوهشکده پولی و بانکی (۱۳۹۱). بررسی راهکارهای توسعه کارت اعتباری در ایران، گزارش میزگرد چاپ شده در ویژهنامه تازههای اقتصاد، سال دهم، پاییز ۹۱.

3. تهرانفر، حمید (۱۳۹۱). بررسی چالشهای کارت اعتباری در ایران، مصاحبه چاپ شده در ویژهنامه تازههای اقتصاد، سال دهم، پاییز ۹۱.

4. حکیمی، ناصر (۱۳۹۳). کارت هوشمند یا گوشی هوشمند. سخنرانی نخستین سمینار تخصصی کارت و پرداخت، نشریه بانکداری الکترونیک، شماره ۹، آذر و دی ۹۳.

5. خوانساری، رسول (۱۳۹۵). فرصتها و چالشهای کارت اعتباری بینالمللی در نظام بانکی ایران، بیست و ششمین همایش سالانه سیاستهای پولی و ارزی، پژوهشکده پولی و بانکی.

6. مهنایی، زینب (۱۳۹۱). کارتهای اعتباری. ویژهنامه تازههای اقتصاد، سال دهم، پاییز ۹۱.

7. موسویان، سیدعباس (138۶). طراحی کارتهای اعتباری در بانکداری بدون ربا بر اساس بیع مرابحه، فصلنامه اقتصاد اسلامی، شماره ۲۸.

8. Bakhshi, M., (2006). Developing a Financial Model for Islamic Credit Card for the UK, PHD Dissertation in International Banking & Finance, UK: University of Salford.

9. Capgemini (2016) . 2016 World Payments Report.

10.

11. Saunders, A. & Cornett, M. M. (2015). Financial Institutions Management. A Risk Management Approach. (8th ed.). New York, NY: McGraw-Hill/Irwin.

12.

13. Worldbank.org

تازههای اقتصاد، شماره ۱۵۰، بهمن ۱۳۹۵، صفحه ۳۷- ۴۲.منبع: پورتال بانکداری اسلامی پژوهشکده پولی و بانکی

-

تحلیل فقهی- حقوقی الگوی کارت اعتباری مرابحه: با تأکید بر روابط ذینفعان (بانک، مشتری و فروشنده)

حسین میثمی (عضو هیئت علمی پژوهشکده پولی و بانکی)

یکی از عقود بسیار پرکاربرد در بانکداری اسلامی عقد مرابحه است. عقد مرابحه به دلیل سادگی، در بسیاری از بانکهای اسلامی (بهویژه در سایر کشورها) استفاده میشود؛ به نحوی که مثلاً در برخی بانکهای اسلامی، حدود ۹۵ درصد تسهیلات صرفاً بر اساس عقد مرابحه به متقاضیان پرداخت میگردد.

در نظام بانکی ایران نیز هر چند در گذشته استفاده از این عقد محدود بود اما در سالهای اخیر این شیوه توسعه یافته است و به نظر میرسد در آینده نیز بیش از پیش مورد استفاده قرار گیرد. در این رابطه بانک مرکزی کشور در مهر ماه سال ۱۳۹۵، طرح استفاده گسترده از کارت اعتباری مرابحه در شبکه بانکی را آغاز کرد و بر اساس اطلاعرسانی انجام شده، قرار است کارت اعتباری مرابحه به تدریج جایگزین تسهیلات خُرد گردد؛ که در گذشته با استفاده از سایر قالبهای حقوقی مانند: فروش اقساطی، جعاله و غیره پرداخت میشد.

با توجه به آنچه مطرح شد، به نظر میرسد توجه به ابعاد فقهی و حقوقی کارت اعتباری مرابحه و شیوه ارتباط بانک، مشتری و فروشنده در این کارتها دارای اهمیّت است. بر این اساس، در ادامه به تبیین برخی از این ابعاد خواهم پرداخت.

۱. تعریف عقد مرابحه

بیع مرابحه، یکی از انواع قرارداد بیع است و مقصود از آن، معاملهای است که فروشنده قیمت تمامشده کالا، اعمّ از قیمت خرید، هزینههای حمل و نقل و نگهداری و سایر هزینههای مربوط را به اطلاع مشتری رسانده و سپس تقاضای مبلغ یا درصدی اضافی بهعنوان سود میکند. بهعنوان مثال، اعلام میکند یک کالای مشخص را به ۱۰۰۰۰۰۰ تومان خریده و حاضر است به ۱۱۸۰۰۰۰ تومان یا با ۱۸ درصد سود به مشتری بفروشد (موسویان، ۱۳۹۰، ص. ۱۴).

۲. مرابحه در روایات

شاید در نگاه اول به نظر آید که عقد مرابحه در روایات جایگاهی ندارد و نوعی نوآوری است که به وسیله متفکران بانکداری اسلامی در سایر کشورها طراحی شده است اما مراجعه دقیق به روایات معتبر بهخوبی نشان میدهد که حضرات معصومین (ع) در روایات متعددی انواع مرابحه را مورد تأیید قرار دادهاند.

بهعنوان نمونه، محمدبنمسلم میگوید: «از امام باقر (ع) سؤال کردم در مورد مردی که نزد مردی دیگر آمده و میگوید کالایی برای من خریداری کن، شاید بهصورت نقد یا نسیه از تو خریداری کنم. پس وی کالا را بهخاطر او خریداری میکند؟ امام (ع) فرمود: اشکالی ندارد؛ همانا از او خریداری میکند بعد از آنکه مالک شد» (عاملی، ۱۴۰۹ق.، ج. ۱۲، ص. ۵۱).

در حدیثی دیگر، اسماعیل بنخالق میگوید: «از امام کاظم (ع) در مورد معامله عینه سؤال کردم و گفتم، بسیاری از تجار ما امروزه معاملات عینه دارند و من برای شما توضیح میدهم که چه کار میکنیم. امام (ع) فرمود: توضیح بده. گفتم معاملهگری پیش ما میآید و کالایی را میخواهد، با هم گفتوگو میکنیم درحالیکه ما کالا را نداریم، به ما میگوید: به تو سود میدهم ده به یازده و من میگویم ده به دوازده. با هم چانه میزنیم تا بر نرخی توافق میکنیم. بعد از فراغ از تعیین سود، میپرسم چه کالایی را قصد داری تا برایت بخرم؟ ... امام (ع) فرمود: آیا مشتری اختیار دارد که، اگر بخواهد خریداری نکند و شما هم اگر بخواهید نفروشید؟ گفتم: بله، چنین اختیاری وجود دارد؛ و اگر هم در این بین مال تلف شود، از مال ما تلف شده است. امام (ع) فرمود: اشکالی در این معامله نمیبینم» (عاملی، ۱۴۰۹ق، ج ۱۸، ص ۵۵).

۳. مرابحه در فقه اسلامی

مراجعه به کتب فقهی بهخوبی نشان میدهد که بحث در رابطه با بیع مرابحه در خلال مباحث فقه امامیّه، سابقه بسیار طولانی دارد و فقهای بزرگوار شیعه در ضمن مباحث بیع یا ملحقات آن، به این بحث پرداختهاند. آنچه از مجموع متون فقهی در رابطه با بیع مرابحه میتوان استخراج نمود و آن را مبنای طراحی الگوهای عملیاتی کارتهای اعتباری قرار داد، دستکم شامل موارد ذیل است (نجفی، ۱۴۱۷ ق، ج ۳، ص ۳۱):

الف- تمامی معاملات مبتنی بر بیع مرابحه با رعایت برخی ضوابط صحیح است.

ب- بیع مرابحه میتواند نقدی یا بهصورت نسیه باشد.

پ- بیع مرابحه میتواند بهصورت مستقیم و اصالتی یا بهصورت وکالتی باشد.

ت- لازم است ابتدا کالایی خریداری، سپس به مشتری فروخته شود؛ یعنی در اقتصاد حقیقی باید پدیدهای رخ دهد.

ث- لازم است قرارداد مرابحه و فروش کالا به مشتری، بعد از خرید بایع و تملک او بر کالا واقع شود و انجام فروش قبل از خرید صحیح نیست.

ج- نرخ سود قرارداد مرابحه میتواند بهصورت مبلغ یا درصد تعیین شود.

چ- چنانچه بایع در بیان قیمت خرید یا هزینههای مرتبط خلاف واقع بگوید، مشتری خیار فسخ پیدا میکند.

ح- اگر کالا قبل از قبض به وسیله مشتری تلف شود، از مال فروشنده تلف شده است و فروشنده مسئول هزینههای مرتبط است (هر نوع تلف مبیع قبل از قبض، به عهده بایع است). یکی از مسائل فقهی مهم در رابطه با عقد مرابحه، قلمرو یا شمول این قرارداد است. در واقع درحالیکه شمول این قرارداد نسبت به انتقال اعیان مسلم است، شمول آن نسبت به فروش منافع و خدمات (که میان عرف بهصورت بیع مطرح است)، از دیدگاه فقیهان شیعه محل اختلاف است.

برخی از فقیهان، مانند شیخ انصاری، صاحب جواهر و آیتالله خویی، صدق بیع بر چنین معاملههایی را انکار و استفاده عرف مردم از کلمه بیع در این موارد را بر تسامح حمل میکنند و معتقدند مقصود عرف، انتقال منافع در قالب قراردادهایی چون اجاره، جعاله یا مصالحه است. در مقابل برخی دیگر از فقیهان، چون امام خمینی (ره)، آیتالله خامنهای و آیتالله مکارم شیرازی، عین بودن مورد معامله در عقد بیع را لازم نمیدانند و بر این باورند که میتوان منافع و خدمات را نیز در قالب قرارداد بیع منتقل نمود (مکارم شیرازی، ۱۴۱۳، ج ۱، ص ۲۱).

برای حل مشکل و رسیدن به توافق فقهی در این مورد، میتوان از عقد صلح استفاده کرد. به این معنا که مراکز خدماتی بر اساس عقد صلح، خدمات خود را بهصورت نقد به بانک واگذارند؛ سپس بانک آن خدمات را بر اساس عقد صلح مرابحهای و با قیمتی بالاتر به خریدار تملیک کند و وی از آن خدمات استفاده کند. به اعتقاد فقیهان بزرگوار شیعه، قرارداد صلح قراردادی لازم است و موضوع آن اعمّ از اعیان، منافع و حقوق است و شامل همه خدماتی که ارزش مالی دارند میشود (تسخیری، ۱۳۷۹، ص ۲۱).

۴. مرابحه در قوانین کشور

در شبکه بانکی کشور، تا سال ۱۳۸۹، تنها نوع خاصی از قرارداد مرابحه (فروش اقساطی) در قانون عملیّات بانکی بدون ربای ایران وجود داشت اما در این سال و با تصویب قانون برنامه پنجم توسعه، قراردادهای مرابحه، خرید دین و استصناع به فصل۳ از قانون عملیّات بانکی بدون ربا اضافه شد. پیرو آن، هیئتوزیران به پیشنهاد بانک مرکزی و با استناد به ماده ۹۸ قانون برنامه پنجساله پنجم توسعه جمهوری اسلامی ایران (مصوب ۱۳۸۹)، آییننامه قرارداد مرابحه را بهشرح ذیل ابلاغ کرد.

الف- مرابحه قراردادی است که بهموجب آن عرضهکننده، بهای تمامشده اموال و خدمات را به اطلاع متقاضی میرساند و سپس با افزودن مبلغ یا درصدی اضافی بهعنوان سود، آن را بهصورت نقدی، نسیه دفعی یا اقساطی، به اقساط مساوی یا غیرمساوی در سررسید یا سررسیدهای معین به متقاضی واگذار میکند.

ب- بانکها میتوانند بهمنظور رفع نیازهای واحدهای تولیدی، خدماتی و بازرگانی و برای تهیّه مواد اوّلیه، لوازم یدکی، ابزار کار، ماشینآلات، تأسیسات، زمین و سایر کالاها و خدمات مورد احتیاج این واحدها و نیازهای خانوارها برای تهیه مسکن، کالاهای بادوام مصرفی و خدمات، به سفارش و درخواست متقاضی، این اموال و خدمات را تهیّه و تملک کرده و سپس آن را در قالب مرابحه به متقاضی واگذار کنند.

پ- بانکها مکلفاند قبل از انعقاد مرابحه، اطمینان حاصل نمایند که اصل منابع و سود متعلقه در طول مدت قرارداد، قابل برگشت است.

ت- اعطای تسهیلات در قالب مرابحه با توجه به بهای تمامشده و سود بانک تعیین خواهد شد.

ث- بانکها مکلفاند تمهیدات لازم را برای استفاده از ابزارها و کارتهای الکترونیکی در قالب مرابحه فراهم نمایند.

۵. الگوی عملیّاتی کارت اعتباری مرابحه

به طور معمول در کارتهای اعتباری، دارنده کارت با استفاده از اعتباری که بانک صادرکننده کارت، برای وی درنظر میگیرد، اقدام به خرید کالاها و خدمات کرده و از محل اعتبار پیشگفته، قیمت آنها را بهصورت نقدی میپردازد و نسبت به بانک صادرکننده کارت بدهکار میشود. بر همین اساس، در طراحی کارت اعتباری بر اساس قرارداد مرابحه، دستکم چهار ذینفع حضور دارند که عبارتاند از: بانک یا مؤسسه اعتباری ناشر کارت، بانک یا مؤسسه اعتباری پذیرنده کارت، دارنده کارت و در نهایت، فروشگاه یا مرکز خدماتی.

در الگوی کارت اعتباری مرابحه، بانک ناشر، بعد از اعتبارسنجی مشتری متناسب با اعتبار وی، کارت اعتباری در اختیارش میگذارد و طبق قرارداد، دارنده کارت را وکیل در خرید به وسیله کارت برای بانک میکند و متعهّد میشود تا سقف اعتبار، منابع لازم برای خرید کالاها و خدمات مورد نیاز دارنده کارت را بپردازد.

زمانی که دارنده کارت در جایگاه وکیل بانک به خرید کالا اقدام میکند، کارت را در دستگاه پایانه فروش فروشگاه قرار میدهد و با انجام این کار، بانک ناشر کارت (از راه بانک پذیرنده)، قیمت کالاها و خدمات را به فروشگاه پذیرنده کارت میپردازد و کالا را تملک میکند. سپس بانک ناشر کارت در جایگاه فروشگاه الکترونیکی اعتباری، کالاها و خدمات خریداریشده را به دارنده کارت بهصورت بیع مرابحه نسیه برای مدّت زمان معین و با نرخ سود مشخص میفروشد. بهطور مثال، کالاها و خدمات خریداریشده را با احتساب نرخ سود ۱۸ درصد با سررسید شش ماه، به دارنده کارت میفروشد.

در ادامه، دارنده کارت، کالاها و خدمات خریداریشده را تملک کرده و از فروشگاه تحویل میگیرد. بعد از آن، دارنده کارت بدهکار بانک ناشر خواهد بود و چند گزینه برای پرداخت بدهی (قیمت نسیه کالاها و خدمات) دارد که عبارتاند از:

الف- پرداخت در مهلت تنفس: در این صورت مابهالتفاوت قیمت نقد و نسیه (سود بانک از فروش اقساطی) تخفیف داده میشود و دارنده کارت فقط قیمت نقد کالاها و خدمات را به بانک میپردازد.

ب- پرداخت بهصورت اقساطی: دارنده کارت میتواند کل یا بخشی از قیمت کالاها و خدمات خریداری شده را بهصورت اقساط تا سررسید مقرر بپردازد. در این صورت، بخشی از مابهالتفاوت قیمت نقد و نسیه به تناسب تخفیف داده میشود.

پ- پرداخت دفعی در سررسید: در این صورت هیچ تخفیفی داده نمیشود و دارنده کارت، قیمت نسیه کالاها و خدمات را کامل میپردازد.

ت- پرداخت بعد از سررسید: در این صورت دارنده کارت افزون بر قیمت نسیه کالاها و خدمات، باید مبلغی را بهعنوان وجه التزام بپردازد.

۶. روابط حقوقی موجود بین ذیفنعان در کارت اعتباری مرابحه

در ساماندهی معاملههای کارت اعتباری بر اساس قرارداد مرابحه، از ترکیب چند قرارداد استفاده میشود و صحت شرعی معامله با کارت اعتباری، به صحت همه آنها وابسته است. بعد از تعیین سقف اعتبار و صدور کارت به وسیله بانک، چند معامله انجام میگیرد که مهمترین آنها عبارتاند از:

۱. وکالت در خرید: بهسبب قرارداد بین بانک ناشر کارت و متقاضی کارت اعتباری، دارنده کارت وکیل بانک برای خرید کالاها و خدمات مورد نیاز خود میشود.

۲. خرید وکالتی: دارنده کارت در جایگاه وکیل بانک، کالاها و خدمات مورد نیاز خود را بهصورت بیع نقد از فروشگاهها و سایر مراکز پذیرنده کارت، برای بانک خریداری میکند.

۳. فروش مرابحهای نسیه: بانک ناشر با پرداخت قیمت، کالاها و خدمات خریداریشده را تملک کرده و سپس در جایگاه فروشگاه الکترونیکی اعتباری، آنها را با احتساب سود بانکی بهصورت بیع مرابحه نسیه به دارنده کارت میفروشد.

۴. تخفیف در بدهی: اگر دارنده کارت بخواهد بدهی حاصل از خرید نسیه را بهصورت دفعی در فرصت تنفس، یا بهصورت تدریجی تا سررسید بپردازد، بانک نسبت به مبلغ بدهی، تخفیف میدهد (کل یا بخشی از سود نسیه را کم میکند).

۵. جریمه تأخیر: چنانچه دارنده کارت، بدهی خود را تا سررسید پرداخت نکند، متناسب با مبلغ و مدّت بدهی، مشمول جریمه تأخیر و وجه التزام خواهد شد.

اکثر روابط حقوقی مذکور از منظر فقهی بدون اشکال است اما برخی از آنها نیز، نیاز به تأمل بیشتری دارد، که در ادامه بررسی میشود.

الف- فقدان قصد خرید وکالتی

بهسبب قرارداد صدور کارت اعتباری، دارنده کارت وکیل بانک در خرید کالاها و خدمات میشود و بنابراین برای صحت خریدها، باید قصد خرید وکالتی کند. درحالیکه در موارد فراوانی دارنده کارت غافل از خرید وکالتی بوده و مستقیماً برای خودش خرید میکند؛ همانطور که در مواردی دارنده کارت، کارت را به دیگران (مانند همسر و فرزند) وامیگذارد و آنان اطلاعی از قرارداد وکالت ندارند.

در رابطه با این مشکل میتوان گفت که اولاً، در تحقق قصد خرید وکالتی، توجه ارتکازی کفایت میکند؛ به این معنا که اگر دارنده کارت متوجه باشد که چه کاری انجام میدهد، کفایت میکند. از طرفی، به نظر میرسد در خرید با کارت اعتباری، در اکثر موارد، چنین ارتکازی وجود دارد؛ چون دارنده کارت میداند خودش پولی ندارد و با پول بانک خریداری میکند. در مواردی هم که کارت را در اختیار دیگری میگذارد، دیگران وسیله و ابزار وی برای خرید وکالتی هستند و فرد با واگذاری کارت، دیگران را وکیل و جانشین خود در انجام معامله وکالتی میکند. ثانیاً، بر فرض که بهجهت نبود قصد وکالت در خرید، خرید وکالتی به لحاظ شرعی باطل باشد. در این حالت معامله تبدیل به بیع فضولی نقد و نسیهای خواهد شد که پیشاپیش طرفین قرارداد رضایت خودشان را اعلام کردهاند. به این بیان که بانک ناشر کارت، حین انعقاد قرارداد با فروشگاهها و مراکز خدماتی پذیرنده کارت، رضایت خود را مبنی بر خرید به وسیله دارنده کارت اعلام کرده و دارنده کارت نیز رضایت خود را مبنی بر خرید نسیه از بانک اعلام کرده است؛ بنابراین اگر معامله با این نوع کارتها به اصطلاح فقهی از نوع بیع وکیل نباشد، از نوع «بیع فضولی همراه با رضایت مالک» خواهد بود که به اعتقاد همه فقیهان، بیع مأذون و صحیح است (موسویان و احمدی، ۱۳۹۰، ص. ۲۴).

ب- تخفیف در بدهی

در الگوی پیشنهادی برای کارت اعتباری مرابحه، دارنده کارت، کالا را به صورت نقد برای بانک خریداری میکند سپس بانک، با درنظرگرفتن سود خود، کالا را بهصورت نسیه به دارنده کارت میفروشد و وی متعهد میشود در سررسید مقرر، قیمت نسیه کالا را به بانک بپردازد. حال اگر دارنده کارت بخواهد بدهی خود را بهصورت دفعی در فرصت تنفس یا بهصورت تدریجی تا سررسید بپردازد، بانک نسبت به مبلغ بدهی تخفیف میدهد (کل یا بخشی از سود بانکی را کم میکند). حال سؤال آن است که آیا چنین تخفیفی از دید فقه اسلامی جایز است؟ در پاسخ به این پرسش میتوان این طور بیان نمود که در معاملههای مدتدار (مانند بیع نسیه، سلف، اجاره، قرض و ...) که بدهکار متعهّد است بدهی خود را طبق زمانبندی معیّن بپردازد، گاهی بدهکار علاقه دارد در برابر کم کردن بخشی از بدهی، دین خود را زودتر از موعد مقرر بپردازد؛ چنانکه گاهی طلبکار دوست دارد در برابر دریافت زودتر از سررسید، از بخشی از بدهی خود صرفنظر کند. این موضوع از زمان معصومین محل بحث بوده و در روایتهای مختلفی مورد بحث واقع شده است.

بهعنوان مثال محمدبنمسلم در روایت صحیحی از امام باقر (ع) نقل میکند که: «از امام باقر (ع) درباره شخصی پرسش شد که دین مدّتداری بر عهده دارد. طلبکار نزد وی میآید و میگوید: فلان مقدار بدهیات را نقد بپرداز تا از بقیهاش صرفنظر کنم؛ یا میگوید مقداری را نقد بپرداز تا نسبت به باقی آن مهلت را اضافه کنم. امام (ع) فرمود: مادامی که به اصل بدهی (سرمایه) چیزی اضافه نکند، اشکالی ندارد. چرا که خداوند میفرماید: برای شماست سرمایههایتان؛ نه ستم کنید و نه بر شما ستم شود» (طباطبایی بروجردی، ۱۴۱۰ق، ج ۱۸،ص ۳۳۷).

فقیهان شیعه با استناد به این روایت و روایتهای متعدّد دیگری که همین مضمون را میرسانند، با اصل کاهش مبلغ بدهی در مقابل پرداخت زودتر از سررسید موافق هستند (موسوی خمینی، ۱۴۲۱ق.، ج ۲، ص ۲۸). البته برای شیوه اجرای این عمل راهکارهای مختلفی پیشنهاد شده است که همگی دارای مشروعیّت است. برخی از آنها بهشرح ذیل است. - صلح: طلبکار و بدهکار بر کاهش بخشی از بدهی در برابر تعجیل در پرداخت مصالحه میکنند.

- ابراء: طلبکار در برابر دریافت زودتر از سررسید، از بخشی از بدهی صرفنظر میکند.

- هبه: طلبکار در برابر دریافت زودتر از سررسید، بخشی از بدهی را هبه میکند.

- خرید دین یا تنزیل: بدهکار بدهی مدّتدار خود را در برابر مبلغی کمتر از بدهی میخرد.

پ- جریمه تأخیر (وجه التزام)

گاهی دارنده کارت اعتباری به دلایل مختلف از پرداخت بدهی و تسویه حساب با بانک خودداری میکند. در این موارد بانکهای متعارف و ربوی، متناسب با تأخیر مشتری، بهره دیرکرد میگیرند. از منظر فقه اسلامی، شَکی نیست که هر نوع افزایش مبلغ بدهی در برابر تمدید مدّت، ربا و حرام است و این نوع ربا از مصادیق مسلم ربای جاهلی بهشمار میرود که در آیات و روایات از آن نهی شده است (انصاری، ۱۴۰۶ق.، ج. ۲، ص. ۴۴). بنابراین نمیتوان در بانکداری بدون ربا از روش بهره دیرکرد استفاده کرد.

اما سؤال آن است که «آیا طلبکار میتواند برای الزام بدهکار به پرداخت به موقع بدهی، شرط جریمه تأخیر بگذارد؟» بهعبارتدیگر، همانطور که برای التزام وی به پرداخت در سررسید، میتواند شرط رهن و ضمانت کند و با وی قرار بگذارد که اگر بهموقع پرداخت نکند، از راه فروش رهن یا الزام ضامن، طلب خود را وصول نماید، آیا میتواند شرط جریمه بگذارد و او را تهدید کند که اگر در سررسید مقرر پرداخت نکند، مبلغ مشخصی جریمه خواهد گرفت؟ این بحث مورد اختلاف جدی فقهاست و برخی مانند امام خمینی (ره)، گرفتن هر نوع زیاده (هرچند بهعنوان جریمه دیرکرد) را از مصادیق ربا میدانند (موسوی خمینی، ۱۴۲۱ق.، ج. ۲، ص. ۴۵)، اما گروهی دیگر، مانند آیتالله گلپایگانی (ره)، معتقدند که اگر بدهکار بهصورت شرعی در ضمن عقد خارج لازم ملتزم شده باشد که اگر پرداخت دین خود را از موعد مقرر به تأخیر انداخت، مبلغ معینی مجانی بدهد، اشکالی ندارد (گلپایگانی، ۱۴۰۵ ق.، ج. ۲، ص. ۹۱). بحث جریمه تأخیر از موضوعات اختلافی بوده و رویه مورد پذیرش در شبکه بانکی کشور در اینگونه موارد آن است که حرف نهایی را قانون و شورای نگهبان میزند تا فعالیتها مختل نشود. بر اساس نظر این شورا، درنظرگرفتن جریمه تأخیر تأدیه با عنوان وجه التزام و بهعنوان شرط ضمن عقد اشکالی ندارد (دیبان و موسویان، ۱۳۹۲، ص. ۲۳). بنابراین بانکها میتوانند در طراحی کارت اعتباری مرابحه شرط وجه التزام برای تأخیر در بازپرداخت درنظر بگیرند.

۷. ویژگیهای کارت اعتباری مرابحه

کارت اعتباری مرابحه علاوه بر اینکه با موازین فقه شیعه و اهل سنت انطباق بالایی دارد، تقریباً تمامی کارکردهای اقتصادی کارتهای اعتباری متعارف و ربوی را نیز داراست. در ادامه به برخی از ویژگیهای این نوع کارت اشاره میشود (دبیان و موسویان، ۱۳۹۲، ص. ۱۴۱).

الف- قابلیت خرید اعتباری: به دارنده کارت اجازه میدهد تا با استفاده از منابع بانک کالاها و خدمات مورد نیاز خود را بخرد و بهای آن را دیرتر بپردازد.

ب- قابلیت پرداخت در مهلت تنفس: به دارنده کارت امکان میدهد تا بهای کالاها و خدمات خریداریشده را در مهلت تنفس بپردازد و در این صورت فقط قیمت نقدی کالاها و خدمات پرداخت میشود.

پ- قابلیت پرداخت اقساطی: دارنده کارت میتواند بدهی خود را بهشکل اقساطی بپردازد.

ت- قابلیت پرداخت دفعی مدتدار: دارنده کارت میتواند بدهی خود را بهصورت مدّتدار (بهطور مثال بعد از شش ماه) بپردازد.

ث- قابلیت طراحی برای سقف اعتباری بالاتر: بانک از همه منابع مالکیّتی (مانند سپردههای قرضالحسنه) و وکالتی (مانند سپردههای مدّتدار) میتواند جهت اعطای تسهیلات بر اساس الگوی کارت اعتباری مرابحه استفاده کند. در نتیجه، بانک ناشر میتواند کارتهایی با سقف اعتباری بالا (معادل چند ماه درآمد آتی مشتریان) طراحی و عرضه کند.

ج- انتظار استقبال بانکها و مشتریان: بهدلیل انتفاعی بودن قرارداد و عدم محدودیت منابع و مصارف، انتظار میرود این راهکار مورد استقبال جدی بانکها و مشتریان قرار گیرد.

چ- واقعی بودن جریمه تأخیر (وجه التزام): دارنده کارت افزون بر گزینه پرداخت در مهلت تنفس، میتواند تا سررسید معین (بهطور مثال تا شش ماه) بهصورت اقساطی یا بعد از سررسید بهصورت دفعی، بدهی خود را تسویه کند. بنابراین، زمانی کار به جریمه منتهی میشود که دارنده کارت در عمل به همه گزینهها تخلف کند و این موضوع سبب واقعیشدن جریمه تأخیر و وجه التزام میشود که از دیدگاه فقهی منطبق با نظر شورای نگهبان است.

۸. جمعبندی و توصیههای سیاستی

کارت اعتباری مرابحه، از مهمترین و جدیدترین ابزارهای طراحی شده به وسیله محققین بانکداری اسلامی است. این ابزار در چند سال اخیر به صورت گسترده در بانکهای اسلامی سایر کشورهای اسلامی مورد استفاده واقع شده است. علت استقبال بالا از کارت اعتباری مرابحه آن است که نخست، این ابزار نرخ سود ثابت و از پیش تعیین شده و ریسک حداقلی دارد و به همین دلیل برای عملیات کوتاهمدت شبکه بانکی مناسب است. دوم، از منظر فقهی سازگاری بالایی با مبانی تمامی مذاهب فقهی شیعه و اهل سنت دارند.

با توجه به آنچه مطرح شد، توصیه میشود بانک مرکزی کشور، به صورت جدی سیاست جایگزینی کارت اعتباری مرابحه به جای قالبهای حقوقی قدیمی مانند فروش اقساطی، جعاله و مضاربه را در دستور کار قرار دهد. این جایگزینی علاوه بر منافع اقتصادی متعددی که دارد (مانند کاهش تعداد عقود، سادهسازی فرآیندها و غیره)، به از بین رفتن پدیده شوم فاکتورسوزی در شبکه بانکی کمک شایانی میکند. مسئلهای که در سه دهه اخیر، یکی از معضلات جدی شبکه بانکی در اجرای بانکداری بدون ربا بوده است.

مآخذ:

1. انصاری، م. (۱۴۰۶ق.). کتاب المکاسب. قم: مجمع الفکر الاسلامی.

2. تسخیری، م. ع. (۱۳۷۹). کارتهای اعتباری. فصلنامه فقه اهل بیت، ۲۴.

3. دبیان، م.، و موسویان، س. ع. (۱۳۹۲). کارتهای اعتباری و انطباقپذیری فقهی (ر. محبیمجد، مترجم). تهران: پژوهشکده پولی و بانکی.

4. طباطبایی بروجردی، س. ح. (۱۴۱۰ ق.). جامع أحادیث الشیعه. قم: حوزه علمیه قم.

5. عاملی، ش. ح. (۱۴۰۹ ق.). وسائل الشیعه. قم: مؤسسه آلالبیت.

6. مکارم شیرازی، ن. (۱۴۱۳ ق.) انوار الفقاهه: کتاب البیع. قم: مدرسه امام امیرالمؤمنین (ع).

7. موسوی خمینی، ر. (۱۴۲۱ق.). کتاب البیع. قم: مؤسسه تنظیم و نشر آثار امام خمینی (ره).

8. موسویان، س. ع. (۱۳۹۰). ابزارهای مالی اسلامی. قم: پژوهشگاه فرهنگ و اندیشه اسلامی.

9. موسویان، س. ع.، و احمدی، س. (۱۳۹۰). بررسی تطبیقی مدلهای عملیاتی کارت اعتباری در بانکداری اسلامی. فصلنامه اقتصاد اسلامی، ۴۳.

10. نجفی، م. ح. (۱۴۱۷ ق.). جواهرالکلام فی شرح شرائع الأسلام. بیروت: دار إحیاء التراث العربی.

تازههای اقتصاد، شماره ۱۵۰، بهمن ۱۳۹۵، صفحه ۴۷- ۵۰.منبع:پورتال بانکداری اسلامی پژوهشکده پولی و بانکی

-

با وجود بانکهای ربوی تولید سامان نمیگیرد/ اقتصاد مقاومتی راهکار علمی دارد

استاد برجسته حوزه علمیه قم گفت: اقتصاد مقاومتی راه علمی دارد و با بانک ربوی نمیتوان آن را محقق کرد؛ نخستین کار این است که غده بانکهای ربوی درمان شود.

آیتالله عبدالله جوادی آملی شنبه شب در دیدار شهردار و مدیران شهری قم که در موسسه علوم وحیانی اسراء برگزار شد، با تاکید بر اینکه مدیریت شهری در قم باید تجربیات کلانشهرهای دیگر را مورد توجه قرار دهد اظهار کرد: مشکلات کلانشهرهای کشور را در نظر بگیرید و مسیری انتخاب کنید که به مشکلات آنها برخورد نکرده و با معضلاتی که امروز در این شهرها وجود دارد رو به رو نشوید.

وی با تاکید بر اینکه شهرداری درگیر معضلات چون تراکمفروشی در شهر نشود افزود: تمرکز بر توسعه بیرویه، پلسازی و تراکم فروشی مسیر نادرستی بوده که در برخی کلانشهرها در آن حرکت شده که در قم نباید این روش نادرست تکرار شود.

این استاد برجسته حوزه علمیه، قم را شهری فرهنگی خواند و تصریح کرد: محور این شهر فرهنگی حرم مطهر حضرت معصومه(س) است و باید به ویژگیهای این شهر توجه داشت.

وی با اشاره به وضعیت فعلی محدوده حرم مطهر حضرت معصومه(س)، لزوم بهسازی و ساماندهی این محدوده را مورد توجه قرار داد و خاطرنشان کرد: مدیریت شهری قبل از اینکه اعتبار پروژهای را تامین کند نباید عملیات اجرایی آن را آغاز کند.

آیتالله جوادی آملی با بیان اینکه برخی واحدهای تجاری و اصناف محدوده حرم مطهر شایسته این فضای معنوی نیست اظهار کرد: باید برای رفع این مشکلی فکری جدی شود.

وی با تاکید بر اینکه رفع مشکل مربوط به تصادفات جادهای نیازمند فرهنگسازی است افزود: مساجد باید به محور فعالیتهای فرهنگی تبدیل شود و اقدامات فرهنگی سازنده در آنها صورت گیرد.

این استاد برجسته حوزه علمیه قم با تاکید بر اینکه جهانبینی باید در شهرداری شکل بگیرد گفت: شهرداری باید به سمت تولید و اشتغال حرکت کند و اگر نمیتواند در این زمینه سرمایهگذاری داشته باشد به دنبال تقویت امکانات فضاهای تولیدی برای افزایش حضور مردم باشد.

وی با تاکید بر اینکه با وجود ظرفیت ارزشمندی چون اهلبیت دیگر نباید از دیگر کشورهای دنیا عقب بمانیم بیان کرد: اقتصاد مقاومتی راه علمی دارد و با بانک ربوی نمیتوان آن را محقق کرد؛ نخستین کار این است که غده بانکهای ربوی درمان شود.

آیتالله جوادی آملی تصریح کرد: اقتصاد و تولید با این بانکها سامان نمیگیرد و باید فکری جدی در این خصوص شود.با وجود بانکهای ربوی تولید سامان نمیگیرد/ اقتصاد مقاومتی راهکار علمی داردمنبع:خبرگزاری فارس

-

مسئولیت جبران کاهش ارزش پول بر عهده کیست؟

در قرض آنچه موجب کاهش ارزش پول شده است نه فعل قرضگیرنده که عمدتاً عوامل اقتصادی است که از تحت اختیار قرضگیرنده خارج بوده است.

وهاب قلیچ (عضو هیئت علمی پژوهشکده پولی و بانکی)

با پیروزی انقلاب اسلامی سعی بر آن شد تا نظام بانکی کشور به سمت نظام اسلامی حرکت کند. این تلاش در قالب تصویب قانون عملیات بانکی بدون ربا در سال ۱۳۶۲ بروز بیشتری یافت. عمده تفاوت عملیات بانکداری بدون ربا با بانکداری متعارف در تجهیز و تخصیص منابع خلاصه میشود. در نظام بانکداری متعارف تجهیز و تخصیص منابع عمدتاً با قرض همراه با بهره ربوی است در حالیکه در بانکداری بدون ربا سعی بر این است که عقود اسلامی همچون عقود قرضالحسنه، مبادلهای و مشارکتی مبنای این عملیات بانکی قرار بگیرد.