-

راهکارهای منطقی کردن نرخ سود صندوقهای سرمایهگذاری با درآمد ثابت

بانکها با اعطای نرخهای سود ترجیحی به سپردههای صندوقهای سرمایهگذاری با درآمد ثابت توانستهاند موفق به جذب سپرده شده و به نوعی سیاست بانک مرکزی مبنی بر کاهش نرخ سود بانکی را دور بزنند.

صندوقهای سرمایهگذاری با درآمد ثابت از جمله ابزارهای نوین بازار سرمایه ایران محسوب میشوند. این صندوقها وجوه خود را در اوراق بهادار با درآمد ثابت شامل اوراق مشارکت، اوراق اجاره و اوراق بهادار رهنی و سپردهها و گواهیهای سپرده منتشرشده توسط بانکها و مؤسسات مالیِ دارای مجوز از سوی بانک مرکزی و سایر اوراق بهادار با درآمد ثابت و اندکی نیز در سهام سرمایهگذاری میکنند.

متأسفانه به دلیل نوع ساختار و وابستگی این صندوقها به سپردههای بانکی، حدود ۷۸ درصد داراییهای این صندوقها در سپردههای بانکی قرار گرفته است. متولیان بازار پول معتقدند پرداخت سود توسط صندوقهای با درآمد ثابت باعث شده که کاهش نرخ سودهای سپرده بانکی به سمت پایین چسبنده باشد. بانکها با اعطای نرخهای سود ترجیحی به سپردههای صندوقهای سرمایهگذاری با درآمد ثابت توانستهاند موفق به جذب سپرده شده و به نوعی سیاست بانک مرکزی مبنی بر کاهش نرخ سود بانکی را دور بزنند. در حالی که متولیان بازار سرمایه معتقدند صندوقهای سرمایهگذاری با درآمد ثابت نرخگذار نیستند و صندوقها در تعیین نرخ سود همواره تحت تاثیر بازار پول بودهاند لذا از دیدگاه آنان القای این ذهنیت که صندوقهای با درآمد ثابت موجب بیانضباطی در بازارهای پولی شدهاند چندان منطقی به نظر نمیرسد.

با وجودی که سازمان بورس و اوراق بهادار با تعیین حدنصاب جدید ترکیب داراییهای صندوقهای سرمایهگذاری با درآمد ثابت در اطلاعیه شماره ۱۲۰۳۰۰۵۱- سوم بهمن ۱۳۹۵؛ تا حدودی سعی در بهبود اوضاع و مقابله با آثار مخرب احتمالی این صندوقها داشته است (از جمله تغییرات در آئیننامه جدید میتوان به کاهش سقف سپرده در بانکها از ۷۰ درصد به ۶۰ درصد و افزایش سقف خرید سهام از ۱۰ درصد به ۱۵ درصد اشاره کرد)؛ با این وجود، به منظور مقابله با آثار مخرب احتمالیِ برشمرده و تقویت نقش این دسته از صندوقها در اکوسیستم تامین مالی و توفیق در کاهش نرخ سود بانکی بکارگیری مجموعه راهکارهای ذیل (برای دو دسته از صندوقهای فعلی و آتی) ضروری به نظر میرسد.

تصحیح سازوکارهای سپردهگیری بانکها در این نوع صندوقها (صندوقهای فعلی و آتی) : این راهکار از طریق حذف مزیت نرخ سود ترجیحی و مدت زمان سرمایهگذاری برای این دسته از صندوقها (اعطای سود بلندمدت برای سپردههای کوتاه مدت) امکانپذیر است.

اعمال جریمه ابطال (صندوقهای فعلی و آتی) : با حذف جریمه ابطال صفر، مزیت سپردهگذاری کوتاهمدت این دسته از صندوقها در مقایسه با سپردهگذاری بلندمت حذف شده و درصد معقولی از داراییهای این صندوقها به سپردهگذاری در بانکها اختصاص خواهد یافت. در حال حاضر جهت افزایش جذابیت صندوقهای سرمایهگذاری با درآمد ثابت، کلیه کارمزدهای ابطال از صندوق حذف شده است که براساس راهکار پیشنهادی باید متناسب با زمان ابطال، جریمه لحاظ شود که متناظر بانرخ سود سپرده های زیر یک سال بانکها باشد.

اعمال مقررات سقف ۲۰ تا ۳۰ درصدی سپرده بانکی برای صندوقهای سرمایهگذاری با درآمد ثابت توسط سازمان بورس و اوراق بهادار (صندوقهای فعلی و آتی) : با وجودیکه در آئیننامه جدید سازمان بورس و اوراق بهادار، سقف سپرده در بانکها از ۷۰ درصد به ۶۰ درصد کاهش یافته است ولی به نظر میرسد در شرایط کنونی تغییر این عدد به سقف ۲۰ تا ۳۰ درصدی برای سپردههای بانکی (و نه گواهی سپرده بانکی) راهکار مناسبتری باشد. پیشنهاد میشود برای رعایت این سقف، فرصت یکساله به صندوقها داده شود تا در این مدت، صندوقها مابهالتفاوت این عدد را در اسناد خزانه اسلامی و اوراق با درآمد ثابت سرمایهگذاری نمایند و حدنصاب ترکیب داراییهای این دسته از صندوقها مورد بازنگری مجدد قرار گیرد.

تبدیل بخشی از داراییهای صندوقهای سرمایهگذاری با درآمد ثابت در بانکها از سپرده بانکی به گواهی سپرده بانکی: پیشنهاد میشود قسمت اعظم داراییهای این دسته از صندوقها در بانکها به گواهی سپرده بانکی تغییر یابد تا امکان نظارت بانک مرکزی بر آنها فراهم آید.

اجازه افزایش سقف منوط به اختصاص ۷۰ درصد منابع جدید این دسته از صندوقها به خرید اوراق بهادار با درآمد ثابت (صندوقهای فعلی) : پیشنهاد میشود سازمان بورس و اوراق بهادار تنها در صورتِ اختصاص ۷۰ درصد از منابع جدید این صندوقها به خرید اوراق بهادار با درآمد ثابت به آنها اجازه افزایش سقف دهد.

شایان ذکر است پیادهسازی موثر راهکارهای برشمرده تنها در سایه تعامل مناسب بازار پول و سرمایه امکانپذیر است.

دکتر علی صالح آبادی

رئیس انجمن مالی اسلامی ایران و مدیر عامل بانک توسعه صادراتمنبع: خبرگزاری ایبنا

-

رتبهبندی بانکها از منظر انطباق با شریعت

هدف از رتبهبندی بانکها از منظر اجرای ضوابط شرعی، ارزیابی و ارائه دیدگاهی مستقل درباره وضعیت انطباق با شریعت در شبکه بانکی است.

رتبهبندی و اعتبارسنجی سالیان زیادی است که در نظام مالی کشورهای گوناگون به منظور شفافسازی فعالیتها و کمک به افراد برای شناسایی، مقایسه و تصمیمگیری در زمینههای مختلف مورد استفاده قرار میگیرد. آنچه امروزه بیشتر در نظام مالی و از جمله در رابطه با بانکها و موسسات مالی مرسوم است، با عنوان رتبهبندی اعتباری شناخته میشود. رتبهبندی اعتباری به منظور ارزیابی وضعیت اعتباری موسسات مالی و توامندی و تمایل آنها برای بازپرداخت تعهدات انجام میشود.

در کنار رتبهبندی اعتباری، برخی کشورهای اسلامی اقدام به رتبهبندی شرعی در خصوص نهادها و ابزارهای مالی نیز کردهاند. هدف از رتبهبندی شرعی، ارزیابی و ارائه دیدگاهی مستقل درباره وضعیت انطباق با شریعت در موسسات مالی، اوراق بهادار یا محصولات مالی است. رتبهبندی شرعی میتواند در کنار رتبهبندی اعتباری یا ارزیابی سلامت بانکی وجود داشته باشد تا جنبههای شرعی فعالیت بانکها را مد نظر قرار دهد.

تفاوت اساسی میان یک بانک اسلامی با بانک متعارف آن است که بانک اسلامی علاوه بر رعایت اصول و ضوابط تجاری متعارف، باید در فعالیتهایی وارد شود که با شریعت اسلام سازگار است. در این راستا بسیاری از کشورها در سطح کلان یا در سطح موسسات یا هر دو، کمیتههای فقهی را مسئول نظارت بر انطباق فعالیتها با شریعت کردهاند تا از رعایت ضوابط شرعی اطمینان حاصل کنند.

زیرا برای ذینفعان بانک اسلامی از جمله سپردهگذاران، بانک مرکزی، مشتریان و عموم جامعه، اطمینان از وجود یک فرایند مستقل، کامل و مستحکم برای اطمینان از انطباق با شریعت اهمیت زیادی دارد و هدف از رتبهبندی شرعی نیز اطمینان از وقوع این امر است.

سرمایهگذاران در یک بانک اسلامی علاوه بر توجه به شاخصهای مالی همچون سودآوری، مایلاند بانک از سازوکار مناسبی برای اجرای ملاحظات شرعی برخوردار باشد. همچنین وجود نظام مناسب رتبهبندی شرعی که کیفیت انطباق با شریعت در بانکها و موسسات بر اساس آن ارزیابی میشود، موجب افزایش شفافیت در این زمینه و در نتیجه ارتقای اعتبار بانک مرکزی و اطمینان بیشتر جامعه به آن میشود. در واقع نقش اصلی رتبهبندی شرعی، افزایش شفافیت در زمینه انطباق با شریعت از طریق کاهش عدم تقارن اطلاعات میان ذینفعان مختلف است.

وجود رتبهبندی شرعی در نظام بانکی موجب افزایش رقابت بین بانکها برای ارتقای سطح انطباق با شریعت و در نتیجه رعایت بهتر موازین شرعی میگردد. عدم رعایت موازین شرعی و نبود نظارت شرعی مستمر ممکن است در یک مقطع زمانی با واکنشهای جدی روبهرو شود و اثرات نامطلوبی ایجاد کند. کما اینکه در سال ۲۰۰۸ انتشار بیانیه سازمان حسابداری و حسابرسی موسسات مالی اسلامی در زمینه عدم انطباق با شریعت در برخی انواع صکوک موجب بروز واکنش منفی و در نتیجه کاهش حجم انتشار صکوک در این بازار شد.

گرچه نظام بانکی ایران با تصویب قانون عملیات بانکی بدون ربا، گام مهمی جهت انطباق فعالیتهای خود با موازین شرعی برداشت، ولی نبود سازوکار مناسب ارزیابی و افشای انطباق با شریعت در آن موجب شده تا اهداف مدنظر در این قانون محقق نشود و حتی در برخی موارد، واکنشهای منفی از سوی فقها و عموم مردم مشاهده شود.

از این رو ایجاد سازوکار مناسب رتبهبندی شرعی میتواند نقش مهمی در ایجاد رقابت برای انطباق با شریعت، افزایش اعتماد مردم و فقها از رعایت موازین شرعی و ارتقای جایگاه نظام بانکی در اذهان عمومی داشته باشد. در این راستا توجه به نکات ذیل ضروری به نظر میرسد:

- هرچند ممکن است رتبهبندی شرعی هزینههایی را نیز به همراه داشته باشد، ولی تجربه جهانی نشان میدهد که مزایای آن به مراتب بیش از هزینهها خواهد بود. به ویژه آنکه عدم توجه جدی به مقوله انطباق با شریعت ممکن است در یک مقطع زمانی واکنشهایی را پدید آورد که هزینههای آن برای نظام بانکی به مراتب بیش از هزینههای اجرای نظام رتبهبندی شرعی خواهد بود.

- یکی از مشکلات و چالشهای احتمالی در زمینه رتبهبندی شرعی، ضعف در روششناسی آن است. از این رو مناسب است پژوهشگران عرصه بانکداری اسلامی با حمایت جدی و همراهی بانک مرکزی، مطالعات لازم در این خصوص را انجام دهند تا راهکارهای مناسبی برای روششناسی رتبهبندی شرعی ارائه شود.

-رتبهبندی شرعی علاوه بر آنکه در سطح موسسات انجام میشود، میتواند برای محصولات ارائه شده توسط آنها نیز انجام شود. این امر میتواند به افزایش راهکارهای خلاقانه و منطبق با شریعت در سطح محصولات نیز کمک کند.

- لازم است همکاری لازم با موسسات بینالمللی همچون سازمان حسابداری و حسابرسی موسسات مالی اسلامی (AAOIFI)، هیئت خدمات مالی اسلامی (IFSB) و موسسه بینالمللی رتبهبندی اعتباری اسلامی (IIRA) در زمینه رتبهبندی شرعی در نظام بانکی انجام گیرد. این امر میتواند نقش مهمی در تسهیل مراودات نظام بانکی با سایر بانکهای اسلامی و ارتقای جایگاه آنها در عرصه بانکداری بینالمللی داشته باشد. در این راستا ایفای نقش موثر از سوی بانک مرکزی راهگشا خواهد بود.

در پایان ذکر این نکته ضروری است که ایجاد شفافیت در زمینه انطباق با شریعت از طریق رتبهبندی شرعی در کنار نظارت بر سلامت بانکی، نهتنها موجب اختلال در فعالیتهای بانکها نمیشود، بلکه موجب میشود تا اندوخته اصلی نظام بانکی یعنی اعتماد و اطمینان عمومی افزوده شود.منبع: خبرگزاری ایبنا

-

مرابحه جایگزین فروش اقساطی، جعاله و مضاربه

یکی از عقود بسیار پرکاربرد در بانکداری اسلامی عقد مرابحه است. عقد مرابحه بهدلیل سادگی در بسیاری از بانکهای اسلامی (بهویژه در سایر کشورها) استفاده میشود؛ بهنحویکه مثلاً در برخی بانکهای اسلامی، حدود ۹۵ درصد تسهیلات صرفاً بر اساس عقد مرابحه به متقاضیان پرداخت می شود.

بنا بر تعریف، بیعی که در آن فروشنده قیمت خرید کالا، هزینههای مربوط به آن و مقدار سودی که برای خود درنظر میگیرد را به اطلاع مشتری برساند، بیع مرابحه نامیده میشود. شیوه اجرایی مرابحه در یک بانک اسلامی اینگونه است که بانک کالای مورد نیاز مشتری را بهصورت نقد خریداری میکند و سپس (با درنظرگرفتن سود خود) بهشکل نقد یا اقساط به مشتری میفروشد.

در بیع مرابحه نیز لازم است به چند ضابطه توجه کرد. اول، لازم است ابتدا کالایی خریداری و سپس به مشتری فروخته شود؛ یعنی در اقتصاد حقیقی باید پدیدهای رخ دهد. دوم، لازم است قرارداد مرابحه و فروش کالا به مشتری، بعد از خرید فروشنده و تملک او بر کالا واقع شود و انجام فروش قبل از خرید، صحیح نیست. سوم، نرخ سود قرارداد مرابحه میتواند بهصورت مبلغ یا درصد تعیین شود. چهارم، بهاعتقاد فقهای معاصر هم کالاها و هم خدمات میتواند مشمول عقد مرابحه شود.

در شبکه بانکی کشور، تا سال ۱۳۸۹، تنها نوع خاصی از قرارداد مرابحه (فروش اقساطی) در قانون عملیات بانکی بدون ربای ایران وجود داشت، اما در این سال و با تصویب قانون برنامه پنجم توسعه، قراردادهای مرابحه، خرید دین و استصناع به فصل۳ از قانون عملیات بانکی بدون ربا اضافه شد. پیرو آن، هیئت وزیران به پیشنهاد بانک مرکزی و با استناد به ماده ۹۸ قانون برنامه پنجساله پنجم توسعه جمهوری اسلامی ایران (مصوب ۱۳۸۹)، آییننامه قرارداد مرابحه را ابلاغ کرد.

نکته مهم در رابطه با قرارداد مرابحه آن است که این عقد از این ظرفیت برخوردار است که جایگزین سه عقد فروش اقساطی، جعاله و مضاربه گردد و از این مسیر امکان سادهسازی معاملات بانکی و اجرای بهتر بانکداری بدون ربا را فراهم کند.

عقد مرابحه میتواند جایگزین فروش اقساطی شود؛ زیرا عقد فروش اقساطی، الگویی خاص و تعدیلشده از قرارداد مرابحه است. با این حال بین مرابحه و فروش اقساطی تفاوتهای مهمی وجود دارد. اولاً، مرابحه از لحاظ موضوع، دامنه کاربرد و نیز تنوع در شیوههای پرداخت، جامعتر و کاملتر از فروش اقساطی است و میتواند جایگزین مناسبی برای این عقد باشد. ثانیاً، از لحاظ شیوه پرداخت در فروش اقساطی، عموماً شیوه پرداخت، اقساطی و تدریجی است؛ درحالیکه مرابحه، سایر شیوههای پرداخت در عقد بیع (اعم از بیع نقدی، بیع نسیه دفعی و بیع نسیه اقساطی) را نیز دربرمیگیرد و از این لحاظ جامعیت بیشتری دارد.

علاوه بر این، مرابحه میتواند جایگزین جعاله شود. زیرا جعاله جهت خرید خدمات مورد استفاده واقع میشود و مرابحه به دلیل عام بودن، کلیه کالاها و خدمات را پوشش میدهد. همچنین، به دلیل آنکه در عقد مضاربه بر خرید و فروش و تجارت تاکید میگردد، میتوان از عقد مرابحه جهت انجام این کار استفاده کرد. لذا عقد مرابحه از ظرفیت جایگزینی عقد مضاربه نیز برخوردار است.

در پایان لازم به ذکر است که یکی از چالشهای اجرای بانکداری بدون ربا در کشور تنوع تعداد عقود مورد استفاده است که سبب میگردد اجرای آنها در عمل با چالشهایی مواجه و پیچیدگیهایی ایجاد گردد. بر این اساس، کاهش تعداد عقود با استفاده از عقد مرابحه (مشابه سایر کشورهای اسلامی) میتواند یک گام رو به جلو در اجرای بهتر بانکداری اسلامی در کشور محسوب شود.

منبع: خبرگزاری ایبنا

-

سود علیالحساب در بانکداری اسلامی نداریم/ «تنزیل دیِن» نسبتی با بانکداری بدون ربا ندارد

میزگرد «ضرورت کاهش نرخ سود بانکی» در راستای حمایت از تولید و اشتغال، امروز چهارشنبه ۸ شهریورماه، در حاشیه دومین روز بیست و هشتمین همایش بانکداری اسلامی با حضور جمعی از مسئولان و کارشناسان اقتصادی در مرکز همایشهای بینالمللی صدا و سیما برگزار شد.

اکبر کمیجانی، قائم مقام بانک مرکزی در ابتدای میزگرد «ضرورت کاهش نرخ سود بانکی» اظهار کرد: امیدواریم مطالبی که در طی این دو روز همایش مطرح شد در زمینه بانکداری بدون ربا موثر بوده باشد و در این میزگرد هم مطالبی مطرح شود که منجر به رفع ابهامات و همچنین سوژهای برای طرح مسائل بیشتر باشد.

وی درباره بخشنامه بانک مرکزی درباره کاهش سود بانکی اظهار کرد: نرخ سود به عنوان یک متغیر کیفی و اساسی در اقتصاد کلان است. نمیخواهم بگویم تنها متغییر اصلی و اساسی است و تمام مسائل اقتصادی را متوجه این متغیر کنم و انتظار داشته باشیم با کاهش نرخ سود همه مشکلات اقتصادی برطرف شود.

قائم مقام بانک مرکزی افزود: در عین حال نرخ سود به عنوان یک متغیر سیاست پولی مورد توجه است و باید سیاستگذار پولی زمینه ساماندهی این نرخ را فراهم کند اما این نرخ متأثر از سایر سیاستهای پولی، مالی، بودجهای و ... است.

کمیجانی افزود: برای سپردهگذاران، تصمیم به سپردهگذاری و کسب درآمد و حفظ قدرت خرید و بازدهی واقعی آن مهم است. در شرایط اقتصادی ما با توجه به پیشینهای تورمی و ریسک گریزی اکثر سپرده گذاران، آنها به سمت مؤسسات اعتباری حرکت میکنند، بنابراین نرخ سود بالا میرود و حال که به سمت کاهش سود حرکت میکنیم، تعدادی از سپردهگذاران به صورت اسمی، خود را متضرر تلقی میکنند اما باید بازدهی اقتصادی آن را در نظر بگیریم بنابراین اصلاح سود بانکی به عنوان یکی از متغیرهای اقتصاد کلان نباید به معنای کاهش قدرت اقتصادی مرم تلقی شود.

قائم مقام بانک مرکزی در پایان سخنان خود گفت: امیدواریم با جهتگیریهای که صورت گرفته در جهت افزایش سهم بازار سرمایه در تامین مالی حرکت کنیم و شاهد موفقیت این بخشنامه باشیم.

حجتالاسلام و المسلمین غلامرضا مصباحی مقدم، عضو مجمع تشخیص مصلحت نظام و نماینده سابق مجلس در ادامه این میزگرد اظهار کرد: بعد از انقلاب اسلامی و تصویب قانون عملیات بانکی بدون ربا، چیزی به نام نرخ سود سپردهها تعیین نشد و به نظرم این مسئله حساب شده بود و ناشی از غفلت قانون گذار نبود چرا که بانکداری بدون ربا باید سود سپردهها را براساس عملکرد بانکها در تولید و تجارت تعیین کند.

وی افزود: بانک باید با کاهش حق الوکاله بقیه سود را بین سپرده گذاران تقسیم کند و مقتضی این مسئله نشدن سود علی الحساب است. در بانکداری اسلامی در جهان، چیزی به نام سود علیالحساب نداریم اما آنچه در شورای پول و اعتبار شکل گرفت این گونه بود که تمام آنچه بانکها میتوانستند به سپردهگذاران بدهند را به عنوان سود علی الحساب تعیین کردند.

عضو هیئت علمی دانشگاه امام صادق(ع) اظهار کرد: این در حالی است که مفهوم کلمه علی الحساب به عنوان سودی است که عجالتا پرداخت میشود؛ این نرخ بر روی مسکن، لیزینگ، بازار سرمایه و حتی تسهیلات تاثیر دارد و تا آن را مدیریت نکنیم، نرخ سود تسهیلات را هم نمیتوانیم مدیریت کنیم و بنده از اقدام بانک مرکزی اظهار خرسندی میکنم؛ هر چند که گامی به سوی اصلاح است.

مصباحی مقدم تاکید کرد: ما سود را با پولی که در بانک میگذارند بررسی میکنیم نه با سودی که در بازار واقعی کالا و خدمات از این منبع ایجاد شده است و این به معنای سود پول است و امیدواریم با روند کاهش سود بانکی، سود پول از بین برود؛ چرا که سود پول در بانکداری اسلامی بدون معنا است و باید سود تولید و تجارت داشته باشیم.

وی ادامه داد: مسئله دیگر این است که سرمایه گذاریها با سودهای کنونی اصلا به صرفه نیست.موسساتی هستند که فعالیت خود را تعطیل کرده و منابع آن را در بانک میگذارند و سود پول میگیرند و این بسیار خطرناک است بنابراین باید کاری کنیم که فعالیت اقتصادی برای سرمایه گذاران به صرفه باشد.

پرویز عقیلی کرمانی، مدیر عامل بانک خاورمیانه در ادامه اظهار کرد: شکی نیست که سود بانکی باید کاهش پیدا کند و این مورد قبول همه است، اما اینکه چرا از لغت چسبندگی استفاده میشود چون سود اسمی، تابعی از نرخ سود واقعی است که معمولا در کشور ما سه تا پنج درصد است، این سود واقعی ثابت است و در کشورهای پساندازگرا همانند شرق آسیا این نرخ کمتر است.

وی افزود: عامل دیگر در تعیین نرخ سود، نرخ تورم است و شاخص تورم، تورم مورد انتظار است و الزاما رقم خاصی مد نظر نیست. فرض اول از انتظار ما با نرخ واقعی که بانک مرکزی در تیرماه اعلام کرده و ۱۰,۳ درصد بود، سود واقعی حدود ۱۴ درصد است بنابراین سودی که اخیرا بانک مرکزی اعلام کرده است سود واقعی است.

عقیلی کرمانی به اهمیت توجه به مسئله ریسک در نرخ سود اشاره کرد و گفت: وقتی پول را در بانکی میگذاریم انتظار داریم ریسکی بر آن وارد نباشد و انتظار سود معین را داریم بنابراین دکتر مصباحی مقدم باید به این نکته توجه کند که نوع سرمایه گذاری میتواند به صورت ثابت باشد.

مدیر عامل بانک خاورمیانه یاد آور شد: ما چهار سال خدمت حجت الاسلام و المسلمین سیدعباس موسویان بودیم و جلساتی گذاشته و مسائل را بررسی کردیم. بنده به بحرین رفتم و در آنجا نمایندگان کشورهای اسلامی و نماینده بانک جهانی، روش ما صد در صد تائید کردند.

وی یاد آور شد: عقد بیع کاملا قابل قبول و شرعی است و موضوع تورم که به میان میآید بنابراین باید نرخ سود ثابت باشد.

وی در پایان سخنان خود گفت: یکی از مشکلاتی که در نظام بانکی ما وجود دارد شراکتهای غلطی بوده که بانکها انجام دادهاند بنابراین باید بانک فقط عقود مبادلهای و شرکتهای سرمایهگذاری هم عقود مشارکتی انجام دهند.

عباس شاکری استاد دانشگاه علامه طباطبایی سخنران بعدی بود که اظهار کرد: کاهش سود را باید از زاویه اقتصاد کلان و اقتصاد خرد نگاه کرد. از دید اقتصاد کلان اقتصاد یک ماتریس پیچیده است که اجزا آن با هم تعامل دارند و باید کل را دید و چه بسا سایر متغیرهای اقتصادی معلول کارکرد نظام بانکی باشد.

وی افزود: ما نباید به راحتی تناسب نرخ سود و تورم را بپذیریم بلکه باید نگاه کنیم که آیا به نظام اقتصادی جامعه کمک میکند. همچنین تنزیلی که در بانکها انجام میشود نسبتی با بانکداری بدون ربا ندارد، بنابراین باید زمینههای کاهش سود بانکی را فراهم کرد؛ چرا که با نرخ سود بالا رونق صنعتی شکل نمیگیرد.

حجتالاسلام و المسلمین محمدحسین حسینزاده بحرینی، عضو کمیسیون اقتصادی مجلس در ادامه اظهار کرد: بنده میخواهم تاکید کنم وقتی نرخ سود در یک اقتصاد افزایش پیدا میکند صحبت از نرخ سود بدون ریسک است و افزایش این سود فقط بخشی از هزینههای بنگاه را افزایش نمیدهد بلکه اثر اصلی آن در اقتصاد کلان است.

وی افزود: در سطح کلان، تولید ملی تابعی از برخی فاکتورها همانند زمین، کار، سرمایه و ... است و یکی از مهمترین عوامل تولید، ریسک پذیری بالفعل جامعه است و وقتی نرخ سود بدون ریسک را در جامعه افزایش دهیم، ثروتی با عنوان ریسک پذیری جامعه را کم کرده و این همانند این است که عرضه کار را کم کنیم، بنابراین ثروت ریسک پذیری جامعه با نرخ سود مرتبط است.

عضو کمیسیون اقتصادی مجلس ادامه داد: افزایش نرخ سود توسط نظام بانکی سه دلیل دارد که یکی تلاش آنها برای افزایش سهم از بازار است. علت دیگر اعسار بانکی است که به بازی نرخ سود دامن میزنند تا سپرده جذب کنند و سوم علت هم نظارت بانک مرکزی است که اکنون بانک مرکزی هم تبدیل به مشکل و هم راه حل مشکل شده است.

همچنین پویا ناظران کارشناس مسائل اقتصادی اظهار کرد: سود بهره همان سود سرمایه گذاری است که ریسک دارد و ریسک کم میشود، سود پائینتر میآید و این نرخ سود مربوط به ماهیت اقتصاد است.

وی اظهار کرد: سود سپرده بانکی هم داریم که باید با سود سرمایه گذاری مرتبط باشد اما اکنون به علت شکست بازار با هم مرتبط نیستند و معنای این سخن این است افرادی که تسهیلات میگیرند به جای سرمایه در گردش، با آن پول سپرده گذاری میکنند و این امر هزینهها را بالا میبرد.

کوروش پرویزیان مدیر عامل بانک پارسیان سخنران پایانی این مراسم بود که اظهار کرد: از دیدگاه بانکهای خصوصی، کاهش سود در شرایط فعلی امر پسندیدهای است که ما همه تلاش خود را برای این اتفاق انجام دادیم.

وی افزود: اما کار خوب بانک مرکزی این بود که هزینه اضافه برداشتها را به ۱۸ درصد کاهش داد و این امر باعث کاهش هزینههای دولت میشود و تاثیرات مثبتی بر بازار پول دارد.

مدیرعامل بانک پارسیان در پایان گفت: ما در کشور سه نرخ سود داریم که یکی نرخ پایه است که به صورت جست و گریخته وجود دارد، نرخ دیگر، نرخ بین بانکی است که توسط سیاستگذار تعیین میشود و الان ۱۶ و ۱۸ درصد تعیین شده و سوم سود بانکی است که پیرو قواعدی است در قانون عملیاتی بانکداری بدون ربا آمده است.منبع: خبرگزاری بینالمللی قرآن(ایکنا)

-

بانکداری بدون ربا و کارآیی عقود اسلامی

این روزها بانکهای کشور از همه طرف مورد هجمه ربوی بودن قرار دارند که در بسیاری از موارد ناشی از ناآگاهی از وضعیت بانکهاست. زیرا آنچه در بانکها اتفاق میافتد علت نیست بلکه معلول بسیاری از عواملی است

این روزها بانکهای کشور از همه طرف مورد هجمه ربوی بودن قرار دارند که در بسیاری از موارد ناشی از ناآگاهی از وضعیت بانکهاست. زیرا آنچه در بانکها اتفاق میافتد علت نیست بلکه معلول بسیاری از عواملی است که عمدتا بیرونی هستند. وقتی صحبت از بانک و بانکداری میشود لزوما باید منظور بانکداری اسلامی باشد که طبق قوانین جاری کشور در حال اجراست. لذا اگر ایرادی به بانکداری کشور وجود دارد، یا به تئوریهای مرتبط با بانکداری اسلامی مربوط میشود یا به شکل اجرای این نوع بانکداری که تجربه نشان داده در هر دو حیطه ابهام وجود دارد.

اساسا بانکداری اسلامی به مدیریت پولی و مالیای اطلاق میشود که عملیاتش منطبق با قوانین و شریعت اسلامی است و خدمات آن براساس قوانین معاملات اسلامی اجرا میشود. اساس بانکداری اسلامی و بانکداری بدون ربا، حذف بهره و ربا (ربا به معنای دریافت بدون قید و شرط مبلغ اضافه با نرخهای ثابت از قبل تعیینشده)، تسهیم سود و زیان (ارزش افزوده ایجاد شده در بخش واقعی اقتصاد مبتنی بر بهرهوری در استفاده از عوامل تولید بالاخص عامل کار و سرمایه)، مشخص بودن مسیر مصرف منابع و نظارت بر روند مصرف و نیز پذیرش ریسک به دلیل به کارگیری منابع در بخش واقعی اقتصاد خواهد بود. در بانکداری اسلامی، برخلاف بانکداری سنتی که یک رابطه مستقیم بین بانک و مشتری و گیرنده تسهیلات وجود دارد، بانک بهعنوان واسطه میان صاحبان سپرده و گیرندگان تسهیلات، طبق قرارداد، درآمدی غیرثابت دریافت میکند. در واقع رابطه بین بانک و مشتری، رابطه بدهکار و بستانکار نیست؛ بلکه مشارکت در ریسک و پاداش است.

در همه عملیات بانکی چه ربوی و چه نظام بانکداری بدون ربا، دو عمل تجهیز منابع (شامل سرمایه، اندوخته و منابع پساندازهای مردمی) و تخصیص آن از جمله اصلیترین عملیات بانکی است که بانک را بهصورت یک واحد مالی از دیگر واحدهای اقتصادی متمایز میکند. طبق قوانین بانکداری ایران بانکها میتوانند به دو طریق منابع جذب و بر اساس ماهیت این منابع، آن را تخصیص دهند. روش اول منابع قرضالحسنه جاری و پسانداز است که بانک برآن مالکیت دارد و مطابق با ماهیت آن باید آن را صرفا بهصورت قرضالحسنه قرض دهد و هیچ سودی اخذ نکند و صرفا میتواند بابت انجام این کار کارمزدی برای پوشش هزینههای این اقدام اخذ کند.روش دوم منابعی است که بانک از طرف سپردهگذار نیابت داشته و لذا حق دخل و تصرف در آن را ندارد و باید طی عقود مختلف در اختیار تجار و تولیدکنندگان و... قرار دهد و منافع حاصل را بعد از کسر مبلغی بهعنوان حقالوکاله به سپردهگذاران بدهد که در حال حاضر چنین نیست.آنچه در واقعیت اتفاق میافتد تعیین نرخ سود علیالحساب برای سپردههای بانکی و نرخ سود ثابت برای تسهیلات اعطایی است. با این توضیح که در شکل رابطه و قرارداد منعقده همه چیز درست و بر اساس یک عقد اسلامی است که نرخ تسهیلات هم بر اساس آن عقد مربوطه تعیین میشود ولی در عمل آن نرخ ثابت بوده و تسهیلاتگیرنده مکلف است آن را در هر شرایطی پرداخت کند که چون سود قرضدهنده، از قبل تعیین و تضمین شده، این رابطه دیگر جزو عقود اسلامی محسوب نمیشود. بلکه بر پایه موازین شرعی سود باید در پایان دوره بر اساس میزان بازدهی که آن پروژه سرمایهگذاری دارد، تعیین شود.

مشکل بدبینی به رویه بانکها، مربوط به شکل نیست بلکه بهخاطر محتواست:

ابهام اول درخصوص رویه اجرایی بانکداری اسلامی در بخش بهکارگیری منابع سپرده سرمایهگذاری است.در بانکداری امروزی رایج در کشور، تزریق منابع سرمایهگذاری جذب شده از طرف بانکها به طرحها در قالب عقود مختلف، برمبنای وثیقه اخذشده و نه بر اساس منافع پروژه است. بهعبارت دیگر وقتی بانک اساس تسهیلات را بر وثیقه گذاشته و بدون اینکه از توجیهپذیری طرح به یقین برسد، تسهیلات پرداخت میکند، بدین معناست که به منافع طرح، یقین و باور ندارد. در نتیجه ماهیت عقد عملیاتی نمیشود و نظارت بر تسهیلات اعطایی جنبه شکلی پیدا میکند و بنا به جنبه تکلیفی صرفا ظاهر طرح و مستندسازی مخارج به وسیله بانک انجام میگیرد. بهعنوان مثال قانونگذار بانکها را مکلف به دریافت صورتهای مالی حسابرسی شده از متقاضیان تسهیلات میکند که اخذ آن از سوی بانکها فقط به منظور پاسخگویی به مراجع نظارتی و بازرسی بوده و در عمل به محتوای صورتهای مالی توجه نمیشود. همچنین اخذ فاکتور و پیش فاکتور از الزامات قانونی است حال آنکه بانک بدون اینکه واقعا کنترل کند این خرید انجام شده یا نه، صرفا فاکتور را دریافت و در پرونده تسهیلاتی قرار میدهد که در بسیاری از موارد ارتباط واقعی بین محتوای عقد صورت گرفته و موضوع کار وجود نخواهد داشت و درنتیجه عقد اسلامی بهصورت شکلی و ظاهری منعقد شده است. از سوی دیگر برخی از متقاضیان تسهیلات نیز با آگاهی از این شکاف بین شکل و محتوای عقود، نحوه عملیات بانک در فرآیند بررسیهای اعتباری را شناسایی و با فراهم کردن اطلاعات اعتباری موردنظر بانکها، اهداف خود از درخواست تسهیلات را در آن قالب ارائه میکنند اما در عمل یا به دلیل توجیه نداشتن طرح از ابتدا، پروژه ناموفق بوده و شاهد قفل شدن منابع نزد شرکتها میشویم یا اینکه وامگیرندگان، از همان ابتدا تسهیلات را در جایی غیر از پروژه تعریفشده مصرف میکنند (معاملات سفتهبازی که این موضوع هم دارای ریسک بسیار بالایی بوده و کمترین بحران؛ باعث قفل شدن این منابع هم میشود).

در چنین شرایطی بانکها با دو رویکرد اقدام به ثبت حسابداری این رویداد میکنند: در حالت اول به معوقات سیستم بانکی افزوده میشود و در حالت دوم، بانکها برای حفظ بازده صوری و مثبت صورتهای مالی خود، یا اجباراً و در صورت امکان، اقدام به تمدید سررسید تسهیلات میکنند یا با چرخش صوری تسهیلات، خواسته یا ناخواسته منابع خود را در اختیار همان متقاضیان قرار میدهند. درنهایت منابع بانکها همچنان درگیر چرخه ناکارآمد طرح اولیه یا معاملات سفته بازی بوده و از چرخش و ضریب فزاینده منابع پولی در بخشهای مولد جلوگیری میشود.گنجاندن برخی از شروط در ضمن قراردادهای بانکی نیز گواهی است بر اینکه بانک و مشتری قصد حقیقی و واقعی برای انعقاد قرارداد ندارند. بهعنوان مثال با گنجاندن عقد صلح در متن قراردادهای بانکی، تسهیم و تقسیم زیان منتفی شده و ضرر و زیان به خود تسهیلاتگیرندگان واگذار میشود و بانکها عملا فقط در سود شراکت میکنند. از طرفی بهعلت اینکه بانک باید طبق قرارداد سپردهگذاری به سپردهگذار، سود ثابت و تضمین شدهای پرداخت کند، چارهای ندارد جز اینکه به گیرنده تسهیلات، فشار بیاورد و از آنها بهصورت تضمینی سود اخذ کند که این موضوع با ماهیت عقد اسلامی به معنای شراکت بانک و مشتری در سود و زیان فعالیتهای تجاری و سرمایهگذاری، منافات دارد. همچنین در صورت عدم بازپرداخت تسهیلات از سوی تسهیلات گیرندگان، بانک مکلف است طبق قوانین ابلاغی، سود علیالحساب را از منابع دیگر به سپردهگذاران پرداخت کند که این مهم نشان میدهد هیچ ارتباطی بین منافع سرمایهگذاری و منابع سپردهگذاران وجود ندارد. در نتیجه برخی از عقود منعقده در بانکها مشکوک به ربوی بودن است، و چون بانکها عملا در این خصوص نیابت داشته و فرآیند این نیابت ابهام ربوی بودن دارد، قاعدتا سپردهگذاران مدت دار بانکها نیز مشمول ابهام ربوی بودن وجوه خود خواهند بود.

اما ایراد از کجا ناشی میشود. اساسا تمام قوانین بعد از انقلاب راجع به بانکها در جهت تلاش برای رفع مساله اشتغال بدون درنظرگرفتن مشکلات ساختاری بانکها بوده بنابراین یک طرفه بانکها را تحت فشارهای مختلف قرار میدهد. بانکها نیز برای رعایت این قوانین و فشار مسوولان و نمایندگان و اتاقهای بازرگانی، قید بازده طرحها را زده و با اخذ وثیقه برای پوشش توجیه ناپذیری و ناکارآیی طرحهای ارائه شده، به طرحهای مختلف تسهیلات اعطا کرده و از خود سلب مسوولیت میکنند. از طرف دیگر تسهیلاتگیرنده نیز یا توجیهپذیری طرح را درست برآورد نکرده یا اساسا منافع خود را خارج از طرح پیشبینی کرده است، لذا منابع بانکی را مصرف و در نهایت بعد از شکست پروژه اصلی به استناد یکسری دیگر از قوانین تکلیفی یکطرفه همچون اصلاحیه ماده سی و چهار قانون ثبت یا قانون ورشکستگی و غیره، تمام زیانها و ناکارآمدی طرح را به عهده بانک گذاشته یا با انواع لابیهای مختلف برای برونرفت از مشکلات خود، بانک را برای پرداخت تسهیلات جدید تحت فشار قرار میدهد. ابهام دوم که درخصوص تئوری مرتبط با بانکداری اسلامی و قوانین مربوطه است که البته بیشتر شامل بخش اول جذب منابع یعنی منابع قرضالحسنه میشود.در عقد قرضالحسنه در واقع فعل قرض اتفاق میافتد و بانک سودی دریافت یا پرداخت نکرده و صرفا کارمزدی از سوی بانک به خاطر انجام عملیات جذب و تخصیص دریافت میشود.

در این موضوع ابهام اساسی درخصوص موضوع تورم است. تورم باعث میشود منابع سپرده شده در بانکها به مرور زمان مشمول کاهش ارزش شده و درنتیجه سپردهگذار که انتظار دریافت منافع از قرض خود نداشته بهمرور زمان مشمول ضرر نیز میشود. بهعبارت دیگر میتوان گفت قرضدهنده هم قرضالحسنه داده و هم بخشی از منابع خود را هبه کرده در حالیکه ممکن است هبه کردن منظور نظر اولیه او نبوده باشد. در بانکداری اسلامی این موضوع یعنی جبران ضرر قرض دهنده از ابهامات اساسی است به عبارت دیگر در شرایطی که نرخ تورم قابل توجه باشد و مبلغ قرض داده شده دچار کاهش چشمگیر ارزش شود میتوان بنا بر قاعده لا ضرر و لاضرار، ضرر وارد شده به قرضدهنده را جبران کرد. لذا صرفنظر از اینکه از نظر فقهی در این خصوص بین علما اختلاف وجود دارد و برخی از علما پول را دارای ارزش ذاتی دانسته و جبران کاهش ارزش را فاقد موضوعیت میدانند و برخی دیگر پول را فینفسه فاقد ارزش ذاتی دانسته، بلکه برای آن ارزش اعتباری منظور میکنند، از نظر اقتصادی و عامه مردم پول به خودی خود فاقد اعتبار بوده و ارزش اسمی و ارزش واقعی پول با هم برابر نیست و حفظ قدرت خرید از ضروریات هر معامله تلقی میشود. بنابراین، مطالبه کاهش ارزش نمیتواند مفهوم ربا داشته باشد. مرتفع نکردن این موضوع باعث شده کسانی که صرفا نیت قرض دادن و نه هبه کردن دارند برای اینکه شاهد کاهش ارزش سرمایه خود نباشند منابع خود را بهجای سپرده قرضالحسنه بهصورت مدت دار سپرده میکنند و بانکها هم این منابع سپردهگذاری را صرف تسهیلات سرمایهگذاری میکنند. همین موضوع سبب کاهش شدید منابع قرضالحسنه بانکها در سالهای اخیر شده است.

جمعبندی

در عین حال که برخی از انتقادات درباره عملکرد بانکها میتواند حق باشد ولی نمیتوان استنباط کرد که عامل این ایرادات خود بانکها باشند. تا زمانی که ابهام ناشی از مساله تورم و کاهش ارزش پول در بانکداری کشور مرتفع نشده و تفاوت دیدگاه بین علما وجود داشته و در عین حال مردم هم در بسیاری موارد حاضر به پذیرش ضرر ناشی از کاهش ارزش نیستند نمیتوان بانکها را بهخاطر پرداخت حداقل سود به سپردهگذاران که در واقع همان جبران کاهش ارزش است در مظان اتهام ربوی بودن قرار داد. از طرف دیگر وقتی بانک مطابق با یکسری قوانین یکطرفه و الزامآور مجبور به اعطای تسهیلات نه بر اساس منافع، بلکه براساس وثیقه میشود، سیستم بانکی رفتهرفته به وثیقه محوری روی آورده و منابع بانک در پروژههایی مصرف میشود که فقط روی کاغذ بازده داشته و در عمل زیانآور هستند و موجب قفل شدن منابع میشوند. در نتیجه بانک نه تنها اصل سپرده سرمایهگذاری شده خود را نمیتواند وصول کند، بلکه طبق همان قوانین یکسویه ملزم به پرداخت سود سپردهگذاران خود نیز است. اصلح آن است که بهجای انتقاد غیرمنصفانه، با لحاظ شرایط اقتصادی و اقتضای زمان، تلاش جمعی برای اصلاح و تطبیق فرآیند بانکداری کشور را منطبق با موازین اسلامی و منطق اقتصادی کنیم.

دکتر مرتضی اکبری

مدیرعامل بانک قرض الحسنه مهر ایران و عضو هیات علمی دانشگاهمنبع: ایبنا

-

ظرفیت های هیات خدمات مالی اسلامی برای بازار سرمایه

هیات خدمات مالی اسلامی IFSB، تاکنون استانداردها و ضوابط مختلفی از جمله استانداردهای مربوط به کفایت سرمایه، بحث مدیریت ریسک، حاکمیت شرکتی با رویکرد اسلامی و الزامات افشای اطلاعات در بازارهای مالی اسلامی را وضع کرده است.

دکتر علی صالح آبادی رئیس انجمن مالی اسلامی ایران و، هدف اصلی این نهاد را توسعه استانداردهای لازم در سطح بانکی و بازارهای مالی برای تطبیق آن با شریعت اسلامی دانست.

عضو سابق کمیته فنی IFSB، استانداردهای وضع شده در این نهاد را بسیار مهم توصیف کرد و گفت: ضوابطی که در هیات خدمات مالی اسلامی وضع می شود، برای همه نهادهای ناظر فرستاده می شود و قابلیت استفاده دارد.

رئیس اسبق سازمان بورس و اوراق بهادار در عین حال تصریح کرد: استانداردها و ضوابطی را که IFSB وضع می کند، برای سازمان های بورس و بانک های مرکزی در کشور عضو الزامی نیست و یک حالت مشورتی و راهنما دارد ؛ به عبارت دیگر اینها صرفا مجموعه ای از راهنماهایی است که تولید می شود تا هر کشور متناسب با مقررات و ضوابطی که دارد از آن در وضع مقررات خود استفاده کند.

مدیرعامل بانک توسعه صادرات ایران با بیان اینکه هسته اولیه تشکیل IFSB بانک های مرکزی بودند، افزود: بانک مرکزی جمهوری اسلامی ایران نیز یکی از بنیانگذاران اصلی این نهاد بوده است.

دکتر صالح آبادی در پاسخ به سوالی در خصوص محور اقدامات و همکاری های بانک مرکزی و نهاد ناظر بازار سرمایه با هیأت خدمات مالی اسلامی آموزشی IFSB گفت: حضور نهاد ناظر بازار سرمایه و بانک مرکزی، یکی در شورای مرکزی آن است که در واقع در آن عضویت دارند و سیاست های کلان در آنجا تصویب می شود؛ یکی هم در کمیته های مختلفی است که این نهاد دارد و شاید بتوان گفت یکی از مهم ترین کمیته ها، کمیته فنی آن است که ضوابط و استانداردها را وضع می کند.

وی حضور بانک مرکزی و سازمان بورس در IFSB را در سطح کمیته فنی و شورای عالی و مجامع عمومی آن دانست و گفت: اعضا با شرکت در جلسات، در تدوین استانداردها و ضوابط هم مشارکت می کنند و از آنجا که ما نیز در دهه 80 عضو IFSB شده ایم طبیعتا در این حوزه ها مشارکت فعال داریم.

دکتر صالح آبادی که از سال 2012 تا 2015 عضو کمیته فنی IFSB بوده است ، ادامه داد: IFSB نهادی است متشکل از بانک ها، بانک مرکزی و بورس ها از سراسر دنیا که در این نهاد عضویت دارند و در آنجا دستورالعمل ها، ضوابط و استانداردها را تنظیم می کنند و نهایتا پس از بررسی در کمیته ها به تصویب می رسانند.

عضو سابق کمیته فنی IFSB ، هدف اصلی این نهاد را توسعه استانداردهای لازم در سطح بانکی و بازارهای مالی برای تطبیق آن با شریعت اسلامی دانست و گفت: هیات خدمات مالی اسلامی، موضوعاتی همچون سرمایه، روش ها، ساختارها، حاکمیت شرکتی، مدیریت ریسک و مسایل مختلف را با رویکرد اسلامی مطرح می کند و اینکه چطور بانک ها و نهادهای مالی را مقاوم تر و فرآیندهای آنها را مطابق رویکردهای اسلامی مطرح کند.

رئیس اسبق سازمان بورس و اوراق بهادار با بیان اینکه استانداردها، ضوابط و مقررات را عمدتا بانک های مرکزی و سازمان های بورس و بیمه های مرکزی وضع می کنند ، افزود: این استانداردهایی که تعریف می شود، در اختیار نهادهای ناظر قرار می گیرد تا بتوانند از آن در فعالیت های عملیاتی خود استفاده کنند.

به گفته دکتر صالح آبادی، در همین زمینه ظرفیت های آموزشی خیلی خوبی هم (IFSB) دارد که کشورها می توانند استفاده کنند. حسب مورد، در دوره های آموزشی که اینها در مقاطع مختلف زمانی برگزار می کنند، از نهادهای مختلف و اعضا دعوت می کنند و در بعضی موارد اگر نهادهای مالی نیاز به آموزش های خاصی داشته باشند، می توانند به این نهاد اعلام کنند و آنها هم فرصتی را برای آموزش اختصاص دهند.

عضو سابق کمیته فنی IFSB با اشاره به برخی خروجی ها و دستاوردهای هیأت خدمات مالی اسلامی گفت: تاکنون استانداردهای مختلفی در این هیات از جمله استانداردهای مربوط به کفایت سرمایه، بحث مدیریت ریسک، حاکمیت شرکتی با رویکرد اسلامی و الزامات افشای اطلاعات در بازارهای مالی اسلامی وضع شده است.

دکتر صالح آبادی اظهار داشت: به این ترتیب، اگر مثلا ما صکوکی را منتشر می کنیم، اینکه الزامات افشای اطلاعات این صکوک در چه حد باید باشد و تا چه حد باید این اطلاعات در اختیار سرمایه گذار باشد و اینکه تا چه حد باید به ریسک ها اشاره شود یا مثلا مقررات گذاری در حوزه اسلامی فاینانس چگونه باشد و استانداردهای کفایت سرمایه و همچنین خدمات دهی در نهادهای مالی اسلامی به چه ترتیب باشد، همه در حوزه اختیارات و عملکردهای این نهاد خواهد بود.

وی بانک مرکزی جمهوری اسلامی ایران را از جمله لیدرها و موسسان اولیه IFSB دانست و گفت: هرچه ما در کمیته ها و جلسات این نهاد فعال تر عمل کنیم ، در سطح دنیا نیز در توسعه ضوابط شرعی و اسلامی در نهادهای مالی موثرتر خواهیم بود.منبع:پايگاه اطلاع رساني بازار سرمايه (سنا)

-

تفاوتهای الگوی بانکداری اسلامی در ایران با سایر کشورها

بانکداری اسلامی یکی از رشتههای علمی نوظهور در حوزه اقتصاد اسلامی است که تلاش میکند جایگاه بانک در نظام اقتصادی و روابط این نهاد با ذینفعان (شامل سپردهگذاران و تسهیلاتگیرندگان) را به نحوی تنظیم کند تا ضوابط و اصول شریعت تامین شود.

در دو دهه اخیر صنعت بانکداری اسلامی به لحاظ عملیاتی و اجرایی شاهد رشد قابل توجهی بوده است. به نحوی که در حال حاضر انواعی از بانکها و موسسات اعتباری و مالی اسلامی در کشورهای گوناگون اسلامی و غیراسلامی تشکیل شده و به فعالیت مشغولاند. در این بین برخی از کشورها مانند ایران زودتر از سایرین اقدام به اجرای بانکداری اسلامی کردهاند.

الگوی اجرا شده بانکداری اسلامی در ایران که تحت عنوان بانکداری بدون ربا عملیاتی شده، با الگوی متعارف بانکداری اسلامی در سایر کشورها تفاوتهای مهمی دارد که درک آنها میتواند مفید باشد.

در ادامه به برخی از این تفاوتها اشاره میشود:

الف- بانکداری بدون ربا در ایران در کل کشور جریان دارد و بانکداری متعارف در نظام بانکی کشور جایی ندارد. این در حالی است که در سایر کشورهای اسلامی (به جز سودان) نظام دوگانه (dual) حاکم است و بانکهای اسلامی در کنار بانکهای متعارف فعالیت میکنند.

ب- بانکداری بدون ربای ایران بر فقه امامیه استوار است؛ درحالیکه در سایر کشورهای اسلامی، بانکداری اسلامی بر اساس فقه اهل سنت شکل یافته است. مذهب فقهی رایج در مالزی و اندونزی شافعی، در پاکستان و ترکیه حنفی و در عربستان سعودی و کشورهای حاشیه خلیج فارس عمدتاً حنبلی است.

پ- در بانکداری بدون ربای ایران یک قانون مستقل و مرجع در حوزه بانکداری اسلامی در سال ۱۳۶۲ بهتصویب رسیده و از آن زمان بهاجرا درآمده است. این در حالی است که در اکثر کشورها چنین قانونی وجود ندارد؛ هرچند در مالزی، سودان و پاکستان قانون بانکداری اسلامی طراحی شده است.

ت- در نظام بانکداری بدون ربای ایران در بخش تجهیز منابع (سپردههای سرمایهگذاری مدتدار) از عقد وکالت استفاده میشود؛ درحالیکه در اکثر کشورهای اسلامی سایر عقود مانند مضاربه، ودیعه و شرکت بهکار میرود.

ث- بانکهای اسلامی سایر کشورها معمولاً بهصورت کاملاً اختیاری بخشی از سود خود را بهعنوان زکات پرداخت میکنند و این موضوع در ترازنامه بانک افشا میشود. اما چنین مسئلهای در نظام بانکی ایران وجود ندارد.

ج- در نظام بانکداری بدون ربای ایران با وجود نظر مخالف شماری از مراجع تقلید، جریمه تأخیر (با عنوان وجه التزام) بنا به تجویز شورای نگهبان از مشتریان بدحساب دریافت و بهعنوان درآمد بانک لحاظ میگردد. این در حالی است که در بانکهای اسلامی سایر کشورها، جریمه تأخیر به فعالیتهای خیریه اختصاص دارد و با سایر منابع بانک مخلوط نمیگردد؛ یعنی جریمه تأخیر جزء درآمدهای بانک نیست.

چ- در نظام بانکداری بدون ربای ایران در بخش تخصیص منابع، نرخ سود عقود مبادلهای مورد استفاده، توسط بانک مرکزی (از طریق شورای پول و اعتبار) تعیین میشود. این در حالی است که در سایر کشورهای اسلامی اساساً چنین مسئلهای مطرح نیست و تعیین نرخها به بازار سپرده میشود.

ح- در ایران به سپردههای سرمایهگذاری مدتدار سود علیالحساب (معمولاً بهصورت ماهانه) پرداخت میشود. در پایان هر سال نیز سود قطعی بانک حساب شده و بر اساس آن نرخ سود قطعی که باید به سپردهگذاران پرداخت شود محاسبه میگردد. در مواردی که نرخ سود قطعی بیش از علیالحساب پرداختی باشد، مابهالتفاوت پرداخت میشود. پرداخت سود علیالحساب بهندرت در سایر کشورهای اسلامی اتفاق میافتد.

در پایان لازم به ذکر است که هر چند تفاوتهای مهمی در مدل بانکداری اسلامی اجرا شده در ایران با سایر کشورهای اسلامی وجود دارد، اما به هر حال تشابهات موجود خیلی بیشتر از تفاوتهای ذکر شده است. بر این اساس به نظر میرسد امکان تعامل بین نظام بانکداری ایران با سایر کشورهای اسلامی جهت اجرای بهتر بانکداری منطبق با شریعت وجود دارد.

حسین میثمی؛ صاحبنظر پولی و بانکیمنبع:خبرگزاری ایبنا

-

سیر تدریجی تحریم ربا در قرآن

عضو هیئتعلمی دانشگاه علامه طباطبایی با اشاره به شیوه قرآن در ابلاغ قوانین جدید اظهار کرد: اساسا شیوه قرآن در ابلاغ قوانین و احکام جدید به صورت تدریجی بوده است و در برخی از کتب علوم قرآنی به تفصیل در مورد آن بحث شده است؛ قرآن کریم ابتدا نسبت به پیامدهای ربا هشدار میدهد و با توصیههای اخلاقی آغاز میکند و سپس حکم نهایی را اعلام میکند.

حجتالاسلام و المسلمین امیر خادمعلیزاده، عضو هیئت علمی دانشگاه علامه طباطبایی، به برخی آثار اقتصادی، اجتماعی و روانی ربا از منظر قرآن کریم پرداخت و اظهار کرد: در قرآن کریم از برخی ناهنجاریهای اقتصادی یاد شده، به طوریکه برخی از آیات قرآن، کرارها و رفتارهای ناپسند اقتصادی را که میتواند برای فرد و جامعه آثار منفی، اقتصادی، روحی و روانی، فرهنگی و اجتماعی در پی داشته باشد مورد نهی قرار دادهاند.

وی افزود: در ادبیات اقتصادی میتوانیم این آیات را نوعی محدودیت قرآنی یا مکتبی تلقی کنیم. ناهنجاری اقتصادی، نوعی نهی و محدودیت است که در فرهنگ اقتصادی قرآن مورد نکوهش شدید قرار گرفته است. برای نمونه، رباخواری یکی از این رفتارهای اقتصادی ناپسند است که به صریحترین و شدیدترین لحن در قرآن مورد نهی قرار گرفته است.

عضو هیئتعلمی دانشگاه علامه طباطبایی ادامه داد: این نهی تا جایی است که نوعی اعلان جنگ با خدا و رسول او قلمداد شده است. مُسَلم است که چنین کنشهای منفی اقتصادی، پیامدهای اقتصادی و غیراقتصادی فراوانی در سطح خُرد و کلان اقتصادی جامعه در پی دارد.

ربا در نزد واژهشناسان به عنوان نوعی زیاد شدن

خادم علیزاده اظهار کرد: واژهشناسان، ربا را به معنای زیادی یا زیاد شدن معنا کردهاند که در فرهنگ اقتصادی قرآن، نوعی زیادی خاص گفته میشود. صاحب قاموس قرآن، ربا را از «ربوه» به معنای زیادت دانسته و راغب که مؤلف یکی از کتب لغت در زمینه قرآن است نیز آن را زیادت و بالا آمدن معنا کرده است.

وی ادامه داد: معامله ربوی را از آن جهت ربا دانستهاند که در آن، زیادی وجود دارد یعنی از قبل شرط میکنند که بیشتر به من پرداخت کنید؛ چه در کالا و چه در پول و چه در ربای قرض و چه در ربای معاملی باشد در دین مبین اسلام حرام است و به همین جهت ربا خورنده اهل آتش است.

این پژوهشگر اقتصاد اسلامی با اشاره به دیدگاه قرآن کریم درباره رباخواران عنوان کرد: قرآن کریم درباره سرنشت رباخواران میفرماید: «الَّذِينَ يَأْكُلُونَ الرِّبَا لَا يَقُومُونَ إِلَّا كَمَا يَقُومُ الَّذِي يَتَخَبَّطُهُ الشَّيْطَانُ مِنَ الْمَسِّ ذَلِكَ بِأَنَّهُمْ قَالُوا إِنَّمَا الْبَيْعُ مِثْلُ الرِّبَا وَأَحَلَّ اللَّهُ الْبَيْعَ وَحَرَّمَ الرِّبَا فَمَنْ جَاءَهُ مَوْعِظَةٌ مِنْ رَبِّهِ فَانْتَهَى فَلَهُ مَا سَلَفَ وَأَمْرُهُ إِلَى اللَّهِ وَمَنْ عَادَ فَأُولَئِكَ أَصْحَابُ النَّارِ هُمْ فِيهَا خَالِدُونَ؛ كسانى كه ربا مىخورند، (از گور) برنمى خيزند مگر مانند برخاستن كسى كه شيطان بر اثر تماس، آشفته سرش كرده است. اين بدان سبب است كه آنان گفتند: (داد و ستد صرفاً مانند رباست.) و حال آنكه خدا داد و ستد را حلال، و ربا را حرام گردانيده است. پس، هر كس، اندرزى از جانب پروردگارش بدو رسيد، و (از رباخوارى) باز ايستاد، آنچه گذشته، از آنِ اوست، و كارش به خدا واگذار مى شود، و كسانى كه (به رباخوارى) باز گردند، آنان اهل آتشند و در آن ماندگار خواهند بود» (البقره/ ۲۷۵)

وی اظهار کرد: ربا در ادیان پیشین نیز از زبان قرآن تحریم شده است؛ چنانچه در متون قرآن کریم آمده است: «وَأَخْذِهِمُ الرِّبَا وَقَدْ نُهُوا عَنْهُ وَأَكْلِهِمْ أَمْوَالَ النَّاسِ بِالْبَاطِلِ وَأَعْتَدْنَا لِلْكَافِرِينَ مِنْهُمْ عَذَابًا أَلِيمًا؛ و [به سبب] رباگرفتنشان با آنكه از آن نهى شده بودند و به ناروا مال مردم خوردنشان و ما براى كافران آنان عذابى دردناك آماده كردهايم» (نساء/۱۶۱)

تبیین مسئله ربا در قرآن

خادمعلیزاده ادامه داد: حدود ۱۰ آیه از آیات مکی و مدنی به تدریج در تشریح حرمت ربا و آن هم به شدیدترین لحن و به طور مطلق نازل شدند؛ یعنی قیدی ندارند که در ادبیات مالی اسلامی در دهههای اخیر با عنوان ربای مصرفی، ربای ضروری یا ربای تولیدی و مانند آن بهکار برده شود بلکه به طور مطلق نازل شده است.

وی افزود: از مضمون مجموعه این ده آیه میتوانیم محدودیت و ممنوعیت بهکار گیری سرمایه ربوی در فرآیند سرمایهگذاری، تولید و تجارت و در نتیجه حرمت انواع وامهای ربوی، چه وام برای تولید و چه برای مصرف یا غیر را دریابیم. باید دقت داشت که وام ربوی، چه برای مصرف و چه برای تولید در فرآیند یک عقد شرعی نبوده و پولی را که به طرف مقابل میدهند، بدون انجام کار و تولیدی، از قبل درصد معینی مشخص شده است.

عضو هیئتعلمی دانشگاه علامه طباطبایی عنوان کرد: همچنین در ربا، شرط زیادت، قبل از انجام هر کاری به طور قطعی صورت میگیرد و این دو ویژگی از مقومات وام ربوی است و در هر صورت حرام است. نگاهی به آیات قرآن کریم نشان میدهد که قرآن این عمل در حرمت ربا را که در قبل از اسلام وجود داشته، به شکل تدریجی حرام کرده است.

حذف تدریجی ربا در قرآن

وی به آیه دیگری از قرآن کریم در تحریم ربا اشاره کرد و گفت: از جمله آیات در سوره روم آیه ۳۹ است که آمده است: «وَمَا آتَيْتُمْ مِنْ رِبًا لِيَرْبُوَ فِي أَمْوَالِ النَّاسِ فَلَا يَرْبُو عِنْدَ اللَّهِ وَمَا آتَيْتُمْ مِنْ زَكَاةٍ تُرِيدُونَ وَجْهَ اللَّهِ فَأُولَئِكَ هُمُ الْمُضْعِفُونَ؛ مِنْ زَكَاةٍ تُرِيدُونَ وَجْهَ اللَّهِ فَأُولَئِكَ هُمُ الْمُضْعِفُونَ و آنچه [به قصد] ربا مىدهيد تا در اموال مردم سود و افزايش بردارد نزد خدا فزونى نمى گيرد و[لى] آنچه را از زكات در حالى كه خشنودى خدا را خواستاريد داديد پس آنان همان فزونىيافتگانند و مضاعف مىشود»

این پژوهشگر اقتصاد اسلامی با اشاره به شیوه قرآن در ابلاغ قوانین جدید اظهار کرد: اساسا شیوه قرآن در ابلاغ قوانین و احکام جدید به صورت تدریجی بوده است و در برخی از کتب علوم قرآنی به تفصیل در مورد آن بحث شده است. قرآن کریم ابتدا نسبت به پیامدهای ربا هشدار میدهد و با توصیههای اخلاقی آغاز میکند و سپس حکم نهایی را اعلام میکند.

خادم علیزاده یادآور شد: مفسران آغاز این فرآیند تشریع تدریجی در زمینه ربا را در مکه و در سوره روم میدانند که در این سوره، سخن از ربا، تنها به صورت اندرز اخلاقی آمده است؛ چراکه افراد کوتهبین گمان میکردند، ثروت با رباخواری زیاد میشود اما براساس آیات قرآن، این زیادی رشد و نمو مال و تجارت شما نیست.

وی افزود: آنگاه بعد از هجرت در سه سوره، نساء، آل عمران و بقره که در مدینه نازل شدند، بحث از ربا به میان آمده است و اگرچه سوره بقره پیش از آل عمران نازل شده است بعید نیست که آیه ۱۳۰ سوره آل عمران که حکم صریح تحریم ربا را بیان کرده است قبل از سوره بقره نازل شده باشد.

ربا به عنوان ناهنجاری اقتصادی و اجتماعی/ حذف تدریجی ربا در قرآن

عضو هیئتعلمی دانشگاه علامه طباطبایی ادامه داد: در این زمینه یکی از مفسران معاصر به نام وهبه زحیلی در کتابی با عنوان «مراحل تحریم ربا» مینویسد: خداوند مانند تحریم شراب، ربا را در چهار مرحله تحریم فرمودند که یکی در مکه و بقیه در مدینه بود.

وی افزود: به دنبال بحث درباره انفاق در راه خدا برای حمایت از نیازمندان در آیه ۲۷۵ تا ۲۷۹ سوره بقره، از مسئله رباخواری سخن به میان آمده است که دقیقا ضد انفاق است و این مسئله را مرحوم علامه طباطبایی در تفسیر خود به عنوان نوعی تقابل بین انفاق و ربا به تفصیل بیان کردهاند.

عضو هیئتعلمی دانشگاه علامه طباطبایی ادامه داد: این آیات هنگامی نازل شده بود که رباخواری در مکه، مدینه و شبه جزیره عربستان در اوج خود رواج داشت و این آیات حال رباخواران را به شکلی گویا مجسم میسازد. قرآن کریم در این باره میفرماید: «الَّذِينَ يَأْكُلُونَ الرِّبَا لَا يَقُومُونَ إِلَّا كَمَا يَقُومُ الَّذِي يَتَخَبَّطُهُ الشَّيْطَانُ مِنَ الْمَسِّ ذَلِكَ؛ كسانى كه ربا مى خورند، (از گور) برنمى خيزند مگر مانند برخاستن كسى كه شيطان بر اثر تماس، آشفته سرش كرده است.» (البقره/۲۷۵).

آثار اجتماعی و روانی رباخواری

خادمعلیزاده افزود: این مسئله به عنوان اثرات اقتصادی و اجتماعی ربا برای شرایط امروزه ما بسیار مهم است چراکه باعث خروج از تعادل در زندگی فردی، اجتماعی و اقتصادی میشود و این بسیار مهم است. « يَتَخَبَّطُهُ» به معنای عدم تعادل بدن به هنگام راه رفتن و بلند شدن است و در این جمله، شخص رباخوار به آدم دیوانهای تشبیه شده است که نمیتواند به خوبی راه برود .

این پژوهشگر اقتصاد اسلامی ادامه داد: برخی مفسران این وضعیت را برای حال رباخواران در رستاخیر و در قیامت بیان کردهاند و بیشتر مفسران همین را بیان کردهاند اما برخی معتقدند این توصیف، تجسم حال رباخواران در همین دنیاست؛ چراکه عمل رباخواران همانند دیوانگانی است که تفکر صحیح اجتماعی ندارند و حتی نمیتوانند منافع خود در بلند مدت را در نظر بگیرند.

خادمعلیزاده یادآور شد: برای رباخواران مسائلی همانند تعامل، نوعدوستی، همدردی و عواطف انسانی اساسا معنا ندارد و زندگی آنها دچار عدم تعادل یا به فرموده قرآن تخبط شده است اما اینگونه هم میتوان تفسیر کرد که چون وضع انسان در جهان دیگر تجسمی از اعمال و کنشهای او در همین دنیاست، میتوانیم بگوئیم که این آیه، اشاره به هر دو معنا دارد؛ بدین معنا که حرکت رباخواران در این دنیا، غیرعاقلانه و آمیخته با ثروتاندوزی جنون آمیز است و در جهان آخرت نیز همچون دیوانگان محشور میشود و جالب است که در روایت معصومین به هر دو قسمت اشاره شده است.

وی در پایان با اشاره به روایتی از امام صادق(ع) در تشریح وضعیت رباخواران اظهار کرد: چنانکه در روایتی از امام صادق(ع) در تفسیر این آیه میخوانیم: رباخوار از دنیا بیرون نمیرود مگر اینکه به نوعی از جنون مبتلا خواهد شد؛ جنونی که در رفتارها و منش فردی، اجتماعی، اخلاقی و اقتصادی او ظاهر میشود و اگر ما کمی در حال رباخواران دقت کنیم، این آثار را در وجود آنها مشاهده خواهیم کرد.

منبع: خبرگزاری ایکنا

-

پذیرش اسناد سخاب در بازار ثانویه؛ راهکار شفافسازی قیمتها

فراهم شدن بستر پذیرش اسناد خزانه اسلامی (سخاب) در بازار ثانویه معاملات سادهترین و مهمترین راهکار برای متعادل سازی و شفاف سازی قیمت این اسناد است.

اسناد خزانه اسلامی، اوراق بهادار با نامی است که دولت به منظور تسویه بدهیهای خود بابت طرحهای تملک داراییهای سرمایهای با قیمت اسمی و سررسید معین به طلبکاران غیردولتی واگذار میکند.

اسناد خزانه مرسوم در دنیا توسط دولت به رقمی کمتر از قیمت اسمی به خریداران فروخته شده و از منابع مالی حاصل از فروش، بدهیهای دولت پرداخت میشود، اما به دلیل اشکالات فقهی وارد بر این روش، دولت ایران، این اوراق را صادر و به شکل مستقیم به طلبکاران غیر دولتی واگذار میکند. دارنده اوراق درصورت نیاز به وجه نقد، این اوراق را در بازار ابزارهای نوین مالی فرابورس ایران به فروش میرساند.

تفاوت عمده این اسناد با سایر اوراق بهادار، در سررسید و پرداخت سود آن است. این اوراق عموما سررسیدی کمتر از یک سال داشته و اغلب سررسیدشان به صورت ۴، ۱۳، ۲۶ و ۵۲ هفتهای است. اسناد خزانه اسلامی بدون سود بوده و هیچگونه پرداخت میان دورهای تحت عنوان سود نخواهند داشت و سرمایهگذاران از مابهالتفاوت قیمت خرید اوراق و ارزش اسمی دریافتی آن در سررسید، منتفع خواهند شد. دارندگان اوراق، مبلغ اسمی را در سررسید از دولت دریافت میکنند.

انتشار اسناد خزانه اسلامی که سال ها محل بحث و گفت و گو بین کارشناسان و مسئولان بود، ابزاری مناسب برای سرمایه گذاری و همچنین سیاست های پولی و مالی بانک مرکزی است.

به طور کلی با انتشار اسناد خزانه اسلامی به طور همزمان دولت از طریق مدیریت بدهیها، بانک مرکزی از طریق کنترل نقدینگی و مردم به واسطه استخراج نرخ بدون ریسک در یک بازار رقابتی، منتفع میشوند.

«کشف نرخ سود بدون ریسک مورد انتظار بازار در اقتصاد کشور»؛ «فراهم آوردن بستر لازم برای توسعه ابزارهای مالی بازار»؛ «کمک به سیاستهای پولی و مالی به منظور اعمال سیاستهای بهینه جهت تنظیم و کنترل انتظارات بازار»؛ «کمک به حفظ استقلال کشور با استفاده از تامین مالی داخلی دولت و کاهش استقراض بینالمللی»؛ «استخراج انتظارات بازار از نرخ سود بدون ریسک با سررسیدهای مختلف» و «معاف از مالیات بودن درآمدها و معاملات این اوراق» از جمله مهم ترین مزایای اسناد خزانه اسلامی هستند.

حجت الاسلام و المسلمین سیدعباس موسویان دبیر کمیته فقهی سازمان بورس و اوراق بهادار معتقد است این اسناد ابزاری برای پوشش کسری بودجه دولت ها محسوب می شود که دولت ها نیاز خود را با انتشار آن برطرف می کنند. به علاوه، ابزار سرمایه گذاری کوتاه مدت برای سرمایه گذارانی است که میخواهند نقدشوندگی دارایی خود را حفظ کرده و در عین حال، سرمایه گذاری کنند از همین رو ابزار موفقی برای سرمایهگذاری کوتاه مدت است.

وی با بیان اینکه اسناد خزانه یک معیار سنجش برای بازدهی سایر ابزارهای مالی است، می گوید: به طوری که نرخ بهره اسناد خزانه متعارف (ربوی) به عنوان یک کف برای همه ابزارها شناخته می شود. به همین جهت در کشورهای اسلامی اگر بخواهیم یک بازار سرمایه تمام عیار داشته باشیم به یک ابزار مالی نیاز داریم که کف بهره را تعیین کند.

بزرگترین دغدغه فعالان بازار سرمایه درخصوص اسناد خزانه اسلامی، عدم ایفای تعهدات دولت در زمان سررسید است. برای رفع این نگرانی، دولت به این بدهی اولویتی هم ردیف حقوق و مزایای کارکنان خود داده و به عنوان بدهی ممتاز دولت در نظر گرفته میشود. خزانهداری کل کشور نیز موظف است پرداخت مبلغ اسمی اسناد خزانه اسلامی را در سررسید اوراق تعهد کند. این تعهدنامه به امضای وزیر امور اقتصادی و دارایی رسیده است از این رو اسناد خزانه اسلامی ریسک نکول نخواهند داشت.

موسویان با اشاره به اینکه دارندگان اسناد خزانه اسلامی می توانند در سررسید به ارزش اسمی از این اوراق استفاده کنند، اظهارداشت: دارندگان اسناد خزانه اسلامی قبل از سررسید هم میتوانند با تنزیل از اوراق خود استفاده کنند که در این صورت بازار ثانویه شکل میگیرد.

علی صالح آبادی مدیرعامل بانک توسعه صادرات در رابطه با اسناد خزانه اسلامی (سخاب) می گوید: چون این اوراق در بازار ثانویه عرضه نشد، نرخ های غیر متعارفی گرفت؛ اگر این اوراق در بازار ثانویه پذیرش شود که در آینده نزدیک انجام خواهد شد نرخ این اوراق متعادل خواهد شد.

سعید اسلامی بیدگلی دبیر کل کانون نهادهای سرمایه گذاری ایران نیز درباره راهکارهای چگونگی متعادل سازی نرخ اسناد خزانه اسلامی در گفتگو با ایبِنا گفت: ساده ترین راه برای این کار، فراهم کردن بستر انجام معامله اسناد خزانه اسلامی در بازار ثانویه است.

وی اظهار داشت: اوراق اسناد خزانه اسلامی برخلاف اوراق طرح های انتفاعی دولت که یک بار بیشتر اجازه نقل و انتقال در بازار را ندارند، می تواند چندین بار در بازار معامله شود.

دبیرکل کانون نهادهای سرمایه گذاری ایران ادامه داد: در صورتی که بین بازار سرمایه و بانک مرکزی همکاری صورت بگیرد، از طریق مکانیزم بورس، قیمت اوراق اسناد خزانه اسلامی نیز شفاف تر خواهد شد.

با توجه به اینکه در حال حاضر نرخ سود اسناد خزانه اسلامی از نرخ سود بانکی بالاتر است، به نظر می رسد فراهم شدن بستر پذیرش این اوراق در بازار ثانویه به کاهش قیمت اسمی آن کمک کند.

منبع: خبرگزاری ایبنا

-

سود علیالحساب بانکها ربا نیست

عضو شورای فقهی بانک مرکزی و عضو هیئت مدیره انجمن مالی اسلامی ایران با پاسخ به شبهات مطرح شده در مورد ربا بودن سود بانکی و جریمه تاخیر گفت: تعریف فقهی ربا مشخص است و هیچکدام از این تعاریف نگفتهاند سود علیالحساب رباست.

یکی از مسئولان کشور در برنامهای تلویزیونی با انتقاد از سیستم بانکداری در کشور گفته بود وقتی سود روز شمار و علیالحساب پرداخت میشود این بدیهی است که ربا پرداخت میشود در این زمینه با حجتالاسلام دکتر سید عباس موسویان به گفت و گو پرداختهایم.

دکتر موسویان سال 73 کارشناسی ارشد رشته اقتصاد نظری از دانشگاه شهید بهشتی گرفت و بعد از آن به تحصیل در دوره دکترای تخصصی تفسیر و علوم قرآن مشغول شد و در سال 1384 این اندیشمند اسلامی مدرک دکترای فقه اقتصادی را از حوزه علمیه قم نیز دریافت کرد و اکنون نیز عضو شورای فقهی بانک مرکزی است.

نظر حجتالاسلام سید عباس موسویان در مورد بانکداری اسلامی این است: بانکداری اسلامی همان اهداف بانکداری متداول دنیا را دنبال میکند با این تفاوت که ادعا میشود عملیات بانکداری در این بانکها براساس فقه معاملات اسلامی صورت میگیرد. مهمترین اصل در بانکداری اسلامی تقسیم سود و زیان حاصل از معامله و پرهیز از پرداخت ربا یا همان بهره پول است.

به لحاظ فقهی ربا تعریف مشخصی دارد که در هیچکدام از این تعاریف نگفتهاند سود علیالحساب رباست

حجت الاسلام والمسلمین سیدعباس موسویان، عضو هیئت مدیره انجمن مالی اسلامی ایران و عضو شورای فقهی بانک مرکزی، در رابطه با این سخن یکی از مسئولان کشور که از سود علیالحساب و روزانه بانکها انتقاد کرده بود و گفته بود «سود روزانه بانکها بدیهی و واضح است که ربا است چرا که هیچ کسبوکار و درآمدی نیست که روزانه سودش معین باشد»، گفت: به لحاظ فقهی ربا تعریف مشخصی دارد که در هیچ کدام از تعاریف آن، اشارهای به اینکه سود ثابت یا متغیر باشد یا اینکه روزشمار، ماه شمار یا سال شمار باشد نشده است.

وی با بیان اینکه اگر قرارداد فیمابین بانک و سپردگذار قرارداد قرض باشد به لحاظ شرعی هرگونه گرفتن سود در قرارداد قرض ربا است گفت: در این صورت تفاوتی وجود ندارد که سود روزانه باشد یا سالانه و همچنین درصد نرخ سود نیز در آن تغییر ماهوی ایجاد نمیکند و چه با نرخ یک درصد باشد و چه با نرخ ده درصدی و بالاتر ربا محقق میشود که در این صورت همه انواع سود ربا است.

سپردههای سرمایهگذاری بانکها قرارداد وکالت است

عضو شورای فقهی بانک مرکزی با اشاره به اینکه اگر قرارداد غیر از قرارداد قرض بود سود سالانه ماهانه و حتی روزانه آن نیز اشکال ندارد و حتی میتوان بر روی آن سود علیالحساب گذاشت گفت: امروزه در سپردههای سرمایهگذاری بانکها از قرارداد وکالت استفاده میشود که در قرارداد وکالت سود روزانه، ماهانه و سالانه ربا نیست.

وی با بیان اینکه به صرف علیالحساب بودن نمیتوان گفت که سود بانکها ربا است گفت: با توجه به اینکه قرارداد بانکها قرارداد وکالت است و نه قرارداد قرض میتوان گفت سود علیالحساب ربا نیست. اما نکتهای که در این زمینه وجود دارد این است که بانک در پایان سال به عنوان وکیل مؤظف است حساب و کتاب پایان دوره را انجام دهد و مابه التفاوت سود قطعی و سود علیالحساب را بپردازد.

حجتالاسلام موسویان با انتقاد از این دیدگاه که بیان میشود که محال است سود روزانه حلال باشد گفت: این حرف درستی نیست چرا که در روایات متعددی در صدر اسلام آمده است که شخصی از دیگری پول میگرفت و همان روز معاملهای انجام میداد و بعد سود حاصل از معامله را در آن روز با هم تقسیم میکردند.

بانکها ماهیت استخر سرمایه دارند از یک طرف منابع وارد آن میشود و از طرف دیگر این منابع به ده ها هزار پروژه وصل است

عضو شورای فقهی بانک مرکزی افزود: بانکها ماهیت استخر سرمایه دارند از یک طرف منابع وارد آن میشود و از طرف دیگر این منابع به دهها هزار پروژه وصل است و وقتی سپردهگذار پولش را در بانک سپردهگذاری میکند به محض سپردهگذاری به آن پروژهها وصل میشود و یک ساعت دیگر هم بخواهد پول خود را بردارد پول آن به اندازه یک ساعت کار کرده است و به اندازه یک ساعت به پول او سود تعلق میگیرد منتها بانکها اعلام کردهاند که کمتر از یک روز را نمیتوانیم سودش را محاسبه کنیم و سودش را بپردازیم.

وی در رابطه با انتقاداتی که در مورد سیستم بانکداری اکنون وجود دارد گفت: اگر ماهیت بانکداری بدون ربا که شامل مباحث استخر سرمایه یا همان سرمایه مشاع و به کار بردن قرارداد وکالت است خوب تحلیل شود نه تنها سود روز شمار علیالحساب بلکه اگر بانکها توان محاسباتی داشتند پرداخت سود ساعتی نیز به لحاظ فقهی مشکلی نمیداشت.

حجتالاسلام موسویان با بیان اینکه در تمامی کتب فقهی بحث ربا را در قراردادهای قرض محقق دانستهاند گفت: بنابراین در قرارداد وکالت بحث ربا وجود ندارد حتی اگر سودش روزانه باشد مثل اینکه تاجری پول شما را میگیرد و با آن تجارت میکند و در همان روز کالایی را میخرد و با سود میفروشد و احتیاج نیست که این خرید و فروش یک ماه طول بکشد همانگونه که در روایات نیز جواز داده شده است که اگر فردی با سرمایه شخص دیگر کالایی میخرید و از این دست میخرید و از آن دست میفروخت سودی به دست میآورد و بعد آن سود را با هم تقسیم میکردند که این معامله به یک روز نیز نمیرسید.

وی با بیان اینکه در قرارداد وکالت تنها مسئلهای که اهمیت دارد بحث توانایی مدیریت اموال مطرح است گفت: ممکن است توانایی مدیریتی فردی به گونهای باشد که بتواند با سرمایه افراد ساعت به ساعت کسب و کار کند و از آن سود به دست بیاورد و از آن طرف ممکن است وکیل نالایقی باشد که حتی ماهانه نیز نتواند از آن سرمایه استفاده کند که در اینجا سود ماهانه آن نیز اشکال دارد اما اشکالش نه از جهت ربا بلکه به جهت این است که سودی به وجود نیامده است که بخواهد آن را بپردازد.

وجه التزام را برخی از علما جایز میدانند

عضو شورای فقهی بانک مرکزی در رابطه با اشکالاتی که از سوی علما و حتی برخی از مراجع راجع به بانکداری مطرح است گفت: بیشتر اشکال فقها و مراجع عظام در رابطه با وجه التزام است که در این رابطه نیز دیدگاههای مختلف فقهی وجود دارد و برخی از مراجع وجه التزام را قبول دارند و برخی دیگر قبول ندارند اما با توجه به اینکه فقهای شورای نگهبان معتقدند که وجه التزام اشکال ندارد و ربا نیست بانکها بر اساس دیدگاه فقهای شورای نگهبان که قانون شده است و به بانکها ابلاغ شده است رفتار میکنند.

وی با بیان اینکه کار بانکها در دریافت وجه التزام یا جریمه تاخیر خلاف شرع و قانون نیست گفت: اما کسانی که مقلد مراجعی هستند که وجه التزام بانکها را جایز نمیدانند آن افراد باید بدهیهای خود را به موقع پرداخت کنند تا مرتکب وجه التزام نشوند چراکه اگر تأخیر کنند و بانک از آنها وجه التزام دریافت کند برای بانک اشکال ندارد چون بانک مقلد شورای نگهبان و قانون است اما آن شخص چون خودش مقلد مرجعی است که وجه التزام را اشکال میداند برای او حرام خواهد بود.

منبع: خبرگزاری تسنیم

-

وقف در بازار سرمایه

وقف یکی از سنتهای پسندیدهای است که به دلیل آثار اقتصادی فراوانی که در پی دارد، در احادیث از آن با عنوان «صدقه جاریه» نام برده شده است. این سنت در ایران نیز سابقه طولانی دارد و یکی از اقداماتی که در سالهای اخیر در راستای گسترش این سنت حسنه و انجام آسانتر آن انجام شد، تأسیس صندوقهای وقفی در بازار سرمایه و همچنین انتشار اوراق وقفی بود که با استقبال خوبی از سوی مردمی که قصد فعالیت خیریه را دارند مواجه شد و البته وقف در بازار سرمایه دارای موافقان و مخالفان خاص خود است.

حجتالاسلام والمسلمین حسن نظری، رئیس پژوهشگاه حوزه و دانشگاه و عضو کمیته فقهی سازمان بورس و اوراق بهادار، در گفتوگو با ایکنا درباره ابعاد وقف در بازار سرمایه اظهار کرد: واقعیت امر این است که خود پدیده وقف، همانند صندوقهای قرضالحسنه باید اقدامی مردمی باشد و چون کاری مردمی است باید آنها را همانند فعالیت خیّرین مدرسه ساز در نظر بگیریم که به صورت خودجوش فعالیت کرده و برخی مشکلات دولت و مردم را برطرف میکنند.

وی ادامه داد: در سالهای اخیر در بازار سرمایه، صندوقهای وقفی تأسیس شد اما بهتر است که این صندوقها را به گونهای سازماندهی کنیم که از وابستگی به تصمیمات دولتی جدا شوند؛ چراکه در این شرایط است که وقف شکوفا خواهد شد.

نظری با ذکر مثالی اظهار کرد: در ایام مناسبتهای مذهبی در حاشیه خیابان، خدمات رفاهی بسیاری انجام میشود و به عنوان مثال، پزشکان خدمات بهداشتی و درمانی ارائه میدهند، مردم نذورات و غذاهای خود را در سطح گسترده در اختیار دیگران قرار میدهند و این مسئله هیچ ارتباطی با دولت و سازمانهای دولتی ندارد بلکه به صورت خودجوش و با سازماندهی خود مردم انجام میشود.

وی ادامه داد: وقف هم اینگونه است و باید دخالت دولت در آن کم شود و امور اداره آن از جمله صندوقهای وقفی در بازار سرمایه به مردم واگذار شود و خیّرین، چنین صندوقهایی را راهاندازی کرده و مردم به آنها مراجعه کنند. به عنوان مثال برای ساخت هنرستان، بیمارستان، درمانگاه و ... وقف کنند و دولت هم صرفا هدایتگر باشد و راهنماییهای لازم را به مردم ارائه دهد.

موفقیت وقف در بازار سرمایه نیازمند رهایی از تصمیمات دولتی است

عضو کمیته فقهی سازمان بورس و اوراق بهادار اظهار کرد: یک بخش دیگر کار در مورد وقف در بازار سرمایه این است که تأسیس صندوقهای وقفی باید به گونهای باشد که همه امور آن در نظر گرفته شود؛ چراکه شرکتهایی که سهام خود را وقف میکنند، صرفا تا حدی توان چنین کاری را دارند و چون وقف قابل خرید و فروش نیست، اگر سهام شرکتها، بیش از حد وقفی شود، دچار رکود شده و نمیتوانند با سایر شرکتها رقابت کنند و در نتیجه از دور رقابت در بازار سرمایه خارج میشوند.

نظری با اشاره به ابعاد دخالت دولت در صندوقهای وقفی عنوان کرد: اگر قرار باشد دولت صندوقهای وقفی را همانند سایر صندوقهایی که تحت پوشش دارد، همانند صندوق تأمین اجتماعی و صندوق بازنشستگی، ایجاد کند بنابراین فرصتی برای فعالیت مردم در این عرصه باقی نمیماند و به همین دلیل، نظارت دولت صرفا باید در این حد باشد که اعلام کند در فلان شهرستان نیازمند هنرستان فنی یا درمانگاه هستم تا خیّرین، خودشان دست به کار شوند.

رئیس پژوهشگاه حوزه و دانشگاه یادآور شد: صندوقهای وقفی در این شرایط، مردم را تشویق به سرمایهگذاری در فعالیتهای خیریه میکنند که دولت نیازمند آنهاست اما اگر خود دولت متولی این اقدام شود آن شود، وقف فراگیری لازم را نخواهد داشت و عملکرد آن هم قابل توجه نخواهد بود.

وی درباره سابقه وقف در بازار سرمایه اظهار کرد: تاکنون اوراق وقف برای تأسیس بیمارستانی در شهرری منتشر شده و استقبال خوبی هم از آن صورت گرفته است. مکانیزم چنین اقدامی هم اینگونه است که کسانیکه این اوراق را میفروشند، از طرف مردم وکیل میشوند و هنگامیکه این پولها را به مصالح ساختمانی تبدیل کردند، آنگاه وقف صورت میگیرد؛ چراکه خود پول را نمیتوان وقف کرد و پول باید تبدیل به یک کالای با دوام شود و سپس وقف صورت گیرد.

عضو کمیته فقهی سازمان بورس و اوراق بهادار در پایان گفت: این کار جمعآوری وجوه وقفی اگر در اختیار خود مردم باشد و دولت هم نظارت داشته باشد عملکرد بهتری خواهد داشت. همچنین لازم به یادآوری است که در جاهایی که اطلاعرسانی درباره اوراق وقف صورت گرفته، استقبال خوبی از این اوراق شده است؛ چراکه همه مردم به زمین و آب دسترسی ندارند که آن را وقف کنند اما با خرید اوراق وقف، میتوانند با سرمایه اندک هم در این فعالیت خیریه مشارکت داشته باشند.

منبع: ایکنا

-

نامزدی بانک اسلامی FNB جهت دریافت جایزه جهانی مالی اسلامی

بانک اسلامی FNB توسط کمیته داوری هفتمین دوره جایزه جهانی مالی اسلامی (GIFA) جهت دریافت عنوان بهترین گیشه بانکداری اسلامی در سال ۲۰۱۷ نامزد شده است.

بانک اسلامی FNB توسط کمیته داوری هفتمین دوره جایزه جهانی مالی اسلامی (GIFA) جهت دریافت عنوان بهترین گیشه بانکداری اسلامی در سال 2017 نامزد شده است. GIFA جوایز سالانهای است که به منظور تقدیر از موسسات و افرادی برگزار میشود که تأثیر قابل توجهی در رهبری فکری و پیادهسازی ابتکارات و خلاقیتهای جهانی در صنعت بانکداری و مالی اسلامی دارند.

امّان محمد؛ مدیر اجرایی بانک اسلامی FNB در این زمینه گفت: ما به عنوان یک بانک در عرصه مالی و بانکی نوآور و پیشتاز شدهایم و بر بکارگیری راهکارهای پیشرفته اسلامی در راستای از بین بردن بینظمی در دو بخش مالی و بانکداری تمرکز نمودهایم. این نامزدی میزان فعالیتهایی را که در ایجاد محصولات بانکی اسلامی همسو با نیازهای بازار انجام شده است، نشان میدهد.

نامزدی بانک اسلامی FNB جهت کسب جایزه GIFA، به تنهایی نشانگر آن است که این بانک برای ایجاد راهکارهای پیشرو در صنعت بانکداری اسلامی اقدام کرده است و این مسأله بر رشد فزاینده مالی اسلامی در جنوب آفریقا و قاره وسیع آفریقا گواهی میدهد.

امّان محمد اذعان داشت: از آنجایی که FNB اولین بانک تجاری آفریقای جنوبی برای ارائه خدمات بانکی اسلامی بوده است، در این زمینه به طور قابل توجهی رشد نموده و وامها و ابزارهای جایگزین در سه بخش پسانداز، سرمایهگذاری و بیمه که با اصول شریعت نیز مطابقت دارد، ایجاد کرده است. محصولات و خدمات ما توانمندی بانکها را برای ایجاد ابزارهایی بهمنظور کمک به مشتریان و با هدف ایجاد یکپارچگی بانکی افزایش داده است. این جایزه به طرق مختلف بیانگر آن است که ما تأثیر مثبتی در بازار داشتهایم.

مدیر اجرایی بانک اسلامی FNB در راستای تصدیق و تأیید عملکرد مثبت این بانک بیان داشت: این بانک به دنبال کسب جوایز و تقدیرهای دیگر نیز است؛ از جمله اینکه اخیرا مجله Banker Africa اعلام نموده که این بانک به عنوان بهترین ارائهدهنده بانکداری اسلامی در جایزه سالانه بانکی آفریقای جنوبی در سال 2016 به رسمیت شناخته شده است.

شایان ذکر است جایزه جهانی مالی اسلامی (GIFA) برای همه بانکها و موسسات مالی بینالمللی در نظر گرفته شده است تا دریافتکنندگان آن به عنوان یکی از معتبرترین بانکهای اسلامی و مالی در جهان شناخته شوند. امسال، مراسم اهدای جوایز در ماه سپتامبر در شهر آستانه کشور قزاقستان برگزار خواهد شد. پیشبینی میشود این رویداد با حضور نمایندگان ارشد و سران کشورهای عضو از جمله إسماعیل عمر گیلی؛ رئیس جمهور جیبوتی و نورسلطان نظربایف؛ رئیس جمهور قزاقستان و غیره برگزار گردد.

علاقهمندان میتوانند جهت دریافت گزارش این خبر به این نشانی مراجعه نمایند.منبع: پورتال بانکداری اسلامی پژوهشکده پولی و بانکی

-

مزایای حضور در هیأت خدمات مالی اسلامی (IFSB)

مدیر عامل شرکت سبدگردان تصمیم نگار ارزش آفرینان، تعامل با نهادهایی همچون IFSB را از آنجا که یک نهاد استانداردگذار بین المللی اند، دارای مزایای متعدد برای بازار سرمایه کشور دانست .

محمد صفری، دانشآموخته دکتری مدیریت مالی دانشگاه امام صادق (ع) به پایگاه اطلاع رسانی بازار سرمایه (سنا) گفت: هیأت خدمات مالی اسلامی (IFSB) در سال 2002 میلادی تأسیس شده و هدف از تشکیل آن ارتقای ثبات و سلامت صنعت مالی اسلامی شامل بانکداری، بازار سرمایه و بیمه از طریق تدوین استانداردها و رهنمودهای نظارتی است.

وی افزود: این سازمان با 183 عضو از 57 کشور دنیا، در حال حاضر از اعتبار و جایگاه مهمی در میان سازمانها و مؤسسات بینالمللی استانداردگذار برخوردار است و در واقع، کارکرد و نقشی مشابه با کمیته نظارت بانکی بال، سازمان بینالمللی کمیسیونهای اوراق بهادار و انجمن بینالمللی ناظران بیمهای را در حوزههای بانکداری، بازار سرمایه و بیمه اسلامی ایفا میکند.

به گفته صفری، در حال حاضر از ایران بانک مرکزی، سازمان بورس و اوراق بهادار، بانک کشاورزی و بانک ملت عضو هیأت خدمات مالی اسلامی هستند.

این کارشناس بازار سرمایه درخصوص محورهای همکاری بانک مرکزی و نهاد ناظر بازار سرمایه با IFSB گفت: از آنجا که هیأت خدمات مالی اسلامی در حوزه استانداردگذاری مالی اسلامی به معنای اعم آن فعالیت دارد و این وضع مقررات شامل بازار پول، سرمایه و بیمه میشود، طبیعتاً نمیتوان انتظار استانداردهای تخصصی از آن داشت.

صفری ادامه داد: در عین حال در مورد همکاریهای بانک مرکزی و نهاد ناظر بازار سرمایه میتوان گفت چون هم بانک مرکزی و هم سازمان بورس هم اکنون عضو هیأت خدمات مالی اسلامی هستند، میتوانند حضور خود در جلسات و نشستهای این هیأت را هم راستا کنند و بسیاری از مقررات و ضوابط تدوین شده در زمینه مالی اسلامی در ایران را با این هیأت به اشتراک بگذارند تا بدین ترتیب هم دستاوردهای داخلی را در این حوزه به فضای بینالملل معرفی کنند و هم در تدوین استانداردهای این هیأت که به نوعی بین المللی و فراگیر محسوب میشود، مشارکت فعال داشته باشند .

مدیر عامل شرکت سبدگردان تصمیم نگار ارزش آفرینان در پاسخ به سوالی در خصوص وضعیت شرکت های بورسی با اجرای استانداردها ی IFSB هم گفت: این استانداردها بیشتر جنبه توصیهای دارد و در قالب اصول راهنما و توصیههای سیاستی ارائه میشود؛ تاکنون در مجموع 19 استاندارد از سوی این هیأت معرفی شده که عمده آن بیان اصول راهنمایی در زمینه مدیریت ریسک، کفایت سرمایه، حاکمیت شرکتی و نظارت شرعی است. بنابراین تصور این که استانداردهای IFSB دربردارنده الزامات گزارشگری مالی همچون استانداردهای حسابداری و حسابرسی باشند، کمی دور از واقع است.

به گفته صفری، همچنین عمده این استانداردها برای بانکها و بازار پول تدوین شده و به نظر میرسد هیأت خدمات مالی اسلامی هنوز آنچنان که باید، به وضع استانداردهای مرتبط با بازار سرمایه نپرداخته است. بنابراین باید گفت در لیست استانداردهای IFSB با استانداردهای الزام آور برای شرکتهای بورسی مواجه نیستیم که بتوان وضعیت شرکتهای بورسی ایران را پس از اجرای آنها ارزیابی کرد.

صفری با بیان اینکه مدیریت ریسک، حاکمیت شرکتی و بحث کفایت سرمایه بانکها، جزء مواردی است که بیش از سایر مباحث در مقررات و استانداردهای معرفی شده از سوی IFSB مشاهده میشود، افزود: اتفاقاً هر سه مورد هم به نوعی با هم مرتبط هستند و مخصوصاً در نظام بانکی موفقیت در هر کدام از این بخشها منوط به پیادهسازی صحیح سایر بخشها است.

وی ادامه داد: در همین راستا IFSB با معرفی استانداردهای متعدد سعی کرده توسعه یک صنعت خدمات مالی اسلامی شفاف و محتاط را از طریق معرفی استانداردهای جدید و یا تطبیق با استانداردهای موجود بینالمللی و سازگار با شریعت در دستور کار خود قرار دهد.

مدیر عامل شرکت سبدگردان تصمیم نگار ارزش آفرینان در تشریح این مساله با ذکر مثالی توضیح داد: به عنوان مثال در استاندارد شماره 2 که پیرامون کفایت سرمایه برای نهادهای ارائه دهندهی خدمات مالی اسلامی است، IFSB سعی کرده با بهرهگیری از دستاوردهای نظام پولی متعارف در حوزه مقرراتگذاری، به معرفی اصول راهنما برای تعیین کفایت سرمایه نهادهای مالی اسلامی از جمله بانکها بپردازد و در این راستا حداقل الزامات کفایت سرمایه را برای داراییهای مالی اسلامی همچون مرابحه، سلم، استصناع، اجاره، مشارکت و مضاربه بیان میکند.

وی همچنین در خصوص ظرفیتهای آموزشی IFSB برای بازار سرمایه کشور گفت: به هر حال IFSB یک نهاد استانداردگذار بینالمللی است و مطمئنا تعامل با چنین نهاد بینالمللی فی نفسه برای بازار سرمایه کشور مزایای متعدد خواهد داشت.

این کارشناس بازار سرمایه ، بهرهگیری از مقررات وضع شده، معرفی دستاوردهای داخلی، شناسایی و بهرهگیری از کارشناسان و اساتید مالی اسلامی بینالمللی و برگزاری همایشها و نشستهای تخصصی مشترک را بخشی از این مزایا برشمرد و افزود: البته بهرهمند شدن از استانداردها و مقررات وضعشده توسط IFSB منحصر در اعضای آن نیست و حتی IFSB با راهاندازی یک پورتال آموزش الکترونیکی اقدام به آموزش بسیاری از مقررات هم برای اعضاء و هم نهادهای غیرعضو کرده است.منبع:پایگاه اطلاع رسانی بازار سرمایه (سنا)

-

پیشبینی سودآوری بانکهای اسلامی امارت متحده عربی در سال ۲۰۱۷

بانکهای اسلامی تمایل دارند سطوح بالاتری از سپردههای سرمایهگذاری را نسبت به بانکهای متعارف داشته باشند.

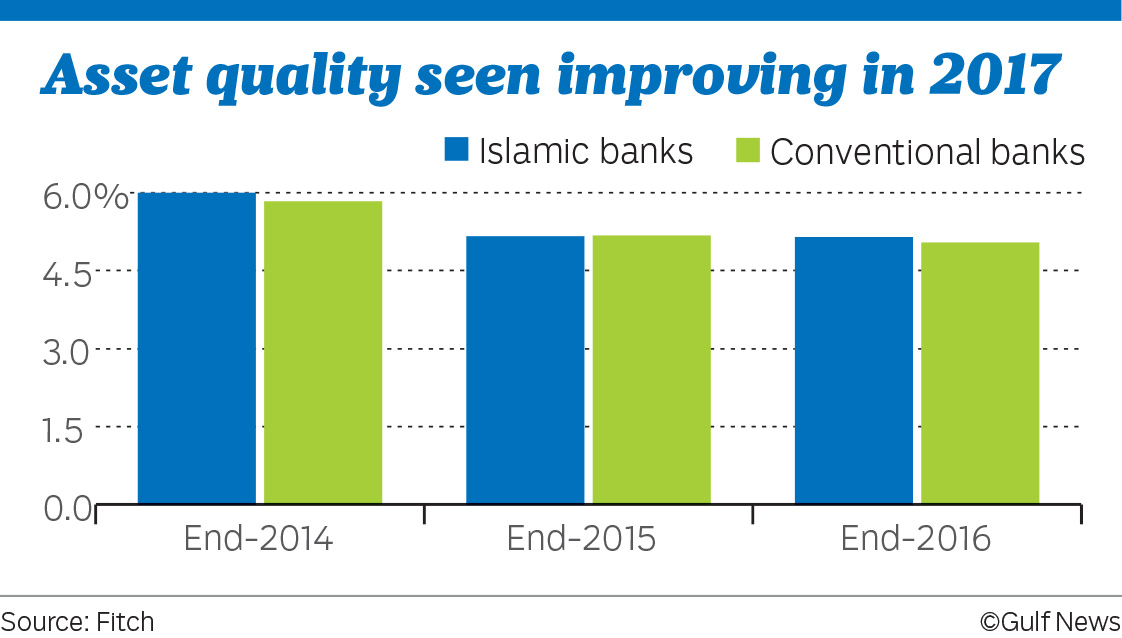

به گزارش سایت خبری gulfnews، پیشبینی میشود شاخصهای سودآوری بانکهای اسلامی امارات متحده عربی در سال جاری از طریق کاهش هزینههای تأمین مالی بهبود یابد. البته طبق ارزیابی آژانس Fitch، بعید به نظر میرسد که این مقدار سود به مقادیر قبلی در سالهای گذشته بازگردد. همچنین این آژانس انتظار دارد که رشد سرمایهگذاری در سال 2017 به رقم بالایی برسد اگرچه هنوز هم در مقایسه با بانکهای متعارف از وضعیت بهتری برخوردار است. به گفته Fitch، عملکرد بانکهای اسلامی امارات متحده عربی در سال 2016 علیرغم هزینههای بالاتر تأمین مالی همچنان با رشد مالی قویتری نسبت به بانکهای متعارف مواجه شده است. اگر چه اخیرا پورتفوی سرمایهگذاری بانکهای اسلامی در نتیجه وضعیت نامساعد نسبتهای مالی زیانده کاهش یافته است.

در حالی که نسبت مالی زیانده بانک مرکزی اسلامی در سال 2016 به 5 درصد افزایش یافته است. این نسبت توسط دو بانک بزرگ اسلامی امارات متحده عربی که تقریبا دو سوم از داراییهای بانکداری اسلامی را تشکیل میدهند، تقلیل یافته است و نسبت آن به 4 درصد کاهش یافته است. چهار بانک اسلامی دیگر نیز دارای فرانشینز سریع و نوین هستند و نسبتهای مالی ناشی از آن بین 5 تا 9 درصد است. به دلیل ضعف بنگاههای کوچک و متوسط، تأمین مالی از 1.1 درصد به 1.4 درصد در سال 2016 افزایش یافته است. البته تأمین مالی اسلامی به دلیل بکارگیری گستردهتر و ساختار نوآورانه محصولات منطبق بر شریعت توانسته است رشد ۱۰ درصدی را در مقایسه با سال گذشته تجربه نماید. افزایش هزینههای تأمین مالی در سال 2016، بر خلاف بسیاری از بانکها که مجددا صورتهای مالی خود را ارزیابی میکنند، بر روی حاشیه سود خالص و شاخصهای سودآوری تأثیر گذاشته است. آژانس Fitch به نقل از بشار الناتور؛ مدیر کل مالی اسلامی گفت: دلیل اصلی این افزایش، وابستگی بانکهای امارات به سپردههای مدتدار است و علت پایین بودن نقدینگی در سیستم، کاهش قیمت نفت است. البته به دلیل کنترل هزینههای بالا، نسبت سود و زیان بانکهای اسلامی تقریبا پایدار بوده است.

همچنین بانکهای اسلامی امارات متحده عربی، روند مستمر و مداوم کاهش نقدینگی را از اواسط سال 2015 تا سال ۲۰۱۶ تجربه کردهاند. میانگین نسبت سپردههای سرمایهگذاری تقریبا به میزان 95 درصد افزایش یافته است و هماکنون به بانکهای متعارف بسیار نزدیک شده است. بانکهای اسلامی تمایل دارند سطوح بالاتری از سپرده سرمایهگذاری را نسبت به بانکهای متعارف داشته باشند؛ زیرا تمرکز جزئی آنها موجب استقبال بیشتر سپردههای خرد مشتریان شده است، اگر چه این امر با انتشار بیشتر صکوک در سال 2016 کاهش مییابد.

بانکهای اسلامی امارات متحده عربی به طور کلی از طریق انتشار سرمایه اضافی و بهبود سرمایه داخلی خود نسبت به سال مالی 2016 رشد یافتهاند. با این وجود، میانگین نسبت سرمایه اصلی صندوق Fitch، بالغ بر 13 درصد در سطح پایینتری نسبت به بانکهای متعارف که حدود 15 درصد هستند، قرار دارد. با توجه به افزایش رشد مالی از سال 2012، این نسبت در مقایسه با ریسک بالای بازار کم است.

با این وجود، افزایش نسبت سرمایه در بانکهای اسلامی از 9 درصد به 20 درصد در سال 2016 چشمگیر بوده است. تأسیس هیأت شریعت متمرکز در بانک مرکزی امارات متحده عربی نیز در سال 2017 به طور رسمی اعلام شد. با توجه به اعلام شرکت Dana Gas مبنی بر عدم انطباق صکوک منتشره خود با شریعت، اعطای مجوز به هیأت شریعت متمرکز و تفویض اختیار به آن در استانداردسازی صکوک مهمتر از همیشه است. با این حال، شفافیت محدودی در زمینه اختیارات و نفوذ هیئت مدیره وجود دارد. شایان ذکر است بانکهای امارات متحده عربی که توسط آژانس Fitch ارزیابی شدهاند، هیچگونه مواجههای با صکوک منتشره توسط Dana Gas نداشتهاند.

علاقهمندان میتوانند جهت دریافت گزارش این خبر به این نشانی مراجعه نمایندمنبع:پورتال بانکداری اسلامی پژوهشکده پولی و بانکی

-

طبقهبندی ابزارهای مالی اسلامی (صکوک)

با تصویب قانون بازار اوراق بهادار در آذر ماه 1384 و قانون توسعه ابزارها و نهادهای مالی در سال 1388، زمینة طراحی ابزارهای جدید مالی در بازار سرمایه ایران فراهم شد. اوراق اجاره، اوراق مرابحه و سایر انواع صکوک از جمله ابزارهای جدید در بازار سرمایه ایران پس از تصویب قانونهای فوق هستند.

از سوئی سازمان حسابداری و حسابرسی نهادهای مالی اسلامی بر اساس استانداردهای شرعی خود انواعی از گواهیهای سرمایهگذاری را معرفی کرده است. برخی از انواع گواهیهای سرمایهگذاری سازمان حسابداری و حسابرسی نهادهای مالی اسلامی با آنچه بهعنوان صکوک در بازار سرمایه ایران طراحی و یا اجرائی شده است، همخوانی دارد و برخی نیز اینگونه نیستند.

در این گزارش پس از مقدمه و تبیین وضعیت انتشار صکوک در دنیا، نهادهای مهم منتشرکنندة صکوک معرفی و پیرامون ساختار غالب صکوک یعنی اوراق مرابحه توضیحاتی ارائه شده است. سپس بر اساس استاندادهای شرعی سازمان حسابداری و حسابرسی نهادهای مالی اسلامی، انواع گواهی سرمایهگذاری معرفی شده و با ساخارهای صکوک در ایران مقایسه شده است. در بخش پایانی گزارش نیز طبقهبندی انواع صکوک در بازار سرمایه ایران اعم از ساختارهای طراحی شده و ساختارهای اجرائی شده ارائه گردیده است.برای دریافت این گزارش اینجا کلیک نمایید

منبع:مرکز پژوهش توسعه و مطالعات اسلامی سازمان بورس و اوراق بهادار

-

بیثباتی مالی در کشور با فعالیت مخرب موسسات غیرمجاز

رئیس انجمن مالی اسلامی ایران و مدیرعامل بانک توسعه صادرات با اشاره به تاثیر فعالیتهای مخرب موسسات غیرمجاز در اقتصاد گفت: عملکرد این موسسات ثبات مالی را در معرض خطر جدی قرار داده است.

دکتر علی صالح آبادی با اشاره به فعالیتهای مخرب موسسات غیرمجاز پولی و سرو سامان یافتن آنها از سوی بانک مرکزی افزود: موسسات غیرمجاز پولی از جمله پدیده هایی است که سیاست گذاری پولی را در کشور با مشکلاتی مواجه کرده و ثبات مالی را نیز در معرض خطر جدی قرار داده است.

مدیرعامل بانک توسعه صادرات ادامه داد: این موسسات غیرمجاز هیچگونه سپرده ای نزد بانک مرکزی ندارند و مقررات نظارتی و احتمالی را رعایت نمی کنند که اینگونه اقدامات آنها نتیجه ای جز بی ثباتی در نظام مالی کشور نخواهد داشت.

وی در ادامه توضیح داد: این موسسات نرخ سودی را به مشتریان خود پیشنهاد میدهند که خارج از عرف و نظارت بانک مرکزی است در حالی که بانکها و موسسات تحت نظارت بانک مرکزی نرخ های مصوب شورای پول و اعتبار را رعایت می کنند.

دکتر صالح آبادی با اشاره به اینکه موسسات مالی و اعتباری غیر مجاز می توانند در نظام پولی کشور اخلال ایجاد کنند، گفت: براین اساس بانک مرکزی بدنبال تنظیم و تحت نظارت قرار دادن موسسات غیرمجاز است و برنامه ریزی ها و اقدامات لازم را نیز انجام داده و به صورت مرتب در حال پایش و نظارت این موسسات غیرمجاز است.

وی افزود: این اقدام به دلیل اینکه بسیار با اهمیت و گسترده است، باید با همکاری تمامی سازمان ها و دستگاه قضایی انجام شود زیرا اگر مشکلات مربوط به موسسات مالی غیرمجاز هرچه سریعتر سر و سامان یابد، به طور حتم ثبات مالی در جامعه ارتقا پیدا خواهد کرد و اثرات آن در تورم پایدار و رشد اقتصادی بالا نمایان خواهد شد.منبع:ایبنا

-

حمایت از سپردهگذاران در بانکداری بدون ربا

میزان حمایت یک بانک اسلامی در انواع مختلف سپردهها، به ماهیت حقوقی قراردادهای منعقده بین بانک و سپردهگذاران بستگی دارد.

صیانت و حمایت از حقوق و منابع سپردهگذاران به عنوان یکی از اصول حاکمیت شرکتی و با هدف حفظ شهرت و اعتبار بانک، همواره در راس برنامههای بانکهای جهان قرار داشته است. اما این موضوع، در بانکداری اسلامی با تاکید بیشتر و به نحو خاصتری مدنظر قرار میگیرد.

قواعد و ضوابط بانکداری اسلامی، برگرفته از اصول و قواعد اقتصاد اسلامی و این دسته از اصول، خود برگرفته از موازین متعالی شریعت اسلامی است. از اینرو چون ادای حق به ذیحق در راس اصول شریعت قرار دارد، یک بانک اسلامی به تبعیت از تابع هدف یک نظام اسلامی باید بکوشد تا با ایفای حقوق ذینفعان (شامل سهامداران، کارکنان، مشتریان و سپردهگذاران) مانع تضییع حقوق آنها شود.

به نظر میرسد اینکه سپردهگذاران بانک تا چه میزان ذیحق هستند و بانک اسلامی تا چه میزان در قبال منابع آنها مسئولیت برعهده دارد، به ماهیت حقوقی قراردادهای منعقده بین بانک و سپردهگذاران برمیگردد. این ماهیت در نظام بانکداری ایران از قانون عملیات بانکی بدون ربا سرچشمه میگیرد. این قانون با 27 ماده شامل پنج فصل است که فصل دوم آن با چهار ماده (مواد ۳ الی ۶) به تجهیز منابع بانکی اختصاص دارد.

بر اساس ماده ۳ این قانون، بانکها میتوانند با قبول سپرده قرضالحسنه (جاری و پس انداز) و سپردههای سرمایهگذاری مدتدار به تجهیز منابع بپردازند. در تبصره این ماده اشاره شده است که سپردههای سرمایهگذاری مدتدار که بانک در بهکار گرفتن آنها وکیل است، در امور مشارکت، مضاربه، اجاره بشرط تملیک، معاملات اقساطی، مزارعه، مساقات، سرمایهگذاری مستقیم، معاملات سلف و جعاله مورد استفاده قرار میگیرد.

از آنجا که بانک نیاز مبرمی به وجوه قرضالحسنه مشتریان ندارد، بهتر بود بانک وکیل در امور قرضالحسنهای میشد؛ اما به هرحال طبق قانون فعلی، بانک به موجب احکام عقد قرضالحسنه باید اصل وجوه را در صورت درخواست سپردهگذاران به آنان عودت دهد (ماده ۴ قانون عملیات بانکی بدون ربا). از اینرو کوتاهی بانک در تادیه این وجوه به معنای تضییع حقوق صاحبان سپردههای قرضالحسنه خواهد بود.

اما در سوی دیگر، بانک وکیل سپردهگذاران سرمایهگذاری مدتدار در بکارگیری وجوه در معاملات سودده است و موظف است در پایان سال مالی سود حاصله را پس از کسر حقالوکاله خود بین سپردهگذاران توزیع کند. در این شیوه، دو مسیر قابل تصور است: در مسیر اول، بانک میتواند تعهدی خارج از ضوابط وکالت، در قبال سپردهها نداشته باشد. در این مسیر بانک صرفاً باید بنا به قاعده و احکام عقد وکالت، تمام سعی و تلاش خود را در بکارگیری صحیح و عقلایی وجوه وکالتی و کسب رضایت موکلین (سپردهگذاران) برعهده گیرد. از این رو و با توجه به آنکه این موضوع در قالب قاعده «ید امانی» تامین میشود، در صورتیکه سرمایه تلف شود و بانک کوتاهی و تقصیری نداشته باشد، ضامن نخواهد بود.

بنابراین وظیفه بانک صرفاً انجام صحیح امر وکالت در بکارگیری وجوه سپردهگذاران بوده و تکلیفی در بازپرداخت اصل وجوه نخواهد داشت. به این ترتیب چنانچه وکالت بانک بدون تعهد جداگانهای باشد، انجام صحیح امر وکالت، تامین کننده نظر شرع خواهد بود.

اما مسیر دوم به قبول تعهد بانک مبنی بر تضمین اصل سپردههای سرمایهگذاری مدتدار در شرط ضمن عقد منتهی میشود. این موضوع که در ماده ۴ قانون عملیات بانکی بدون ربا مجاز شمرده شده است، بانک را موظف میکند در هر حالت و پیشامدی، اصل سپرده سپردهگذاران را بیمه و یا تضمین کند. بنا بر قاعده «المسلمون عند شروطهم» یک بانک اسلامی با پذیرش چنین شرطی موظف به تامین اصل سپردهها خواهد بود.

با توجه به آنکه قبول سپرده در نظام بانکی کشور از این دو حالت (قرضالحسنه و وکالت) خارج نیست و عموماً بانکها در حالت دوم به تعهد و تضمین اصل سپرده روی میآورند، میتوان گفت که بانکهای کشور از ظرفیت قواعد بانکداری اسلامی استفاده کرده و به حمایت حداکثری از منابع سپردهگذاران روی آوردهاند.

بنابراین میتوان چنین نتیجهگیری کرد که قواعد و موازین بانکداری اسلامی راه را برای حمایت و صیانت از سپردههای مشتریان بانکی هموار ساخته و قوانین و مقررات نظام بانکی کشور نیز از این ظرفیت نهایت استفاده را برده است.منبع: خبرگزاری ایبنا

-

واقعی شدن نرخ سود علیالحساب، گامی بلند به سمت بانکداری اسلامی

نرخ سود علیالحساب در شبکه بانکی از جایگاه اصلی و اولیه خود خارج شده و مبنایی برای تسویه با مشتریان شده است که این مسئله با ماهیت عقد وکالت و قانون عملیات بانکی بدون ربا تعارض دارد.

اخیرا مقامات بانک مرکزی در مصاحبههای خود بر ضرورت واقعی شدن نرخ سود علیالحساب تاکید کردهاند. بدین معنی که قرار است در آیندهای نزدیک، نرخ سود ۱۵ درصد به عنوان حداکثر سود علیالحساب قابل پرداخت به سپردهگذاران محسوب شده و در پایان سال مالی نیز با محاسبه نرخ سود قطعی، در صورتی که نرخ قطعی از علیالحساب بیشتر باشد، مابهالتفاوت به سپردهگذاران پرداخت شود.

به نظر میرسد این اقدام در صورتی که در عمل به صورت صحیح اجرا شود، گامی مهم در اجرای صحیح و غیرصوری قانون عملیات بانکی بدون ربا محسوب شود. زیرا بررسی مواد قانون مذکور نشان میدهد مفهومی به نام نرخ سود علیالحساب در متن قانون وجود ندارد و این نرخ صرفا بر اساس آئیننامهها و دستورالعملهای الحاقی این قانون سالها است که در شبکه بانکی پرداخت میشود.

با این حال متاسفانه مفهوم سود علیالحساب در عمل با چالش مواجه شده و از مسیر اصلی و اولیه خود خارج شده است. پرداخت این نوع سود سبب ایجاد شبهه و ابهام در رابطه با ابعاد شرعی عملیات بانکی میشود. توضیح آنکه بر اساس قانون عملیات بانکی بدون ربا و فقه اسلامی، بانکهای کشور بر اساس عقد وکالت (و نه قرض) نسبت به تجهیز و جمعآوری منابع از عموم مردم اقدام میکنند.

ماهیت عقد وکالت بدان معنا است که بانک به عنوان وکیل مشتریان، منابع نقد آنها را جمعآوری کرده و پس از مخلوط کردن آنها با منابع خود بانک (تشکیل استخر مشاع) نسبت به اعطای تسهیلات به فعالیتهای سودده اقتصادی اقدام میورزد. سود حاصل از این واسطهگری نیز بین بانک و مشتریان تقسیم میشود. به این معنی که ابتدا سهم بانک از سود حاصل شده (با توجه به آورده بانک) تعیین شده و از کل سود کسر میشود. در ادامه کارمزد بانک بابت انجام وکالت کسر شده و بقیه سود متعلق به سپردهگذاران است.

با این حال مشکلی که در سالهای اخیر عملا در این مسیر ایجاد شده، صفر گزارش کردن تفاوت نرخ سود قطعی و علیالحساب توسط اکثر بانکها و موسسات اعتباری غیربانکی است. این در حالی است که به نظر میرسد این مسئله قابل پذیرش نیست؛ زیرا به لحاظ فنی تفاوت نرخ سود قطعی و علیالحساب یک متغیر تصادفی است که احتمال صفر شدن آن در سالهای مختلف به لحاظ آماری صفر است. اما متاسفانه در شبکه بانکی این مسئله به کرات اتفاق افتاده است. به عبارت دیگر، نرخ سود علیالحساب در شبکه بانکی از جایگاه اصلی و اولیه خود خارج شده و مبنایی برای تسویه با سپردهگذاران شده است که این مسئله با ماهیت عقد وکالت در تعارض بوده و آن را شبیه قرض با نرخ بهره مشخص و از پیش تعیین شده میسازد.